重新分配终端项目的主要挑战

留在长期内投资

Dhanlaxmi银行在合并推动时飙升6.18%

MM锻件基金购买获得

Lodha集团在2个临时之间的重新调整业务责任

毛细管技术在谈判中提升卢比。285亿卢比资助

飞往国外规则!民航部回到轨道

最佳的共同基金新闻 - 2015年7月16日

L&T获得外国经纪人重申买入评级

INOX休闲Q1净利润卢比。22.6千万; EBITDA利润率为18.7%

塔塔钢陈述后养恤金投票结果 -

PM Modi推出全国技能印度使命

最佳保险新闻 - 2015年7月15日

Nirmala Sitharaman今天讨论电子商务政策

FM举行审查会议对PSU Disinvestment

Pantaloons时尚击中20%的上路

长春公安破获一起电信诈骗案 抓获犯罪嫌疑人9人

厉害啦!这项工作全省第一个!

中央生态环境保护督察组向我省移交第四批信访件106件

广州开往长春的列车上高龄孕妇突然羊水破裂…

吉林省卫生健康委关于新型冠状病毒肺炎疫情情况通报(2021年8月31日公布)

吉林省市场监督管理厅发布最新食品不合格通告

不得制造“容貌焦虑”,医疗美容广告或将面临监管新规

韩国民众持续抗议驻韩美军生化实验

央视网评|面对美军在喀布尔机场的滥杀无辜,睁眼瞎的美媒居然集体沉默!

揭秘“演艺练习生”招募乱象

专访:强劲韧性经受考验 中国经济未来可期——专访开罗大学经济学教授拉沙德·阿卜杜

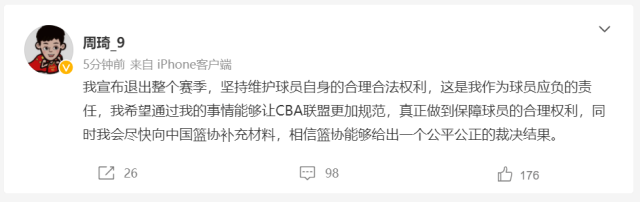

CBA公司公示吉林东北虎男篮球员注册信息 代怀博获4年顶薪续约吉林

北京环球度假区9月20日开园

专访:百姓福祉的增进是中共治理能力的真实证明——访密克罗尼西亚联邦总统帕努埃洛

距今约1600年天梯山石窟大佛的脚,“康复”了!

9月1日起开展小型非营运二手车异地交易登记第一批推广应用

长江中上游13个站点出现超警洪水 长江委水文局多次发布洪水预警

重庆至基辅中欧班列首发

注意!长春市2021年农村特岗教师招聘体检安排来了!

环球深观察丨屡战屡败的美式政权颠覆

今日热榜丨来北湖,赏花海

联邦银行Q1卢比净利润。141.4 Cr;总NPA为2.59%

印度经济的下降和崛起和RBI在恢复道路上的作用

熊市计划出售南孟买宾馆'阿罕布拉':举报

当FIPB清除外国直接投资提案时,Den Networks飙升

日报市场战略 - 市场在希腊交易后寻找新的视野

Petron Engineering击中了屋顶的大片结果

EROS INTL缩放4%;计划投资数字平台

不错!经济做得很好的5个原因

UltraTech水泥在Q1结果上飙升4%

6栏会每天建造44,000家住宅

获奖合同后,克朗佩顿Greaves跳跃2.7%

每日市场战略 - Sensex的平面开始,漂亮;全球活动占主导地位诉讼

Oberoi Realty股票飙升Q1结果

由于价格敏感的需求,新的重新估算终端将面临重大挑战,ICRA在其最新的印度天然气公

由于价格敏感的需求,新的重新估算终端将面临重大挑战,ICRA在其最新的印度天然气公用事业部门的最新情况下。根据ICRA估计,所有的气体需求潜力将增加到25财年的〜330 mmmd,而在供应之上Side,ICRA项目的国内天然气生产将在FY 25上增加〜60%至约150毫米MMSCM,在GSPC的Deen Dayal Block和OnGC的KG盆地块以及Ril的公斤生产和其他来源的边际增加。尽管国

内需求赤字很高,但该国对液化液化天然气(RLNG)的需求普遍取决于液体燃料和全球液化天然气价格的价格。长期RASGAS LNG的价格预计比液体燃料价格和液化天然气价格上涨,直到2017财年,导致RASGAS RLNG的需求和营销利润率的重大压力较低,液体燃料和现场价格较低液化天然气。预计

营销人员将通过求助于GSPA下提供的可进入灵活性,并通过营销较高的现场LNG份额来部分减轻风险。然而,在ICRA的观点中,由于RLNG营销利润率的压力,天然气营销人员的整体营销利润率可能因RLNG营销

边缘的压力而受到不利影响。考虑到主要的绿地项目的最新发展,并基于相对“公司”重新填写终端计划在印度,ICRA项目的重新分配能力从2010财年和大约55 MMTPA(〜190毫米)的目前的17 mmtpa到大约44 mmtha(〜155毫米)的运营能力显着增

加到55 MMTPA(〜190毫米码),每次ICRA学习,关键挑战新码头是他们通过以竞争价格的长期合同捆绑LNG供应,并从液体燃料中竞争所面临的竞争。然而,由于全球LNG供应需求平衡预计全球液化天然气供应需求平衡从16发起来,部分减轻了与LNG相关的风险。差目。Ravichandran,高级副总裁和联合主席,企业评分,ICRA,即时及时完成项目的能力,没有物质成本和时间超支,并与LNG供应商以及RLNG客户合作或预订收费的最佳能力是重新缩减部门的关键风险,预计竞争预计将在长期内显着增

加“。液体燃料和煤炭的大量竞争,RLNG的实际消耗可能低于需求潜力在中期重新分配段中的显着竞争压力。因此,即将到来的LNG容量可能在相对较低的利用率下运行,而不是当前的额定利用所在

的国家。加入“ICRA相信,如果计划在未来4 - 5年内沿着计划进入溪流,那么新进入者将会面对体积和边缘的显着压力,因为它们将不得不与现有的终端/棕色域扩展竞争,由于资金强度较低,这是更具成本效益的。次优产能利用率和较低的重新调节利润可以对新进入者的回报和信贷概况进行重大压力,特别是在初始的

几年内的次数中“。批次预期的气体供应改善,一些管道的产能利用水平将会继续留在中期最佳水平.Ravichandran

说:“即使GOI有雄心勃勃的计划将管道能力翻番到约3万公里,所属的气体可用性可能是新管道项目的关键障碍,需要大投资。虽然GOI愿意为新项目提供可行性差距资金(VGF),但私人玩家的利益可能会限制在没有多大明确的天然气供应和可以消耗高价Rlng的锚点客户的清晰度。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。