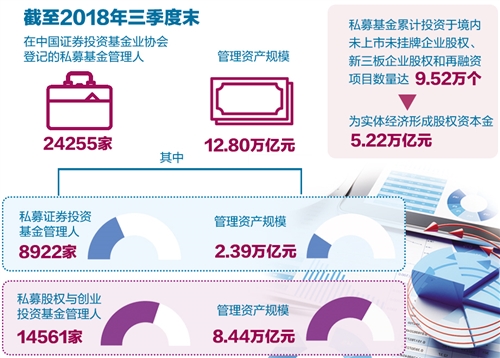

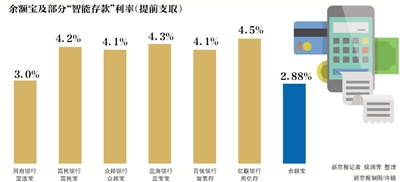

4%左右的高利率,存入当日起息,受存款保险条例保护……这是一款被称作“智能存款”的现金管理类产品身上所带有的“光环”。在今年货币基金收益率长期在3%以下徘徊的背景下,民营银行的存款类产品异军突起,迅速成为最火爆的产品之一。

不过,最近这类产品遇到了“成长的烦恼”。微众银行日前宣布,12月20日起,“智能存款+”将无法买入。此时距该产品上线仅4个月。此前,微众银行50万元起售的“智能存款+尊享版”已下线。

与此同时,“智能存款”也引起监管部门的关注。12月19日,据市场消息,针对这种互联网存款业务,央行已于近日进行窗口指导。在业内人士看来,监管并未一下子叫停该业务,而是采取边观望边进行适当窗口指导的方式,在情理之中。

对于智能存款,多位业内人士表示,在银行的产品体系里,早就有很多类似的产品,蚂蚁金服、网商银行也早就推出定活宝类的产品。

目前看,“智能存款”主要集中在民营银行,这主要是因为民营银行的负债来源狭窄,银行希望通过这一产品实现获客、积累基础客户、揽储等多重目标。

“智能存款不是新事物,只是新概念”

12月19日晚,针对下线“智能存款+”产品,微众银行回复新京报记者称,从经营策略和阶段性目标等方面综合考虑,设定了“智能存款+”产品销售截止期。

之前受到市场热捧的“智能存款”到底是什么?

“‘智能存款’应该是媒体提出的新概念,相关部门和金融机构并没有对这一概念做出统一的解释”。苏宁金融研究院特约研究员江瀚说,从金融的角度看,“智能存款”并没有什么新鲜的内涵。

江瀚介绍,在互联网模式下,包括BAT旗下微众银行、网商银行、百信银行等在内的部分民营银行,陆续推出了不同于传统活期理财的存款类产品,目前在业内统称“智能存款”。这种创新产品的本质和核心依然是定期存款,因为只有定期存款才能够确保较高的收益水平,而且这种收益水平还是固定的。

多位银行人士与江瀚看法相似。一位上市银行高管告诉新京报记者,“银行早就有很多这样类似的产品了,蚂蚁金服、网商银行也早就推出定活宝类的产品,只是这样的产品有各种各样的名称,只是这一次被叫‘智能存款’而火起来了”。他认为,“智能存款”不是新事物,只是个新概念。

据记者不完全统计,蓝海银行、富民银行、众邦银行、振兴银行、微众银行、苏宁银行、百信银行、网商银行、亿联银行、华通银行及湖南三湘银行等多家银行发行了此类产品。

以微众银行的“智能存款+”为例,该产品50元起存,存入金额无上限,当日起息;支持全部或部分金额提前取出,不限次数,取出本金及利息实时到账,5年到期本息取出至微众卡。

从利率上看,微众银行“智能存款+”产品存得越久,利率越高。存款时间1个月以内,利率按照2.8%计算;1-3个月,利率为4.0%;3-6个月,利率为4.3%;6个月-1年,利率为4.4%;1年-5年,利率为4.5%。

实际上,“智能存款”的收益率普遍较高,基本在4%左右。比如,富民银行富民宝满期年化利率为4.8%,提前支取年化利率为4.2%。

“智能存款和定期存款的不同之处在于,其所有权和收益权是可以转让的,当投资者需要用钱时,可以把收益权转让出去,从而实现了类似于活期的收益形式,转让的受益方则是一些机构。”江瀚说。

苏宁银行升级存下线,网商“定活宝”限售

据悉,不少民营银行除了在自己银行的APP上售卖该类产品,还会选择和互联网企业合作代销。比如京东金融APP上就在代销富民银行的“富民宝”、众邦银行的“当日”系列及振兴银行的“振兴存”等产品。

“我经常会刷一下京东金融,10月份的时候看到了富民宝的广告。了解到这款存款产品利率在4%以上,而现在各种互金平台的理财产品利率都达不到这么高了。所以就入手了,相当于买了一个利率很高的活期存款产品。”富民宝的一投资者表示。

为何“智能存款”多集中在民营银行?

中国人民大学重阳金融研究院高级研究员董希淼解释,由于线上、线下受限较多,民营银行负债来源狭窄。以微众银行为例,该行2017年客户存款仅占总负债的7.22%,而同业及其他金融机构存放等占63.79%。根据《同业拆借管理办法》,民营银行两年之内无法进入同业拆借市场开展流动性管理;根据《全国银行间债券市场金融债发行管理办法》规定,民营银行至少在成立三年内无法发行金融债解决资金来源问题。

多位银行人士表示,显然,民营银行希望通过高息存款创新的产品实现从互联网渠道揽存。实际上,除了完成揽存任务,还可以通过这一创新产品实现获客、积累基础客户等。

近日,有市场消息称,央行已于近日对个别银行的“智能存款”类产品进行窗口指导。据称,虽然央行没有完全叫停相关业务,但此类存款未来可能会限量限价。

民营银行方面也在做出调整。微众银行12月7日发公告称,“智能存款+”即将售罄,并限时开放存入,开放结束后,“智能存款+”将暂停存入,已存入资金的利率维持不变,取出不受影响。

除此之外,苏宁银行的“升级存”产品悄然下线;网商银行“定活宝”实行每日限额销售。

“其实大家对监管的态度不必过于解读。此前,央行或者同业协会也对金融机构进行同业指导,以稳定市场环境。从监管角度看,监管并未一下子叫停这样的业务,而是采取边观望边进行适当窗口指导的方式,也在情理之中。”上述上市银行高管表示。

■ 追问

1 是否违规,是否有风险?

“近期部分民营银行推出新型存款产品,因其门槛较低、支取灵活、利率较高等特点,受到了客户欢迎,这也是利率市场化的探索与实践。”董希淼表示。

融360大数据研究院的报告称,这种所谓的“活期存款”,实际上并不是普通的存款,而是将定期存款的收益权转让的一种产品。

这种“存款收益权转让”是否合规?融360大数据研究院金融分析师杨慧敏表示,“这类创新型现金管理产品,底层都是定期存款,从监管文件来看,目前没有明确的监管条例说不合规。”

另一个问题是,智能存款是否存在一定的风险?

董希淼认为,民营银行数量少、规模小,创新风险总体可控。监管部门可引入“监管沙盒”理念,允许民营银行在产品和服务创新方面先行先试,同时引导其完善资产负债配置,完善风险管理体系及信息安全保障体系,合理管控流动性风险。

江瀚认为,凡是投资就会有风险,投资者购买“智能存款”产品,金额较低的时候,基本上风险是较小的。但是如果出现比如说大规模的集中挤兑,“智能存款”产品其实也面临着比较大的风险。

江瀚建议,如果投资者对风险要求较高,购买50万元以下的智能存款产品较为合适。“‘智能存款’属于存款的产品,按照商业银行的有关条例,可享受50万元以内的存款保险保障,确保本金不会受到损失。”

2 将改变银行存款市场?

此类银行产品在存款市场掀起的波澜是否会成为一股巨浪?对此,业内持有不同的看法。

江瀚认为,无论是余额宝还是民营银行的智能存款产品都大幅提高了商业银行吸纳存款的成本,很多投资者都将余额宝的利率水平作为一个衡量市场的标准。因此,在某种程度上,商业银行特别是大型商业银行想纯粹依靠利差赚钱的可能性变得越来越小了。

另一方面,“智能存款”借助互联网的技术优势,让整个商业银行的传统经营模式产生了一个巨大的变革。如果商业银行不在顺应互联网的发展趋势彻底改变原先的经营方式的话,将很有可能被时代所淘汰。

但某知名上市银行高管持有不同的看法。

“目前‘智能存款’对整个银行市场的冲击比较小,因为银行本身也有类似的产品体系,只是银行的这一类产品更多针对较大额度的客户。银行的客户集中在高端的人群和企业,民营银行的‘智能存款’业务更多下沉到资金量较小的客户。如果民营银行在‘智能存款’这一块的业务壮大了,我相信大银行也会很快推出类似的产品来发展一些常规的客户,以较少冲击和影响。”一上市银行高管表示。

(记者 侯润芳)