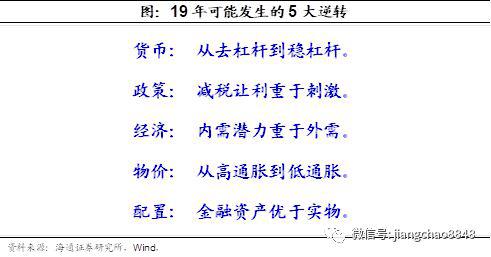

管窥19年经济,即将发生的五大逆转

来源: 姜超宏观债券研究

在2018年初,我们曾经发布了报告《管窥18年经济,即将发生的五大逆转》,提出18年经济将发生五大变化,分别是:CPI强于PPI、外需强于内需、一二线地产强于三四线地产、货币增速强于融资增速、需求回落强于供给收缩。回头来看,我们的运气不错,其中大多数判断得到了实际走势的印证。

今年是2019年的第一天,新年新气象!在这辞旧迎新之际,我们再来展望一下2019年,看看有哪些变化可能会发生:

一、货币:从去杠杆到稳杠杆。

过去两年,影响中国经济和资产价格表现的一个关键因素就是去杠杆。

2017年是金融去杠杆,广义货币M2增速从11.3%降至8.2%,由于金融市场的资金大幅紧缩,使得利率出现了明显的上升,债市大幅下跌。

2018年是经济去杠杆,社会融资总量余额增速从13.4%降至9.9%,融资增速回落拖累经济和通胀下行,企业利润增速大幅下降、现金流吃紧,股市大幅下跌。

而展望2019年,我们认为中国经济有望正式进入稳杠杆阶段,各项货币和融资增速都有望逐渐见底企稳。

首先,宏观债务率已经企稳。

宏观杠杆率等于债务与GDP的比值,在过去10年,中国的M2平均增速高达15%,而包含影子银行的广义债务平均增速接近20%,远超12%的GDP名义增速均值,使得中国的宏观杠杆率持续上升。

但从最重要的债务率指标来看,我们测算18年3季末的中国宏观杠杆率为242.8%,已经连续5个季度稳定在242%左右。从M2和GDP的比值来看,18年末有望降至201%,已经从16年末208%的峰值连续两年下降。

其次,货币融资增速有望筑底。

展望未来10年,我们认为中国的GDP实际增速均值有望保持在4-5%左右,再加上2-3%的温和通胀,中国GDP名义增速均值有望维持在6-8%左右。而当前中国的广义货币M2增速已经降至8%,包含影子银行的银行总负债增速已经降至7%,已经和未来潜在的GDP名义增速接轨。这就意味着即便保持当前的货币和债务增速不变,未来中国的债务率也不会大幅上升,因此当前8%的货币增速已经不需要再降,开始进入筑底期。

从最关键的社会融资总量指标来看,由于去杠杆导致的影子银行大幅萎缩,18年三大非标融资下降了约3万亿,同比萎缩了6万亿,这使得18年社会融资总量同比萎缩近4万亿,导致社会融资总量余额增速大幅下降。

但是展望2019年,即便影子银行还在萎缩,只要其下降规模在3万亿以内,从同比来看就不会对社会融资总量形成拖累。而只要信贷保持相对稳定,同时企业债券和地方政府专项债大概率会有明显增长,那么19年的社会融资总量就会比18年有所改善,从而推动社会融资总量增速以及各项货币增速的见底企稳。

二、政策:减税让利重于刺激。

在过去10年,我们的政策以刺激性为主,主要靠货币来发展经济。

从08年到18年,我们经历了三轮债务周期。其中08-09年是企业部门举债,导致了企业债务高企和产能过剩;12-13年政府部门开始举债,导致了政府隐性债务问题;15-18年是居民部门举债,带来了居民部门债务高企和地产泡沫的风险。

而从全球以及我们自身举债发展的经验来看,可以发现其只在短期内有效,可以刺激经济短期回升,但在之后会带来还债的长期压力、从而拖累经济持续下行。

在过去两年我们进行了轰轰烈烈的去杠杆。通过金融去杠杆,我们实施了资管新规,关闭了影子银行。通过经济去杠杆,我们降低了企业部门债务率,同时也抑制了居民举债的进一步增长。

不会重走举债发展老路。展望未来,只要我们不放松影子银行,那么所有的新增货币创造要么通过银行的表内信贷、要么通过债券等直接融资,都会受到资本监管的约束,这意味着将来货币增速虽然会企稳、但是难以大幅回升,因而不会重走举债刺激的老路。

而在将来财政政策大有可为,尤其是减税让利。

虽然中国整体债务率水平比较高,但是政府债务率还不高。目前国债加上地方政府债的余额大约33万亿,政府显性债务率约36%。即便考虑地方融资平台举借的隐性债务,我们测算中国政府总债务率约50%,远低于美欧的100%、日本的200%,因此中国的政府部门依旧存在举债的空间。

政府部门举债的最大优势是低成本,目前中国的国债利率仅为3%左右,远低于居民6%的房贷利率、企业8%左右的平均融资成本。但是政府部门投资的劣势在于效率较低,以负责铁路投资的中铁总为例,其2017年总资产接近8万亿,然而17年的税后利润只有18亿、还是过去5年最佳水平,更不用说众多没有盈利靠财政补贴活着的政府融资平台。

过去我们大量地方政府通过影子银行举债,其成本高而投资效率低。而在2018年中央出台了《地方政府隐性债务问责办法》,建立了终身追责机制。与此同时,最新的中央经济工作会议提出加大地方政府专项债券发行,其实是用低利率的政府显性债务取代了高利率的政府隐性债务。

因此如果政府通过低成本举债,并将其用于减税让利,就可以大幅减轻居民和企业的债务负担,提高居民收入增加消费潜力、提高企业利润增加创新动力,使得中国经济走向靠消费和创新驱动的可持续发展之路。

三、经济:内需潜力重于外需。

回顾2018年,虽然有中美贸易冲突的影响,但出口增速整体表现并不差,前11个月的出口累计增速高达11.8%,高于同期9.1%的社会消费品零售增速以及5.9%的投资增速,外需明显强于内需。

展望2019年,我们认为外需存在下行风险。

18年前11个月出口增速高于17年,源于全球经济仍处于扩张周期的尾声,美国经济表现超预期,与此同时中美贸易冲突的实质性影响还未体现。但19年美国经济大概率明显减速,全球经济增速同步放缓,加之关税税率上调预期下的赶出口效应消失,或将拖累外需的表现,使得19年中国出口增速明显下滑。

但从内需来看,虽然也有下行压力,但存在结构性改善的空间。

过去的十年,中国的内需增速在持续下滑,其中投资增速从30%降至5%左右,而代表消费的社零增速从22%降至9%。

内需下滑一方面源于人口结构的变化。随着人口红利的结束,我国15-60岁的年轻人口数在2011年见顶,对地产、汽车等年轻型消费品的需求出现了长期的拐点。

另一个重要原因来自于债务的压力。

由于过去10年靠举债来发展经济的模式,我国的债务率不断上升。根据BIS的统计,17年末我国企业债务率水平高达160%,位于主要发达和新兴市场经济体的最高水平,过去的高投资导致了产能过剩、企业债务高企,从而制约了投资扩张。

17年末我国居民债务率水平为48.4%,虽然低于发达国家80%左右的平均水平,但由于我国GDP当中居民收入分配占比较低,居民债务收入比口径的居民债务率已经接近100%,和美国差距不大,高债务水平也抑制了居民的消费潜力。

展望未来,虽然人口结构的恶化对内需仍有制约,但受益于过去两年的去杠杆,我国有望步入稳杠杆阶段,这其实有助于内需的见底企稳。

从投资来看,18年制造业投资增速出现明显回升,其背后一个重要的原因在于我国企业部门债务率已经连续两年下降。而19年影子银行监管影响减弱以后,加上利率下降以后债券融资增加,企业部门融资有望改善,支撑制造业投资,从而对冲地产投资的下滑。

从消费来看,虽然居民债务率在过去几年快速上升,但是持续的减税降费有望减轻居民的债务负担。我们测算过去3年居民部门的新增债务约为20万亿,按照5%左右的贷款利率,对应每年新增1万亿左右贷款利息。18年的个人所得税改革减税约3000亿左右,而18年增值税减税约5000亿,假设19年增值税新增减税规模能达到1万亿左右,那么增值税每年减税总额将达到1.5万亿,假设其中一半通过产品降价的方式归属于居民部门,那么相当于通过个税和增值税合计给居民部门减税1万亿左右,基本对冲掉了过去几年大幅举债的利息负担。

从美国的经验来看,减税政策虽然见效比较慢,往往要延后2至4个季度才生效,但是持续性比较强。我们的减税主要开始于18年下半年,由此推算其主要生效时间应在19年或者19年下半年以后。

综合来看,19年的中国经济虽然面临内外交困的压力,但债务率的企稳和大规模减税将成为19年内需改善的希望所在。

从更长时间来看,中国过去的发展受益于全球化的推进,但目前特朗普的“美国优先”以及英国退欧等均意味着去全球化升温,外需对中国经济发展的贡献趋于下降。而我国拥有14亿人口,我们的人均GDP仅为美国的1/6,这说明我们的内需市场大有可为,未来内需的潜力远大于外需。

四、物价:从高通胀到低通胀

回顾2018年,全年CPI预计约在2.1%,高于17年的1.6%,同时也创下了5年新高。全年消费物价稳中有升,年末CPI约在2%左右,高于17年末的1.8%。而18年PPI约在3.5%,低于17年的6.3%,全年工业品价格稳中有降,年末PPI约在1%左右,低于17年末的4.9%。综合CPI和PPI来看,18年全年依然呈现温和通胀的格局。

而展望2019年,我们认为通缩风险将大于通胀风险。

首先,自18年4季度以来,商品价格出现了大幅下降,使得PPI通缩风险大增。与年内的峰值相比,目前的油价跌幅高达40%、钢价、煤价跌幅超过10%。我们研究中国PPI走势,发现其中影响最大的三大原料价格就是煤价、油价和钢价,而按照目前这三者的走势,我们预测19年的PPI同比或下降1.5%,重回通缩区间。

其次,从消费物价CPI来看,其中权重最大的是非食品价格,而我们观察CPI非食品价格和PPI走势高度相关,因为其中的居住和交通两大项价格指数均与能源价格相关,居住中包括水电燃料价格,交通通信中也包括交通工具及其燃料价格。所以随着PPI的大幅下降,CPI非食品价格也开始明显回落。

而在CPI的食品价格部分,我们观察到猪价的长期走势也与中国经济周期高度相关,说明总需求对食品价格也有决定性的影响。虽然当前生猪和母猪库存处于历史低位,但4季度以来的猪价依旧明显回落,应和经济总需求的回落相关。预计18年10月份的2.5%应为本轮通胀高点,我们预测19年CPI或将降至1.5%左右。

综合CPI和PPI,两者均值或在19年降至0附近,也意味着整体上存在通缩风险。

此外,一切通胀都是货币现象,但是18年的各项货币增速均在下滑,截止18年11月,M2增速从17年同期的9.1%降至8%,M1增速从12.7%降至1.5%,社会融资总量余额增速从13.9%降至9.9%。从历史经验看,货币指标往往比通胀指标领先半年到一年左右,这也预示着19年的各项物价指标大概率继续下滑。

从更长的时间看,我们将进入低通胀时代。

如果19年我们进入稳杠杆阶段,货币增速开始企稳,按照滞后1年的关系,就意味着在2020年的物价也有望止跌,因此本轮PPI通缩持续的时间或低于上一轮的4年左右,但这并不意味着会重回高通胀时代。

因为未来我们将稳杠杆而非再度加杠杆,那么货币增速将保持平稳而非大幅回升,我们预测未来10年的M2增速中枢就在7-8%左右,远低于过去10年的15%。这意味着未来10年的通胀中枢将比过去10年的3%左右明显下行,与之对应的是我们将迎来低通胀时代。

五、配置:金融资产优于实物。

在过去10年的货币超发时代,中国资产配置的最佳选择是房地产。原因在于货币超发导致了高通胀预期,而房地产等实物资产最受益于物价上涨。

从08年到17年,中国的广义货币从40万亿增长到167万亿,年均增幅高达15%。而从国内商品住宅成交均价来看,过去10年很多一二线城市的房价涨幅都在3倍以上,折算成年化涨幅超过15%,这差不多就是同期中国的货币增速。因此,在过去10年买房在中国就是人生赢家。

但在2018年,广义货币增速降至8%,我们预测未来10年的货币增速均值就在7-8%左右,假如房价涨幅与货币增速基本相当,那么对应的房价潜在涨幅就会降至每年7-8%左右。但我们还要考虑中国的房子没有土地所有权,只有房屋的所有权,而房屋的实际使用期限就在50年左右,所以相当于每年折旧2%。因此扣掉折旧以后未来中国房价每年的潜在涨幅或许就在5%左右,而且还要考虑过去10年中国的房价上涨透支了居民收入,所以可能未来很长一段时间房价都未必会涨了。

而在货币低增以后,高通胀将被低通胀所取代,金融资产将成为资产配置的首选。

首先从债市来看,将进入低利率时代。

过去10年中国的广义货币增速均值高达15%,对应的贷款利率均值接近7%,而国债利率均值接近4%。未来如果货币增速均值降至7-8%,那么对应的贷款利率或有望降至5%,国债利率均值降至3%以下。

其次从股市来看,有望进入真正的回报时代。

在货币超发以后,全社会的资金都在流向房地产,使得股市缺乏长期投资资金。同时从产业结构来看,货币超发使得金融和地产行业畸形发展,也使得上市公司的结构以周期行业为主,企业缺乏创新动力、盈利增长不可持续,无法创造稳定的回报。

但如果未来货币不再超发,房价涨幅回落将抑制地产行业发展,而利率下降会抑制金融行业扩张,而房价和租金涨幅回落、贷款利率下降均有助于降低企业成本。同时如果财政政策转向减税让利,降低企业的税收成本,那么就会形成金融、地产和财政三方面反哺实体经济的良性循环,促进消费和创新,从而创造出稳定可持续的回报。

因此,展望2019年,我们并不悲观。虽然经济仍有下行压力,但是受益于过去两年的去杠杆,19年我们即将步入稳杠杆阶段,货币和融资增速有望见底企稳。同时财政减税有望继续发力,提升居民消费和企业创新潜力,内需将有改善希望。而随着通胀的回落,我们将步入低利率时代,金融资产将取代实物资产成为配置首选,债市牛市有望延续,而股市将进入真正的回报时代。

一、经济:PMI跌至线下

1)PMI跌至线下。12月全国制造业PMI继续下滑至49.4%,不仅降至荣枯线下,也创下16年3月以来新低、09年以来同期新低,指向制造业景气明显转差。主要分项指标中,需求、生产、价格、库存全线下滑。分规模看,大、中、小型企业PMI全线下滑,中、小型企业PMI仍在线下。

2)内外需均走弱。12月新出口订单指数回落至46.6%,指向外需仍较低迷,而新订单指数继续下滑并跌破荣枯线至49.7%,且跌幅大于新出口订单,加之进口指数也大幅下滑,均指向内需明显转差。

3)生产继续滑落。12月生产指数降至50.8%,创下16年3月以来新低、09年以来同期新低,指向工业生产继续转弱,主要缘于需求低迷拖累、部分行业进入生产淡季。

二、物价:聚焦通缩风险

1)食品涨幅缩小。上周食品价格涨幅缩小,其中蔬菜、鸡蛋价格小涨、禽价、猪价小跌。

2)CPI继续回落。12月食品价格持续上涨,其中商务部食用农产品(行情000061,诊股)价格、农业品农产品批发环比涨幅分别为0.7%、2.1%,预计12月CPI食品价格环涨0.5%,12月CPI略降至2%。

3)PPI大幅下降。12月以来国际油价大跌,国内钢价、煤价持续回落,截止目前12月港口期货生资价格环比下降2.1%,预测12月PPI环比下跌1.2%,12月PPI同比涨幅下降至0.7%。

4)聚焦通缩风险。4季度以来,通缩风险明显升温,从生产资料价格来看,近期国际油价暴跌,而国内钢价、煤价也持续下跌,我们预计19年PPI将重现负增长,19年1月份的PPI可能就会转负。

三、流动性:加大逆周期调节

1)利率涨跌互现。上周货币利率涨跌互现,其中R007均值上行130bp至4.19%,R001均值下行64bp至2.02%。DR007上行15bp至2.81%,DR001下行63bp至1.96%。

2)央行继续投放。上周逆回购到期回笼4900亿,央行逆回购操作7300亿,央行净投放2400亿。

3)汇率小幅升值。上周美元指数回落,人民币兑美元小幅回升,在岸和离岸人民币汇率分别回升至6.87和6.88。

4)加大逆周期调节。上周央行召开4季度货币政策例会,指出宏观杠杆率趋于稳定,未来要加大逆周期调节的力度,提高货币政策前瞻性、灵活性和针对性。稳健的货币政策要更加注重松紧适度,保持流动性合理充裕,保持货币信贷及社会融资规模合理增长。

四、政策:地方发债加速

1)地方发债加速。全国人大授权国务院提前下达部分新增地方政府债务:授权提前下达2019年地方政府新增一般债务限额5800亿元、新增专项债务限额8100亿元,合计1.39万亿元;授权国务院在2019年以后年度,在当年新增地方政府债务限额的60%以内,提前下达下一年度新增地方政府债务限额,授权期限为2019年1月1日至2022年12月31日。

2)新一轮农村改革。中央农村工作会议表示,要毫不放松粮食生产,深化农业供给侧结构性改革,聚力打赢脱贫攻坚战,抓好农村人居环境整治工作,推进新一轮农村改革,加快补齐农村基础设施和公共服务短板,扎实做好乡村规划建设和社会治理各项工作。

3)财政政策加力提效。全国财政工作会议表示,2019年积极的财政政策要加力提效,实施更大规模的减税降费;优化财政支出结构,树立过紧日子的思想,严格压缩一般性支出,加大对重点领域支持力度,提高资金配置效率,有效降低企业负担。

五、海外:特朗普讲话批评联储,CPTPP正式生效

1)特朗普圣诞讲话批评联储、力挺美股。上周二,美国总统特朗普发表圣诞讲话,再度批评美联储加息太快,对于美国政府再次关门,他表示在获得边境墙之前,联邦政府不会结束停摆状态,此外特朗普还力挺美国企业“是全球最佳”,称美股极具买入机会。

2)《全面与进步跨太平洋(行情601099,诊股)伙伴关系协定》(CPTPP)正式生效。上周日,美国退出TPP后的改进版协议《全面与进步跨太平洋伙伴关系协定》(CPTPP)正式生效,包括日本等发达国家和越南等新兴市场在内的11个国家组成了世界第三大自贸区。生效当天,澳大利亚、新西兰、加拿大、墨西哥、日本、新加坡6国将取消90%的商品关税,而剩余的越南等5国将在2019年逐渐加入,最终取消98%的商品关税。

3)意大利通过新预算案。上周日,意大利议会批准了2019年的新预算案,根据此前与欧盟达成的协议意大利将2019年赤字目标下调为2.04%,意大利总理孔特表示,政府将在不调整预算内容、受益者范围及政策生效时间的前提下调低赤字比例,而按照修改后的预算,2019年意大利经济增速预期将从1.5%下调至1%。

4)英国首相与欧盟继续商讨脱欧事宜。上周一,英国政府称首相梅在圣诞期间仍与欧盟领导继续商讨脱欧事宜,致力于在脱欧协议上获得欧盟必要的保证,并希望在英国议会1月的脱欧协议表决中获得足够多数议员的同意。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!