来源:姜超宏观债券研究

微信号:jiangchao8848

摘 要

1月21日,统计局公布了18年4季度经济数据,到底经济走势如何呢?

一、经济寡淡收官

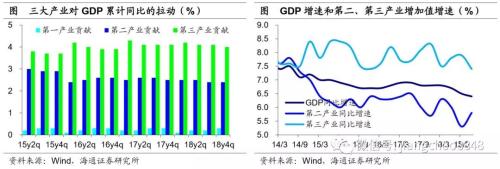

首先来看经济整体表现,18年4季度经济量缩价跌。一方面,4季度GDP增速继续下滑至6.4%,创09年2季度以来新低,18年GDP增速也创下91年以来新低。另一方面,4季度GDP平减指数增速也继续下滑至1.6%。

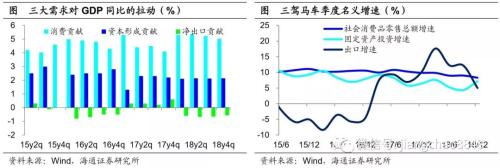

从需求和生产来看,消费和服务业是经济的“稳定器”。需求端,净出口对经济增长的拖累有所放缓,投资的贡献率有所回升,消费的贡献率边际转弱但仍占主导。生产端,第二产业贡献率拾级而下,第三产业贡献率再上台阶。

二、工业仍在低位

其次从生产看,工业增速仍较低迷。12月工业增速反弹至5.7%,但仍是18年次低点,4季度工业增速也较3季度下滑。从中观看,各主要行业增速涨跌互现,中游加工组装类行业表现较好。从微观看,虽然发电量增速、水泥和化工品产量增速反弹,但钢铁、有色、煤炭产量增速均现下滑,汽车产量跌幅仍大。整体而言,上游有所转弱,中游依然坚挺,下游汽车仍是拖累。

三、投资低位平稳

再来看需求端,投资增速低位平稳。18年固定资产投资增速5.9%,创下00年以来的新低,12月累计增速因基数调整而企稳,但当月增速仍小幅回落。三大类投资中:制造业投资增速高位持平,主要得益于17年盈利改善提振,但考虑到18年利润增速明显下滑,19年制造业投资仍面临下行压力;基建投资增速稳中略升,补短板发力令4季度基建投资增速明显回升,19年有望延续,但在地方隐性负债增长受限的背景下,回升幅度或较有限;房地产投资增速稳中略降,主要是受土地购置费高增长支撑,而18年下半年以来,土地购置费增速见顶回落,势必令19年房地产投资面临较大下行压力。

四、消费反弹仍低

而消费增速虽有反弹,也仍处低位。18年社消零售增速9%,限额以上零售增速5.7%,均创下多年新低。其中12月社消名义增速8.2%,限额以上零售增速2.4%,虽较11月反弹,但仍处18年次低点,油价下滑拖累消费品价格,令社消实际增速显著回升。分品类看,必需消费继续改善,食品、服装、日用品零售增速均继续上升,18年增速也较17年回升。可选消费涨多跌少,汽车类零售降幅收窄,地产相关类零售增速涨多跌少,石油及制品零售增速大跌转负,是消费中的主要拖累。网上零售增速下滑,但占比再上台阶。

五、地产需求承压

12月全国商品房销售面积同比增速0.9%,较11月回升转正。一二线推盘加速、三四线基数较低,加之房贷利率小幅回落,令12月地产需求短暂企稳。12月土地购置、新开工增速一升一降,但受库存去化放缓影响,两者均处在下行通道,累计增速缓中趋降。高频数据显示,1月上中旬,41城地产销量增速再度下滑转负,意味着地产销售压力未消。我们认为,在楼市调控整体未松、棚改货币化退潮的背景下,19年上半年地产销售或仍将缓慢寻底。

六、未来并不悲观!

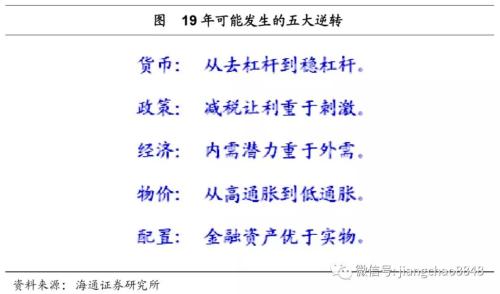

18年经济寡淡收官,其中投资、消费增速均创下多年新低。往前看,社会融资、地产销售两大领先指标仍未见底,意味着19年上半年经济或仍在寻底。但从去杠杆向稳杠杆的转变,意味着上半年货币和融资增速有望见底企稳。财政减税有望继续发力,提升居民消费和企业创新潜力,意味着从中长期看内需将有改善希望。而随着通胀的回落,我们将步入低利率时代,金融资产将取代实物资产成为配置首选。

2019年1月21日,统计局公布了2018年4季度经济数据,到底经济走势如何呢?

1.经济寡淡收官

18年4季度经济量价齐跌。一方面,4季度GDP同比增速6.4%,连续三个季度下滑,并创下09年2季度以来的新低,而18年全年GDP增速6.6%,更是创下91年以来的新低。另一方面,4季度GDP平减指数同比增速降至1.6%,GDP名义增速也较3季度大幅下滑至8.1%。社会融资增速回落的影响仍在持续显现。

消费中流砥柱,净出口仍拖累。需求端,4季度出口、消费增速均较3季度下滑,投资增速稳中略升。但由于进口增速同样下滑,净出口对经济增长的贡献率略回升至-8.6%,最终消费支出的贡献率小幅回落至76.2%,资本形成总额的贡献率略回升至32.4%。而与17年底相比,消费的贡献率显著上升,反映消费的基础性作用在继续增强。

工业缓中趋降,服务业“稳定器”。生产端,4季度第二产业增速回升至5.8%,第三产业增速回落至7.4%,因而二、三产业对经济增长的贡献率一升一降。但全年来看,第二产业增速震荡下滑、第三产业增速整体平稳且远高于第二产业,因而与17年底相比,第三产业对经济增长的贡献率再上台阶至60.1%,随着产业结构持续升级,服务业发挥了“稳定器”的作用。

2.工业仍在低位

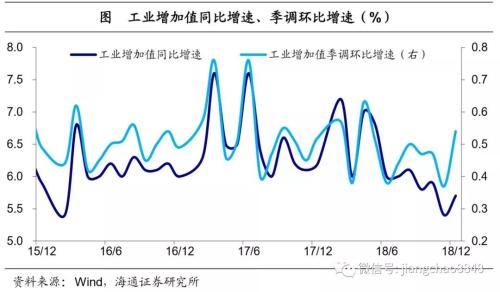

18年12月工业增速仍处低位。12月规模以上工业增加值同比增速5.7%,尽管较11月有所反弹,但考虑到11月工业增速为近3年新低、12月也仍是18年次低点,因而18年底工业生产仍较惨淡、难言改善。事实上,4季度工业增速均值仅为5.67%,也较3季度的5.97%明显下行。

工业生产的低迷,在中微观层面亦有体现。

中观层面,12月,各行业增加值增速涨跌互现。12月,17个主要工业行业增加值增速8升9降、涨跌互现。其中下游消费品类行业、中游加工组装类行业均是涨少跌多,中游原材料类行业涨跌各半,上游采矿业增速上升。

值得注意的是,中游加工组装类的运输设备、专用设备、通信电子等行业增速继续领跑,这与高技术制造业、装备制造业保持较快增长相印证。但汽车行业降幅仍在扩大。

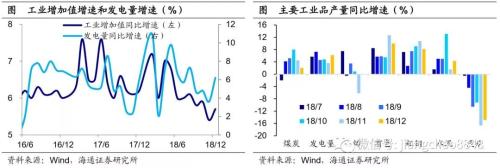

微观层面,12月各主要工业品产量增速涨跌互现。12月,发电量增速反弹至6.2%,印证工业增速反弹。各主要工业品产量增速涨跌各半,其中上游的原油加工量和煤炭产量增速一升一降,中游的钢铁、有色产量增速下滑,而水泥、化纤、乙烯产量增速回升,下游汽车产量跌幅收窄,但跌幅仍在15%左右。

一言以蔽之,上游景气正在转弱,中游依然保持坚挺,下游汽车仍是拖累。

3.投资低位平稳

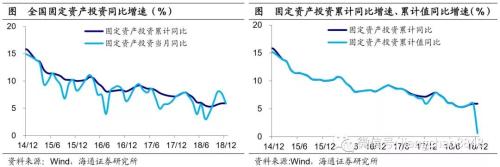

12月固定资产投资增速低位持平。18年全国固定资产投资同比增速5.9%,创下00年以来的新低。其中12月投资累计增速较11月持平,当月增速则回落至5.9%。

基数调整支撑投资增速。但值得注意的是,18年底固定资产投资增速企稳,很大程度上与基数调整有关。根据统计局公布的数据,17、18年固定资产投资分别为63.2万亿元和63.6万亿元,由此计算得到的18年同比增速为0.6%。统计局称,根据统计执法检查和第四次全国经济普查单位清查结果,对2017年固定资产投资基数进行修订,增速按可比口径计算。这导致实际公布的投资增速5.9%,显著高于计算得到的0.6%。

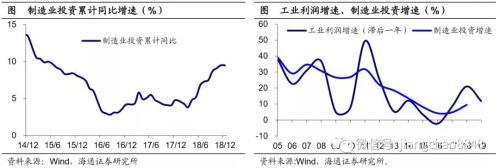

12月制造业投资增速高位持平。18年制造业投资同比增速9.5%,较1-11月高位持平。18年4月以来,制造业投资增速持续上升,主要有三方面原因。一是17年工业利润增速创下6年新高,对18年制造业投资形成提振。二是17年下半年制造业投资增速持续下滑,低基数效应对18年同比增速形成支撑。三是口径调整,“营改增”令工业企业将服务业生产环节剥离出来,18年制造业投资可比口径较17年缩减了14%。

19年制造业投资增速依然承压。规模以上工业企业利润增速已从17年底的21%降至18年前11月的11.8%,从盈利对投资的领先性看,19年制造业投资仍将面临下行压力。

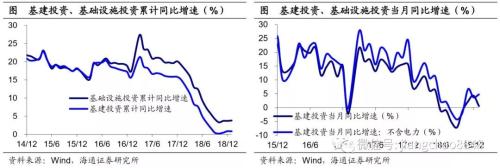

12月基建投资增速稳中略升。18年基础设施投资同比增速3.8%,较1-11月微幅回升。我们估算旧口径下1-12月基建投资增速0.8%,较1-11月基本持平。

19年基建投资增速有望小幅回升。18年3季度以来,基建补短板政策发力,重大基础设施项目相继推出,4季度,基建投资累计增速止跌企稳、单月增速由负转正。补短板发力有望继续带动19年基建投资增速回升,但在地方隐性负债增长受限的背景下,回升幅度或较有限,对经济的作用或更多表现为“托而不举”。

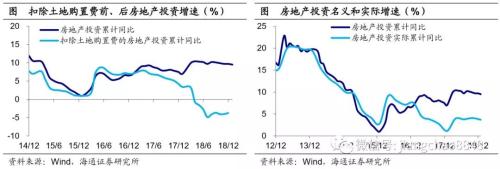

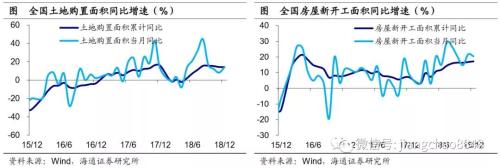

12月房地产投资增速略降。18年房地产投资同比增速9.5%,较1-11月微幅回落。而12月单月增速也创18年内新低至7.4%。18年房地产投资增速稳定在10%左右,主要归功于土地购置费高增长,1-11月土地购置费同比增速高达60%,剔除土地购置费后,1-11月房地产投资增速仅为-3.7%。而土地购置费高增背后正是地价高企,这也使得18年房地产投资名义增速远高于实际增速3.7%。

19年房地产投资面临较大下行压力。然而,土地购置费高增长难以持续,18年下半年以来,土地购置费增速、土地购置面积增速已相继下滑。随着土地购置费增速继续下滑、房地产投资名义增速向实际增速收敛,19年房地产投资增速将面临较大下行压力。

4.消费反弹仍低

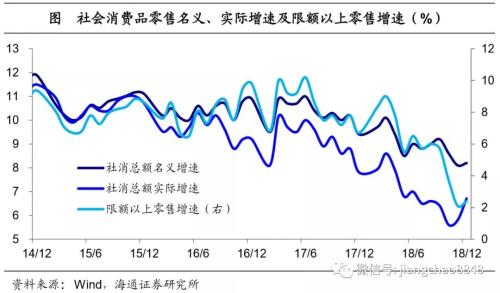

12月消费增速仍趋下行。18年社消零售增速9%、限额以上零售增速5.7%,均创下多年新低。其中12月社消名义增速8.2%、限额以上零售增速2.4%,均较11月反弹,但仍处18年次低点。

油价下滑托底社消实际增速。值得注意的是,12月社消实际增速回升至6.7%,创半年新高,这与12月CPI消费品分项同比大幅下滑至1.7%,尤其是CPI交通工具燃料分项同比大幅下滑转负至-0.5%相印证。即油价下滑拖累消费品价格,从而令消费实际增速回升幅度大于名义增速。

网上零售占比继续上升。18年实物商品网上零售额同比增速25.4%,较17年的28%小幅下滑,但占社消零售总额的比重再创新高至18.4%。事实上,剔除网上零售后,18年社消零售增速仅为5.9%,较17年的7.6%显著下滑。

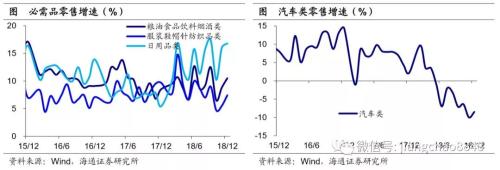

必需消费继续改善。12月粮油食品饮料烟酒类零售增速10.5%,服装鞋帽针纺织品类零售增速7.4%,日用品类零售增速16.8%,均较11月继续回升。事实上,18年三大必需消费品零售合计增速9.5%,较17年的8.8%不降反升。

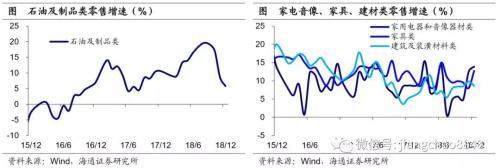

可选消费涨多跌少,石油仍是主要拖累。12月汽车类零售增速-8.5%,较11月降幅收窄;地产相关的家电、家具、建材类零售增速分别为13.9%、12.7%和8.6%,较11月涨多跌少,合计增速较11月上行。而石油及制品类零售增速继续下滑并创18年年内新低至5.8%,是主要拖累。

5.地产需求承压

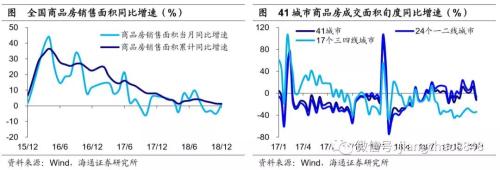

地产销售增速暂稳。18年12月全国商品房销售面积同比增速0.9%,较11月小幅回升转正。从我们高频跟踪的41城商品房成交面积看,12月增速也同样是较11月小幅回升,其中一二线城市销量增速因推盘加速而有所回升,三四线销量增速因低基数降幅收窄。此外,35城房贷利率均值5.68%,自16年7月以来的首次下滑,也助力地产销售短期企稳。

拿地开工缓中趋降,地产需求压力未消。但18年以来待售面积降幅持续收窄,意味着库存去化放缓。12月土地购置面积增速因基数回落而小幅反弹,新开工面积增速则小幅回落,但受库存去化持续放缓影响,两者均处在下行通道。而高频数据也显示,1月上中旬41城地产销量增速再度下滑转负,指向地产需求压力未消。在楼市调控整体未松、棚改货币化退潮的背景下,19年上半年地产销售或仍将缓慢寻底。

6.未来并不悲观!

18年经济寡淡收官,其中投资、消费增速均创下多年新低。往前看,社会融资、地产销售两大领先指标仍未见底,意味着19年上半年经济或仍在寻底。但从去杠杆向稳杠杆的转变,意味着上半年货币和融资增速有望见底企稳。财政减税有望继续发力,提升居民消费和企业创新潜力,意味着从中长期看内需将有改善希望。而随着通胀的回落,我们将步入低利率时代,金融资产将取代实物资产成为配置首选。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!