几天前,同策研究院发布了《40家典型上市房企融资月报》(?单击回顾),在3月,同策研究院监测的40家典型上市房企共完成融资金额折合人民币共计691.56亿元,环比上涨44.71%。从一季度来看,样本房企融资总额为2374亿元,同比降3.5%。可见,虽然疫情对房地产销售端造成了较大的冲击,但对融资端影响并不大,仅小幅下滑。

既然说到融资,那我们就来说说融资和投资之间的匹配度关系。一般情况下,企业的规划思路应该是先有投资设想,然后再有融资需求。在国外,企业更注重投资,而国内,则正好相反,融资压倒一切。实际上,有的企业还会陷入融资的迷思中,没想明白融资的目的,需要融多少,就拼命去融资,甚至认为融资多多益善,这种做法会造成企业资金运用效率低,在融资成本居高不下时,反而推升了自己的融资风险。

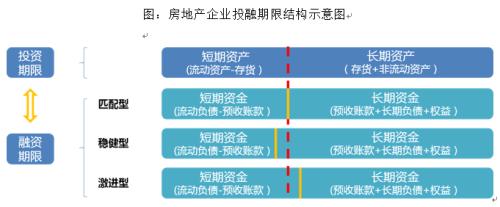

既然融资是为投资而服务的,那么融资的期限就应该与投资的期限相匹配,两个之间的比较我们称之为投融期限匹配度,在理想的状态下,短期资产应该通过短期资金来融集,而长期资产通过长期资金来融集。而短期债务对企业资金链危险是最大的,往往直接影响到企业流动性安全,因此我们着重分析短期资金与短期资产的期限匹配度问题。

从资金的期限匹配程度来看,企业融资策略一般有三种情况,匹配型、稳健型和激进型,其判断标准为:短期资金与短期资产的比率=1,说明公司执行的是期限匹配的融资策略(投融匹配);短期资金与短期资产的比率<1,说明公司执行的是稳健的融资策略(短投长融);短期资金与短期资产的比率>1,说明公司执行的是激进的融资策略(长投短融)。

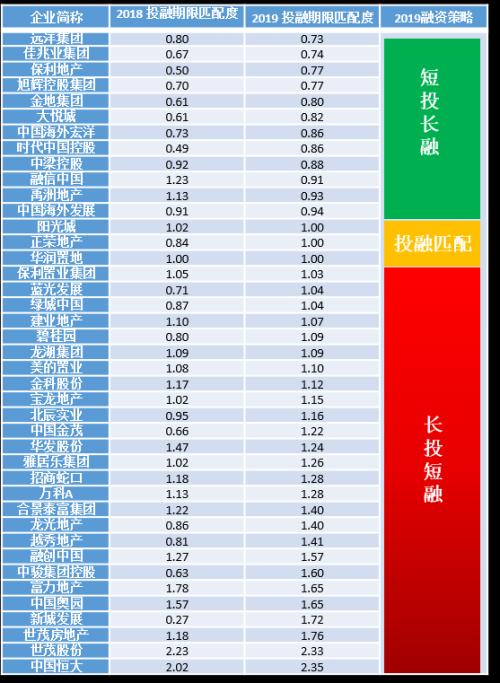

我们以2019年上市房企所公布的数据作为基本数据,看看各家的融资策略是什么样的。

▲2019年41家上市房企投融期限匹配度情况

*数据说明:

1、本报告样本房企为在内地以房地产开发作为主营业务的,且截至2020年4月23日对外发布2019年年报的上市房企,共计94家;

2、榜单以2019年年报的数据为基础,剔除了营业收入小于200亿规模较小房企、房地产业务占比过低的上市房企,共计41家;

3、计算公式:短期资金=流动负债-预收账款,短期资产=流动资产-存货,投融匹配度=短期资金/短期资产

4、数据来源于上市公司公告,由同策研究院整理发布。

从整体来看,在41家上市房企中,大部分房企更偏向于采取激进的融资策略。2019年投融匹配度低于1的房企数量有12家,等于1的房企数量有3家,大于1的房企数量有28家。而从所有样本企业来看,行业整体趋势不变,更多的企业选择激进的融资策略,将短期资金投入到长期投资当中。当前,由于行业中“规模化发展”成为主流意识,大部分房企加大投资力度,大量扩充土储。加之近年来国家要求企业“去杠杆”,监管层对房企融资监管不断加压,特别是在2019年5月以来,监管层出台多项政策施压房企融资段,这在一定程度上加大房企的融资力度,特别是长期、便宜资金的获取难度。在此背景下,房企不得不借贷期限短、成本高的短期资金,投入到长期投资开发中。当然,这也与企业自身的融资能力有关,相比之下大型房企的融资能力要比一些中小企业强很多。但在快速“规模化”过程中,由于资金需求较大,长期资金无法满足公司快速发展,也采取“短融长投”的激进融资策略。

一般情况下,当融资期限等于会长于投资期限时,由于负债到期之前可以收回投资,所以不存在融资期限风险;而当融资期限断于投资期限(即长投短融)时,企业在一定程度上就存在融资期限风险。如果说稳健的融资策略损失的是企业的融资效率的话,那么激进的融资策略则会给企业带来潜在的融资风险。企业的融资策略越激进,融资期限风险越高。

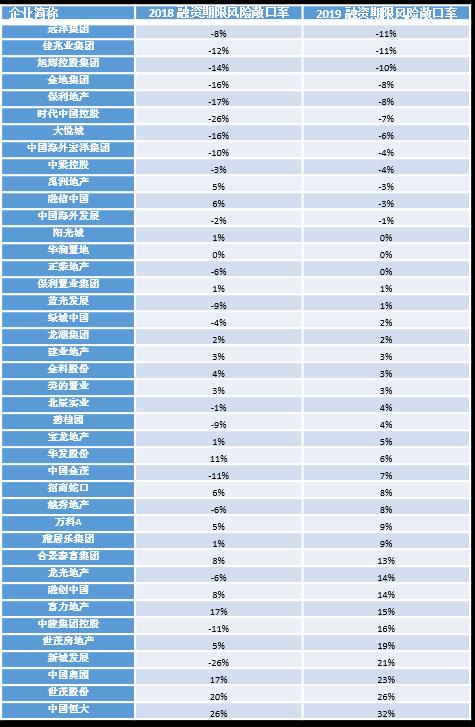

为了便于量化,我们采用融资期限风险敞口率来反映企业投融期限错配的风险,实际上融资风险敞口率与融资期限风险呈正向关系。

▲2019年41家上市房企融资期限风险敞口率情况

数据说明:

1、本报告样本房企为在内地以房地产开发作为主营业务的,且截至2020年4月23日对外发布2019年年报的上市房企,共计94家;

2、榜单以2019年年报的数据为基础,剔除了营业收入小于200亿规模较小房企、房地产业务占比过低的上市房企,共计41家;

3、计算公式:融资期限风险敞口率=(短期资金-短期资产)/总资产x100%

4、数据来源于上市公司公告,由同策研究院整理发布。

从41家上市房企融资期限敞口率排列分布来看,与融资期限匹配度的排列分布基本一致,部分房企在排序前后上略有不同,这也证明了两个指标之间的正向关系。在41家上市房企融资期限风险敞口率中,12家房企融资期限风险敞口率为负值,说明在短期资金的管理上这些房企相对保守,执行了较为稳健的融资策略;融资期限风险敞口率为0的房企有三家,说明这些房企在融资的规模和匹配度上控制得当,不造成资金使用效率的浪费,也不增加公司融资风险;融资期限风险敞口率大于0的房企有26家,最高值达到32%,说明大部分房企采取较为激进的融资策略,将短期资金投入到长期投资中。而在94家样本企业中,有62家房企融资期限风险敞口率大于0,说明行业内普遍存在短融长投的情况。

从企业角度分析,远洋、保利、中海、佳兆业、旭辉、金地、中梁等房企融资期限风险敞口低于0,说明这些企业执行较为稳健的融资策略,且短期资产都大于短期债务,短期偿债压力较小。以保利地产(行情600048,诊股)为例,2019年短期资金为2709亿元,而短期资产为3529亿元,完全可覆盖短期资金需求。其中短期债务中减去存货后,仅有少量的短期借款、应付票据和应付账款合计1162亿元。在短期资产方面,在减去存货后,还有大量货币资金、预付款及其他应收账款,合计大约2700多亿元。

而在融资期限风险敞口率较大的房企中,恒大、世茂、奥园、融创、新城等房企融资期限风险敞口率较大。

以恒大为例,其明显采取的是激进的融资策略,2016-2019年,其短期资金对短期资产的比率一路走高,2019年达到历年峰值,至2.35。说明其存在严重的长投短融。

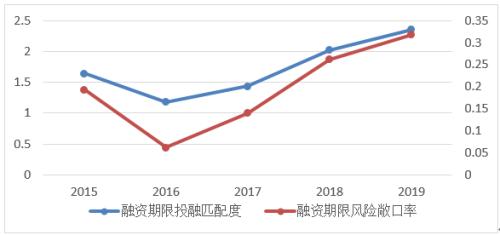

▲2015-2019年中国恒大投融期限匹配度及风险敞口率情况

由于恒大的短期资金远远大于短期资产,因此面临着一定的融资期限风险。2015-2019年恒大融资期限风险敞口率均值为19.5%,而2019年该指标达到了32%,意味着在其长期资产中,约相当于总资产的3分之一的部分靠短期资金来容集,由于长期资产变现能力较弱,因此存在偿债风险。其更本原因是在“规模化”过程中对资金需求量较大,短期借贷满足了企业一部分资金需求,但由于房地产行业投资周期长的特性,使得短期资金进入到长期投资当中而无法快速收回,造成违约风险。因此,近年来快速发展的企业一再强调提高运营效率,其目的之一就是快速实现资金回笼 。

此外,世茂房地产是在典型房企中另一家融资期限风险敞口率较高的房企,2019年公司融资期限投融匹配度以及风险敞口率分别为1.76和19%。

▲2015-2019年世茂房地产投融期限匹配度及风险敞口率情况

整体来看,5年来,世茂房地产融资期限投融匹配度和风险敞口率,都保持在相对低的位置,且呈现逐渐下降的趋势,但在2018年后突然一反常态,快速走高。主要是因为在2019年世茂房地产发展战略的变化,加大了投融力度。在“重进前十”的战略目标下, 2019年世茂开始在投资市场上展开了“攻城略地”的攻势,特别是在收并购市场上,如收购泰禾、粤泰、万通、福晟等收并购案例,至此2019年世茂被业内称为新一代的“并购王”。

大规模的投资,也导致世茂债务压力快速提升。2019年公司总负债增加824亿元,资产负债率提升3.13%,而流动负债达到2573亿元,同比增加37%。

同策研究院认为,房地产行业进入下半场,房企集中度不断提升,行业竞争近乎白热化,不少房企以大幅提升负债规模为代价,推动销售规模的快速提升。而在融资过程中常采取激进的融资策略,利用短期资金投入到长期投资当中,“短融长投”的现象在行业中逐渐呈现出趋势化,这在一定程度上增加了行业风险。

从企业的财务安全角度看,“短融长投”是一种非常危险的财务运作方式。“短融长投”有两个关键前提:第一,经济比较景气,经营性净现金流量为正值,而且能够覆盖短期借款;第二,社会融资环境比较宽松,企业容易获得贷款,对短期贷款进行搭桥、转贷。如果银根紧缩,银行没有贷款额度,或者企业经营情况不佳,银行不贷款,而已有短期贷款又面临到期,企业将立即陷入财务困境。

显然,从当前中国宏观经济发展,以及监管层对房地产融资的态度来看,前述的两个假设均不成立。因此,在此背景下,房企应保持清醒,适速发展,合理融资,把握好适当的投融匹配度。充分汲取近两年来,发生在部分房企身上的经验教训,在一路狂奔的路上,压垮骆驼只需一根稻草。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。