正在处于“原油宝事件”的中国银行(行情601988,诊股),又被爆出新的传闻,再度成为海外媒体们的焦点。

据环球网报道,有海外媒体称,美国总统特朗普被发现欠了中国银行数千万美元,而这笔欠款将在2022年到期。文章刊登后,中国银行和美国总统的债务问题被市场炒作的沸沸扬扬。

日前,中国银行向该媒体作出了正式回应称,早在2012年交易后就出售了这一债务,目前中国银行对特朗普集团的任何资产都没什么兴趣。随后,上述媒体也很快就这一消息进行了及时的勘误。

不过,在中行尚未正式解决原油宝纠纷之际,特朗普集团和中行之间存在的特殊关系,也同样挑动着市场敏感的神经。4月29日晚间,中行还发出最新关于原油宝产品的说明,并表示将持续与客户沟通协商,在法律框架下承担应有责任。

特朗普欠中国银行巨额债务?

就在“原油宝事件”掀起轩然大波之际,中行却无意中成为美国媒体政治花边新闻的焦点。

4月24日,“政客”新闻网在24日题为《特朗普欠中国银行数千万美元》的报道中称,特朗普拥有一座持股比30%的房产,被发现欠下中国银行高达2.11亿美元债务。

报道中所称的房产为纽约美洲大道1290号,是美国银行大楼所在地。报道称,特朗普拥有该房产30%的股份,总价值超过10亿美元,是其所有投资中最昂贵的房产之一。

“政客”援引数据指出,这座建筑在2012年进行了约9.5亿美元再融资,其中包括来自中国银行的2.11亿美元贷款。据报道,中国银行凭借这笔贷款成为进入美国证券化市场的第一家中资银行。

根据报道,这笔贷款将于2022年到期,如果特朗普获得连任的话,届时处于特朗普第二任总统任期中期。2016年大选前后,特朗普对这幢大楼的所有权曾引起一些关注,但与中国银行的财务安排以及即将于2022年到期的协议,基本上没有引起注意。

报道援称,2012年交易记录和房地产记录等公开文件指出,特朗普所欠中国银行的数千万美元将在2022年到期,并将此事与特朗普和拜登间的总统竞选相联系。

由于目前,美国大选选战临近,特朗普为争取取得连任,多次批评其对手。但“政客”的报道却让特朗普陷入了被动。

针对这一报道,白宫和特朗普拒绝就此置评。但特朗普竞选团队表示,特朗普的债务和拜登的协议之间没有可比性。他的竞选发言人蒂姆.莫塔夫告诉记者,“特朗普当时是一名成功的商人、一名普通公民。”

中国银行正式回应

“对特朗普集团任何资产没有兴趣”

不过,上述报道发表后,中国银行美国分行一位代表很快向“政客”新闻网发出了正式的声明。

中国银行回应表示,该行在2012年交易之后不久就出售了相关债务,或将其证券化。这位发言人表示,该银行目前对特朗普集团的任何资产都不感兴趣。

不过一开始,“政客”新闻却认为公开信息和中行的回应存在不一致的地方。据了解,富国银行2017年的一份文件称,中国银行拥有“美洲大道1290号”大楼的金融权益。该文件有效期至2022年,届时贷款到期。这也让“政客”新闻网认为,中国银行和特朗普集团依然存在债务关系。

4月27日,富国银行也证实了中国银行声明的真实性,即该行与“美洲大道1290号”并无债务关系,文件将其错误地列为债权人。此外,中国银行补充称,富国银行正在采取措施纠正文件中的错误。

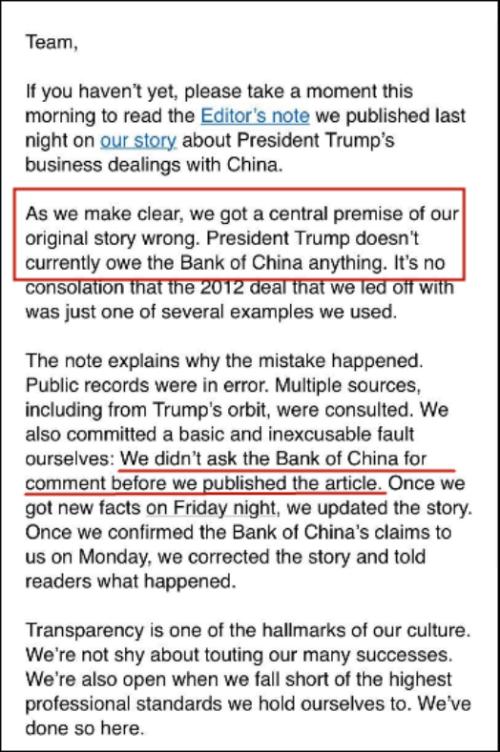

4月27日晚间,“政客”新闻网承认了自己报道的错误,并对24日的报道做出了澄清。

在社交媒体流传的一份声明中,“政客”新闻网编辑向转引上述稿件的媒体承认,他们“原来报道的中心前提是错误的”,即特朗普并未欠中国银行债务。

这名编辑解释称,问题源头在于他们引用了错误的公开记录,并且在发稿前没有向中国银行一方求证。他还提到,他们曾试图向白宫和特朗普集团联系,但双方均拒绝置评。

当地时间4月29日,特朗普在推特转发了“政客”新闻网的澄清内容,称“至少他们承认错误了”,随即将矛头转向《纽约时报》和《华盛顿邮报》,指责他们“从不会修正假新闻”。

中行最新回应“原油宝事件”

已向CME发函调查交易详情

不过这两周,让中行无法绕开的,还是旗下原油宝产品账户出现大面积爆仓、投资客户面临巨额损失的事件。

4月29日晚间,中国银行发布关于“原油宝”产品情况的说明:将以对客户认真负责的态度,持续与客户沟通协商,在法律框架下承担应有责任。

同时,中行正在全面梳理审视产品设计、业务策略和风险管控等环节和流程,深入查找存在的问题、隐患。目前中行正积极研究并争取尽快拿出回应客户合理诉求的意见。

近日,中行已委托律师正式向CME发函,敦促其调查4月21日原油期货市场价格异常波动的原因。后续还将加大相关工作力度。

上周,中行原油宝投资爆出惊天消息,因国际油价创下历史负值之际,挂钩负油价、延迟结算的原油宝产品被海外空头狠狠收割,数万名投资者不仅亏光了本金,更是倒欠银行2至3倍的保证金。

为此,围绕原油宝的产品设计、中行业务策略及风控失当、以及银行及客户各自承担的法律责任等问题,市场争议纷纷。

市场有消息称,由于缺乏海外交易石油期货的资格,中行需要寻找有资格的交易商进行操盘,其中摩根大通被选中并代替中行进行操作交易,以此解决资质问题。

据资深期货投资人士分析,国际期货市场的席位稀缺,拥有席位的机构可以做代理商做场内交易,中行找到代理商之后,将持有的多头或空头仓位下单指令交由海外代理商操作,自己仅做国内投资者的代理业务,收取一定的代理费用

而在国内原油宝的市场内,中行却扮演另一种代理商的角色,为投资者进行多空单的撮合。“这也意味着,中行原油宝和海外期货市场完全脱节,海外市场中真实发生的原油期货交易撮合,最终结算价和交易明细等数据并不公开透明,给国内投资者造成了非常大预期和信息的偏差,进而引发巨额亏损,让中行及原油宝陷入巨大的争议之中。”

CME最新表态

不过也有分析人士指出,CME意外转换交易机制,让中行缺乏反应时间,也促成了原油宝投资产品爆仓事件。

4月8日,芝加哥商品交易(CME)表示,正在对软件重新编程,以便处理能源相关金融工具的负价格。4月15日,芝加哥商品交易发布测试公告称,如果出现零或者负价格,所有交易和清算系统将继续正常运行。

有银行分析人士认为,负油价的调整按道理应在下次6月合约交割时才开始正式实施,但此次却在5月合约上直接实施,非常出乎意料。

实际上,除了投资原油宝的中国客户之外,印度版原油宝投资者也因负油价交易而中招。据媒体报道4月20日,印度多种商品交易所(MCX)以每桶-2884卢比,折合即美油5月合约的成交价-37.63美元的价格,对相关用户进行结算。

而MCX的行为也引发了印度投资界的广泛质疑据悉一些经纪商已经向孟买高等法院提起了法律诉讼,称对于MCX的最终平仓价格表示怀疑。

由于转换负价格交易引发市场震动,芝商所也成为众矢之的。据金融时报报道,美国大型上市石油公司Continental Resources已向美国期货市场监管机构商品期货交易委员会发出公开信,对CME进行了严厉批评,认为这次价格异动有可能与CME在目前市场状况下突然转换计算机模型和对允许负价格交易的通告方式存在关联。

而其他一些公司和组织也对CME在这个事件中扮演的角色提出公开质疑,包括对交易规则的修改、这些修改的通告时点等等公开进行了批评。

不过,无论是中行这次回应急着向CME要说法,还是美国印度等市场投资者对芝商所做法进行批评和质疑,但是芝商所的态度却表明,其并不想对投资者亏损的事情“背锅”。

4月30日,芝商所表示,原油期货价格反映了实物原油基本面,在4月早些时候,WTI原油价格跌入负值之前,我们就提前通知了监管方以及市场,以便客户可以在剧烈波动的价格中管理风险,同时确保期货价格和现货价格的趋同。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。