中泰宏观周度观察(2020/05/03)

摘要

1、下游:商品房销售环比回升,车市开始回暖,票房依然低迷。本周30大中城市商品房成交面积环比上升幅度较大,同比仍下降,从整体来看,销售绝对水平依然较弱,疫情造成的影响仍在持续。乘用车批发零售或受到促进汽车消费的政策影响,开始回暖,乘用车零售、批发同比显著上升。上周电影市场仍基本处于停摆状态,实体院线票房仍非常低迷。全国客运情况也远未恢复正常。

2、中游:发电耗煤基本恢复正常,粗钢产量已恢复正常,焦炉生产率续升。本周6大发电集团日均耗煤有所回落,调整口径后的发电耗煤量恢复至正常水平的104.2%。随着新冠疫情的逐步缓解,粗钢产量小幅回升,已恢复至往年正常水平。而焦炉生产率继续小幅上升,长期来看大中小型焦化厂开工率仍会延续分化。

3、上游:国际油价涨跌不一,动力煤价格延续回落,有色价格与库存涨跌不一。受新冠疫情和WTI原油期货交易波动影响,本周国际原油现货价格涨跌不一。往前看,尽管5月起欧佩克与其他产油国的临时减产协议正式生效,但受疫情影响,原油需求低迷,减产力度或有不足,原油价格仍有下行压力。秦皇岛动力煤价格延续回落,煤炭企业生产加快,但受疫情影响,下游需求低迷依旧,煤炭价格仍趋于走弱。本周有色金属价格与库存均涨跌不一。

4、物价:食品价格延续回落,钢煤价格继续下降。本周食品价格延续回落,其中蔬菜价格季节性回落、猪肉价格下降,水果价格小幅回升。往前看,农产品(行情000061,诊股)生产供应相对充足,价格有望继续回落。非食品价格也多数下降,特别是纺织品需求偏弱,柯桥纺织价格指数已多周持续回落。工业品中,钢铁、煤炭价格继续下降。往前看,海外疫情防控持续,原油价格低迷,工业品价格下行压力仍然较大。

5、流动性:公开市场零投放零回笼,银行间利率明显上升。本周央行未开展逆回购操作,无逆回购到期,公开市场实现零投放零回笼,但4月以来公开市场累计净回笼资金3800多亿。4月30日银行间利率明显上升,或受税期、监管考核、节假日备付等因素的影响。

6、政策:4月值得关注的政策,一是降息降准继续,3日央行定向降准并下调超额存款准备金利率;15日下调1年期MLF利率20bp至2.95,24日下调TMLF利率20bp至2.95%。二是政治局会议“翻番”目标淡化,重申房住不炒。三是人大常委会、政协常委会表决通过两会时间为5月21、22日。

1

本周实体经济回顾

1.1下游:商品房销售环比回升,车市开始回暖,票房依然低迷

地产:30大中城市商品房成交面积环比回升。本周(4月24日-4月30日)30大中城市商品房成交面积均值较上周上升24.6%,较上年同期则回落9.3%。4月商品房销售出现了持续回升,较3月环比上升35.8%,但同比仍为-18.5%。新冠疫情的影响仍在持续,地产销售较往年来看还处于低位。

土地成交面积环比、同比大幅下降,溢价率仍在较低位徘徊。上周(4月26日当周)100大中城市土地成交面积下降明显,环比下降63.5%,同比下降70.4%。上周成交土地溢价率较前一周下降4.2个百分点,溢价率仍在低位徘徊。

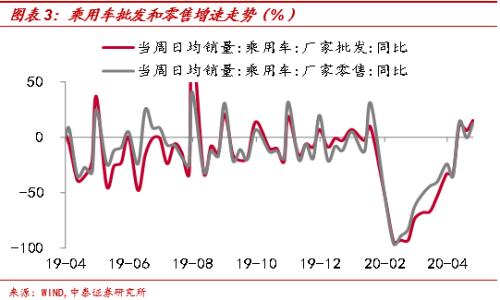

汽车:乘用车零售、批发同比显著上升,车市开始回暖。据乘联会数据,4月第4周(4月20日-4月25日),乘用车日均零售达到48794万台,同比上升12.3%;乘用车日均批发达到48955台,同比上升15.2%。在中央层面促汽车消费政策的推进后,各地促进汽车消费的政策相继出台,市场有所回暖。

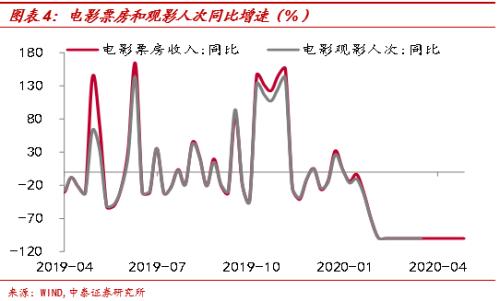

票房:票房收入仍然低迷。上周(4月26日当周)全国电影票房收入和观影人次未有明显改善,票房收入同比变化接近-100%。由于考虑到无症状感染者存在的可能性,电影院仍未恢复营业,实体院线票房收入依然低迷。

客运:全国客运量远未恢复正常。本周(4月25日-4月30日),全国客运量恢复度为44.6%,民航客运恢复程度为42.3%。4月客运量恢复进度仍然比较缓慢,全国客运量恢复度在3月的均值为36.5%,4月则为41.4%。由于疫情影响仍在持续,且考虑到公共场所有无症状感染者存在的可能,整体的交通运输状况仍未恢复正常。

1.2 中游:发电耗煤和粗钢产量基本恢复正常,焦炉生产率续升

发电耗煤:6大发电集团日均耗煤有所回落。本周(4月25日-4月30日)6大发电集团日均耗煤量均值较上周下降5.3%,调整口径后同比上升0.92%。截止4月30日,4月以来剔除国电后的五大发电集团日均耗煤量均值较上月同期上升2.91%,较去年同期下滑11.7%。发电耗煤在持续回暖,基本恢复至104.2%。

钢铁:粗钢日均产量小幅回升。据四月目前公布的数据来看,不包括本旬(4月30日当旬),环比下降5.01%,同比仍上升0.85%。随着新冠疫情基本得到控制,复工进程加快,粗钢产量早已恢复正常。

炼焦煤:焦炉生产率延续回升。本周(5月1日当周),国内独立焦化厂(100家)焦炉生产率为78.5%,较上周回升0.8个百分点。分产能规模来看,大型、中型、小型焦化厂开工率较上周分别回升0.9个百分点、1.4个百分点、0.1个百分点。长期来看大中小型焦化厂开工率仍会延续分化。

水泥:全国水泥价格小幅回升。本周(4月日25-4月30日)水泥价格指数均值较上周上升0.3%,较去年同期上升0.8个百分点,水泥价格仍在历史高位。从各地区来看,东北地区回落较多,长江、西北地区上涨较多,其他地区价格变化不大。四月水泥价格仍是回落趋势,月末小幅回升。

化工:化工品价格延续回落。本周(4月25日-4月30日)化工品价格指数均值较上周下降0.95%。从主要化工品品种来看,涤纶POY价格指数较上周上升2.4%、聚酯切片价格指数较上周下降3.6%,PTA价格下降2.0%。在新冠疫情影响下,化工品价格在四月持续回落,价格仍有下行压力。

1.3 上游:国际油价涨跌不一,动力煤价格延续回落,有色价格涨跌不一

原油:国际油价涨跌不一。本周(4月27日-4月30日)OPEC一揽子原油现价环比下跌5.4%,而Dtd和WTI原油现价环比分别上涨2.6%和276.4%,其中,WTI原油价格环比大幅上涨主要是受4月20日负油价影响,如不考虑负油价,则环比仅上涨3.1%。同比跌幅则分别扩大至81.3%、76.0%和74.9%。

4月受美国政府可能对石油企业提供救助以及原油减产消息的刺激,OPEC和Dtd原油现货价环比分别上涨4.7%和21.8%,而WTI原油现货价则环比下跌17.8%;若不考虑负油价,WTI原油价格环比仅下跌4.4%。同比则分别下跌75.5%、74.2%和73.7%。

往前看,尽管5月起欧佩克与其他产油国的临时减产协议正式生效,但受疫情影响,原油需求低迷,减产力度或有不足,原油价格仍有下行压力。

煤炭:秦皇岛动力煤价格延续回落。本周(4月26日-4月30日)秦皇岛动力煤当周均价环比回落1.6%,同比跌幅扩大为23.3%。库存方面,6大发电集团煤炭库存较上周下跌3.5%,可用天数维持在30天。4月动力煤价格环比下跌11.0%,而与去年同期相比跌幅扩大至20.6%。尽管,煤炭企业生产恢复加快,但受疫情影响,下游需求低迷依旧,煤炭价格仍趋于走弱。

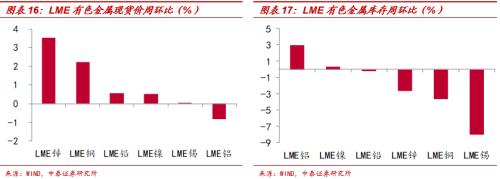

有色:LME金属价格与库存涨跌不一。4月30日当周,有色金属现货价涨跌不一,在我们观察的LME六大类金属中,只有LME铝价环比下跌0.9%;其余均上涨,其中LME锌价环比上涨3.5%,涨幅最大。从库存来看,4月30日当周,LME锡总库存环比大幅下跌8.0%,跌幅最大;LME铝总库存环比上涨2.9%%,涨幅最大。

4月LME铝价环比下跌9.9%,跌幅最大;LME镍价下跌1.3%,跌幅最小。LME锌库存环比上升23.8%,涨幅最大;LME镍库存下跌1.3%,跌幅最大。

2

本周物价与流动性回顾

2.1 物价:食品价格延续回落,钢煤价格继续下降

食品:本周蔬菜、猪肉价格延续回落,水果价格小幅回升。本周(截至4月30日),农产品和菜篮子产品批发价格指数周均价环比延续下降1.4%和1.6%,降幅有所扩大。4月以来农产品和菜篮子批发价格指数较上月分别回落4.6%和5.4%。

其中蔬菜价格已连续多周呈下降走势,28种重点监测蔬菜本周均价环比下降1.9%,4月均价较上月回落10.7%。猪肉价格持续下降,本周均价环比下降1.2%,4月均价较上月回落6.3%。而水果价格小幅上升0.4%,4月均价较上月上涨1.8%。整体来看,国内农产品生产供应相对充足,食品价格有望继续回落。

非食品:非食品类商品价格小幅回落。本周永康五金市场交易价格、义乌中国小商品指数和柯桥纺织价格指数分别小幅回落0.1%、0.25%和0.09%。往前看,经济需求偏弱,非食品类价格仍趋于回落,特别是纺织品价格指数已经连续数周下降,4月柯桥纺织价格指数较上月回落了0.36%。

工业品:钢铁价格小幅回落,煤炭价格降幅扩大。本周(截至4月30日),兰格钢铁钢价指数和Myspic综合钢价指数环比分别回落0.43%和0.28%,4月均价较上月回落2.1%和1.7%。煤炭价格继续走弱,秦皇岛港山西优混(Q5500K)平仓价环比继回落4.9%,降幅明显扩大,4月均价较上月回落了10.2%。尽管国内疫情基本控制,但海外疫情防控持续,外需继续走弱;考虑到原油价格持续低迷,未来工业品价格下行压力仍然较大。

2.2流动性:公开市场零投放零回笼,银行间利率明显上升

本周央行未开展逆回购操作。本周(4月26日-4月30日)央行未开展逆回购操作,无逆回购到期,公开市场实现零投放零回笼。但4月全月公开市场操作累计净回笼资金3800多亿元。

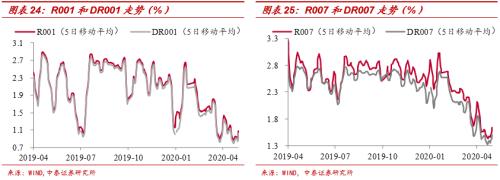

银行间利率明显上升。截至4月30日,本周R001和DR001利率环比分别回升12.3和13.3个BP;R007和DR007利率环比分别回升16.7和13.1个BP。其中4月30日,银行间利率大幅上升,市场资金面突然收紧或受税期、监管考核、节假日备付等因素的影响。

3

上月政策回顾(4月1日-4月30日)

3.1 上月值得关注的政策事件

降息降准继续,OMO利率有望降至2%以下。本月3日,中国人民银行决定对农村信用社、农村商业银行、农村合作银行、村镇银行和仅在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点,于4月15日和5月15日分两次实施到位,每次下调0.5个百分点,共释放长期资金约4000亿元。中国人民银行决定自4月7日起将金融机构在央行超额存款准备金利率从0.72%下调至0.35%。15日下调1年期MLF利率20bp至2.95,24日下调TMLF利率20bp至2.95%。公开市场逆回购、MLF、LPR利率会继续下调,7天逆回购利率有望降至2%以下,存款基准利率的调整或已不远。

政治局会议“翻番”目标淡化,重申房住不炒。会议确定“今年一季度极不寻常”,要“紧扣全面建成小康社会目标任务”,“统筹推进疫情防控和经济社会发展工作”。这里需要强调的一点是,对于全面建成小康社会目标任务,由“确保实现”改为“紧扣”,可能反映的是对“翻番”目标的淡化。本次会议再次强调了“房住不炒”的定位,同时还提到了要“降低融资成本和房屋租金”,但因城施策与房住不炒并不矛盾。一方面,由于疫情影响,房地产整体销售压力仍然较大,1季度地产销售下降26%,但地产投资仅下降8%,后续开发商现金流可能会更加紧张。另一方面,居民有近6成财富配置在地产领域,房价出现明显下跌也不利于社会稳定。因此,在部分压力较大的城市仍然有可能边际放松。

5月21、22日召开两会。十三届全国人大常委会第十七次会议29日表决通过了今年全国人大召开时间。根据决定,十三届全国人大三次会议于5月22日在北京召开。另外政协会议将于5月21日在北京召开。货币会持续宽松,在美国维持低利率的情况下,我国货币放松带来的汇率压力相对较小。财政方面,基建边际发力,但考虑到政策的空间和刺激的不利影响,本轮政策更多是底线思维,而非强刺激,基建增速回到8%可能是比较客观的估计。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。