此次新冠疫情,对持续增长的个人财富造成短期冲击,企业经营风险和个人理财风险也在同时加剧。

如何操作才能让家庭财富保值增长?5月16日,2020清华五道口全球金融论坛“金融战疫,共克时艰”特别策划活动上,全国社会保障基金理事会原副理事长王忠民等专家为家庭财富管理把脉,并给出了一些参考建议。

你必须有一张家庭资产负债表

在视频直播现场,王忠民表示,无论是中低收入家庭还是高收入家庭,必须要有一张家庭资产负债表。

在他看来,中低收入家庭主要聚焦自由现金流是否充裕。在保证日常生活所用现金流的同时,还要考虑到保证用于缴纳五险一金、养老账户以及用于还房贷方面的现金。

全国社会保障基金理事会原副理事长王忠民

中国财富网李林摄

对于高净值家庭面临的可能是自由现金流如何增值问题。王忠民,无论是现金管理、权益投资还是债券投资,新的体制改革和原有的资本市场风格和基础条件是会给我们在疫情之后提供一些自己资产负债管理当中的有效的场景和有效的空间。

数字货币可成为

消费政策补贴的优质工具

当前,为了缓解家庭现金流紧张情况,各地开始发放消费券,对本地居民进行补贴。王忠民建议,如果前期的补贴是为了缓解现金流紧张情况,后期建议政府和相关部门的补贴重点放在五险一金和家庭房贷领域,“特别是五险一金中的养老个人缴费的补贴。”

王忠民认为,可以把央行数字货币与居民消费补贴结合起来。“政府相关补贴可以用数字钱包把央行的支付环节‘数化’。”

他解释说,政府在不同层面的补贴可以满足三点:一是日常消费现金流不中断;二是养老账户现金流不中断;三是房贷支付现金流不中断。

财富管理还有新契机

疫情带来全球市场的动荡,给个人财富的保值和增值带来挑战,也一定程度上为财富管理提供了发展的新契机。

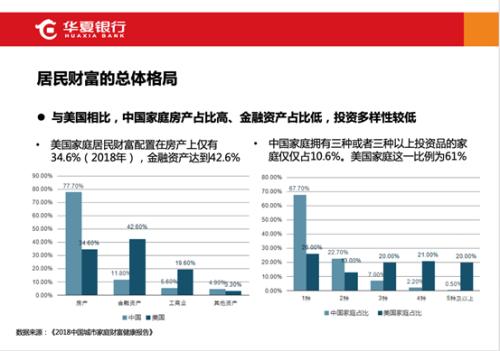

个人可投资金融资产保持高速增长,为金融机构开展财富管理业务奠定了良好的基础。

华夏银行(行情600015,诊股)行长,清华大学五道口金融学院战略咨询委员会委员张健华演讲资料

从更加微观的方面来看,一般投资者青睐的“宝宝类”产品收益率跌破2%,银行理财告别高收益率的现象或将是一种常态。

此前,业内人士曾经指出,由于宏观货币政策持续保持宽松状态,再叠加疫情影响、央行定向降准导致固收类资产收益持续下行。未来以存款、债券等固收类资产为主要投资标的的货币基金和银行理财产品,收益率后期仍有下行空间。

华夏银行行长,清华大学五道口金融学院战略咨询委员会委员张健华中国财富网李林摄

华夏银行行长、清华大学五道口金融学院战略咨询委员会委员张健华认为,在告别高收益率时代,未来银行理财服务可以有三个方向创新。

第一,产品转型。从类存款向净值化转变,有效提升财富管理需求。

第二,客群拓展的大财富背景之下,将理财业务服务拓展至高净值客户。“将理财业务拓展至私行客户等财富管理核心客群,发挥全类资产配置优势,协调内外部资源,打造多层次全覆盖金融服务体系。”

第三,科技赋能,提升合作。从线下拓展到线上,且开放银行跨界合作。“提升需求识别+资产配置效率,契合线上化趋势。”张健华说,“开放银行场景化,实现与客户的无缝衔接和跨行业、跨生态发展。”

财富管理需要更关注客户需求。张健华表示,“财富管理从产品导向向客户导向转变”。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。