中泰宏观周度观察(2020/07/05)

摘要

1、下游:商品房销售同比上升,车市销售回落。本周30大中城市商品房成交面积同比有所回升,疫情对地产需求的压制基本解除,地产销售近期销售持续回暖,但其中很大一部分仍然是积压需求的释放,商品房销售累计同比仅恢复8成左右。乘用车批发、零售本周同比大降,与去年同期高基数有一定关系。全月同比也为负增,更多表明了居民收入增速放缓对汽车销售的制约。

2、中游:发电耗煤持续放缓,粗钢产量小幅回升,焦炉生产率续升。本周6大发电集团日均耗煤有所回落,调整口径后的发电耗煤量恢复度也由高点回落至112.8%。由于近期强降雨天气增多,发电耗煤放缓或于水电增多有关。随着新冠疫情的逐步缓解,粗钢产量小幅回升;焦炉生产率也持续回升,但长期来看,大中小型焦化厂开工率将继续分化。

3、上游:国际油价微涨,动力煤价格延续回升,有色价格涨跌不一。受原油减产协议以及欧美等主要经济体复工复产的影响,原油价格持续回升。往前看,伴随着海外陆续复工复产,二次疫情爆发特征明显,尤其是美国单日新增病例高达5.7万人,创疫情爆发以来新高。受二次疫情冲击,海外复工复产进度再度放缓,原油需求依旧低迷,未来原油价格仍有下行压力。秦皇岛动力煤价格延续回升,主要缘于部分煤矿停产整顿以及进口严格限制等因素导致供给偏紧。本周有色金属价格和库存涨跌不一。

4、物价:猪肉价格继续上升,汽油、柴油指导价迎来年内首次上调。本周食品价格仍小幅上升,或源于强降雨天气对供给端的扰动。其中水果价格继续下降,但猪肉和蔬菜继续涨价。非食品价格涨跌不一,但幅度都不是很大。工业品中,钢铁价格小幅下降,煤炭价格基本走平,汽油和柴油最高零售指导价迎来年内首次上调。

5、流动性:本周公开市场净回笼,跨月后银行间利率已明显回落。本周央行开展逆回购1000亿元,逆回购到期4900亿元,公开市场实现净回笼3900亿元。银行半年度考核推升6月末资金利率上升,但跨月后资金面紧势已明显缓解,货币市场利率已明显回落。

1

本周实体经济回顾

1.1下游:商品房销售同比上升,车市批发回落

地产:30大中城市商品房成交面积同比上升。本周(6月26日-7月02日)30大中城市商品房成交面积均值较上周上升18.6%,较上年同期上升19.2%。6月全月同比增长9.4%。疫情对地产需求的压制基本解除,地产销售近期销售持续回暖,但其中很大一部分仍然是积压需求的释放,商品房销售累计同比仅恢复8成左右。

土地成交面积同环比下降,溢价率仍在较低位徘徊。上周(6月28日当周)100大中城市土地成交面积环比下降45.6%,同比下降56.4%。上周成交土地溢价率较前一周上升11.93个百分点。

汽车:乘用车批发、零售同比下降,车市有所回落。据乘联会数据,6月第4周(6月22日-6月28日),乘用车日均零售达到5.2万台,同比下降37%,6月全月同比下降28.8%;乘用车日均批发达到5.0万台,同比下降35%,6月全月同比下降10.8%。本周汽车销售同比大幅走弱,与去年同期高基数有一定关系,不过,全月同比负增则更多表明了居民收入增速放缓对汽车销售的制约。

1.2 中游:发电耗煤持续放缓,粗钢产量小幅回升,焦炉生产率续升

发电耗煤:6大发电集团日均耗煤下降。本周(6月29日-7月3日)6大发电集团日均耗煤量均值较上周下滑2.6%,同比下滑2.5%;调整口径后环比也下滑2.9%。6月剔除国电后的五大发电集团日均耗煤量均值较5月上升1.1%,较去年同期则上升9.1%。近期发电耗煤在持续放缓,调整口径后的恢复度由高点回落至112.8%,由于近期强降水天气增多,发电耗煤的放缓或于水电增多有关,从历史数据来看,水电具有明显的夏季效应。

钢铁:粗钢日均产量小幅回升。本月中旬(6月20日当旬)粗钢日均产量环比上升5.5%。6月以来,粗钢日均产量与上月相比上升6.0%,较去年同期上升2.9%。

炼焦煤:焦炉生产率延续回升。本周(7月3日当周)国内独立焦化厂(100家)焦炉生产率为80.31%,与上周持平。分产能规模来看,大型焦化厂开工率较上周下降0.7个百分点,而中型、小型焦化厂开工率较上周分别上升1.4个百分点、1.8个百分点。

6月份,焦炉生产率持续上升,各大、中、小型焦化企业的开工率均呈上升趋势。大、中型焦化企业基本摆脱新冠疫情的影响,恢复到去年同期水平,而小型焦化企业仍然在恢复的过程中。长期来看大中小型焦化厂开工率差距将继续分化。

水泥:全国水泥价格小幅回落。本周(6月29日-7月03日)水泥价格指数均值较上周下降2.1%,较去年同期下降3.6%,水泥价格仍在历史高位。从各地区来看,华东、中原和长江地区回落较多,其他地区价格变化不大。

化工:化工品价格小幅回落。本周(6月29日-7月03日)化工品价格指数均值较上周下降0.8%。从主要化工品品种来看,涤纶POY价格指数较上周下降7.1%、聚酯切片价格指数较上周下降2.1%,PTA价格下降1.1%。

1.3上游:国际油价微涨,动力煤价格延续回升,有色价格涨跌不一

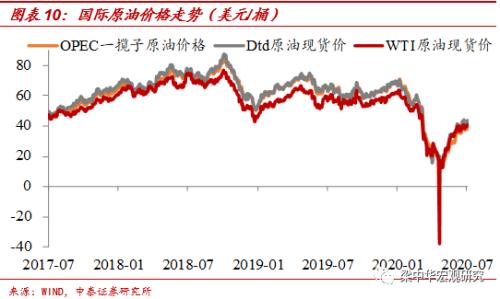

原油:国际油价微涨。本周(6月29日-7月2日)OPEC一揽子原油现价、WTI原油现价和Dtd原油现价分别环比上涨2.5%、1.4%和1.7%;同比跌幅收窄至38.3%、33.6%和30.6%。6月,OPEC、Dtd和WTI原油现货价环比分别变化47.2%、37.6%和33.2%;同比则分别下跌41.1%、37.5%和30.0%。整体来看,原油价格回升速度已经趋于放缓,呈现小幅震荡态势。

近期原油价格的回升,主要得益于原油减产协议,同时欧美等主要经济体的复工复产,也在一定程度上提升了原油需求。往前看,伴随着海外陆续复工复产,二次疫情爆发特征明显,尤其是美国单日新增病例高达5.7万人,创疫情爆发以来新高。受二次疫情冲击,海外复工复产进度将放缓,原油需求依旧低迷,未来原油价格仍有下行压力。

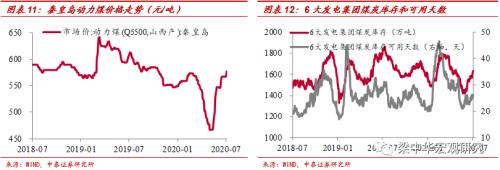

煤炭:秦皇岛动力煤价格延续回升。本周(6月28日-7月3日)秦皇岛动力煤当周均价环比回升0.5%,同比则下跌6.0%。库存方面,6大发电集团煤炭库存环比回升3.8%,可用天数上升至26天。6月,动力煤价格环比回升11.1%,较去年同期仍下跌6.3%。煤炭价格的回升主要是缘于部分煤矿停产整顿、进口限制严格等因素,导致供给偏紧。往前看,受疫情冲击影响,下游需求恢复依旧有限,煤炭价格仍有下行压力。

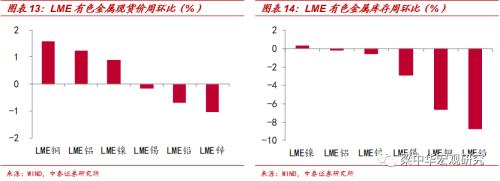

有色:LME金属价格和库存涨跌不一。7月2日当周,有色金属现货价涨跌不一,在我们观察的LME六大类金属中,LME铜价环比上涨1.6%,涨幅最大;LME锌价环比下跌1.1%,跌幅最大。从库存来看,7月2日当周,LME镍总库存环比上涨0.3%,涨幅最大;LME铅总库存环比下跌8.8%,跌幅最大。

6月,LME铜价环比均上涨9.7%,涨幅最大;LME锌价上涨2.9%,涨幅最小。LME锌库存环比上涨12.3%,涨幅最大;LME锡库存下跌25.8%,跌幅最大。

2

本周物价与流动性回顾

2.1物价:猪肉价格继续上升,汽油、柴油指导价迎来年内首次上调

食品:本周农产品(行情000061,诊股)价格继续上升,其中蔬菜和猪肉继续涨价,水果价格续降。本周(截至7月3日),农产品和菜篮子产品批发价格指数环比涨幅分别为0.5%和0.6%,6月均价较5月分别回落1.8%和2.0%。受强降雨天气增多等因素影响,28种重点监测蔬菜价格继续上涨,本周均价环比涨幅为2.1%,6月均价较5月上涨了3.8%。水果价格继续下降,本周均价环比下降1.9%,6月均价环比下降3.9%。当前猪肉供给仍偏紧,加之餐饮逐渐恢复带动需求增加,本周猪肉价格环比上升3.3%,6月全月均价环比上涨4.3%。

非食品:非食品商品价格涨跌不一。本周义乌小商品和柯桥纺织价格指数分别下跌0.25%和0.48%,永康五金市场交易价格上涨0.15%。中关村(行情000931,诊股)电子产品和机电产品价格指数分别上涨0.79%和0.18%。6月全月,中关村电子产品价格指数下跌了2.25%,其他商品价格变动较小。

工业品:钢铁价格小幅下降,汽油和柴油零售指导价迎来上调。本周(截至7月4日),兰格钢铁钢价指数和Myspic综合钢价指数环比分别下降0.3%和0.4%,6月均价较5月涨幅分别为3.16%和3.33%。本周煤炭价格基本走平,秦皇岛港山西优混(Q5500K)平仓价持平上周,但6月价格上升明显,环比涨幅达15.3%。本周汽油和柴油最高零售指导价在维持了3个月以来的地板价后首次迎来上调,也是今年年内的首次上调,国内汽油、柴油价格每吨分别提高120元和110元。

2.2流动性:本周公开市场净回笼,跨月后银行间利率已明显回落

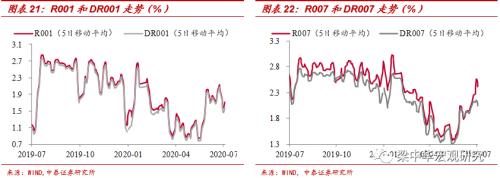

公开市场净回笼3900亿元。本周(6月28日-7月3日),央行开展逆回购操作1000亿元,考虑到逆回购到期4900亿元,公开市场净回笼3900亿元。

银行间利率明显回落。截至7月4日,本周R001和DR001利率环比分别下降7.0和17.2个BP;R007利率环比上升13.6个BP、DR007下降8.0个BP。6月底银行迎来半年度考核,资金面短期偏紧,但跨月后资金利率已明显回落。

风险提示:疫情影响,经济下行,政策变动。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。