物业服务领域一直是被外界“忽视”的蓝海。如今,这片蓝海已成为内地物业企业竞相争抢夺的市场,一些房企已分拆旗下物业企业对接资本市场。

斑马消费初步统计,今年上半年就有12家内地物业企业在港交所递表,其中3家已上市,2家通过聆讯,这一数据远超去年同期。

截至目前,在港股上市的物业企业已达27家,扩张趋势已较为明显。

从2018年开始,内地物业企业掀起赴港上市潮,至今热度未褪,赴港上市真有那么“香”吗?

为何扎堆港股?

2014年,花样年控股(01777.HK)分拆旗下物业公司彩生活登陆港股,成为第一家在港交所上市的内地物业企业。

彩生活(01778.HK)受国际资本的追捧后,内地物业企业跃跃越试,碧桂园服务、雅生活服务、永升生活服务等物业企业紧跟上市,给身处“白银时代”的内地房企作出示范效应,赴港递表的内地物业企业,一茬儿接一茬儿。

数据显示,2018年,内地物业企业在港股上市5家,2019年上市企业增至9家。

今年上半年,物业公司赴港上市的热度不减,房企分拆物业赴港上市的申请数量增至12家,仅6月份就有5家。今年3月和5月,兴业物联、烨星集团和建业新生活等3家企业成功在港股上市。

此外,还有越秀地产、华润置地、阳光城(行情000671,诊股)等一批百强房企准备拆分旗下物业以及研究上市事宜。

相比港股的热闹,最近几年,A股上市的物业企业寥寥,仅有南都物业(行情603506,诊股)(603506.SH)在2018年登陆上交所。

那么,港股市场对内地物业公司究竟有怎样的魔力?

对于物业公司来说,上市的目的不仅仅局限于对接海外融资渠道和降低自身风险,重要的是为房企打开一扇可持续发展的大门。

从上述递表企业拟募资结构来看,战略投资和收并购扩大规模是首要目标,兼顾在物业增值服务领域的拓展。

已在港交所递表的12家企业经营数据良好,大部分收入和净利润增长稳定。另外,相比房企上市,港股市场一般对物业上市企业较为宽容,这可能也是物业公司扎堆港股市场的原因之一。

公开数据显示,截至2019年底,24家在港上市的物业企业全年股价综合看涨,股价涨幅平均值63.8%。

依赖母公司是行业通病

斑马消费梳理发现,虽然已递表物业企业的收入和规模方面有着巨大差异,对母公司的依赖性较强则是一大共性。这些物业企业早已习惯了“有个好爸爸,就可以躺赢”的生活。

在6月29日递表的金科智慧就是一个典型的例子。

金科智慧是今年上半年递表物业企业中收入和规模最大的1家。截至2019年末,公司在管建筑面积1.21亿平方米,实现营业收入23.28亿元。

2019年末,金科智慧165个在管项目来自金科集团,在管总建筑面积5676.1万平方米,占比47.1%。

2017年至2019年,公司来自金科集团(包括独立开发的物业或金科集团持有控股权益的物业)收入分别为5.63亿、7.03亿和9.24亿,分别占公司收入的73.9%,68.9%和63%。

2019年末,金科股份(行情000656,诊股)(000656.SZ)可出售面积6700万平方米。金科智慧表示,这为“我们的增长提供了合理保证”,同时指出,“与控股股东金科股份之间长期稳定的业务合作关系使我们业绩能保持高质量的增长。”

鉴于物业企业与母公司“父子”关系,即便躺着也能吃饱喝足。

数据显示,荣万家、宋都服务在2019年来自母公司收入占物业管理服务收入的比例高达99%以上,合景悠活、金融街(行情000402,诊股)服务、正荣服务来自母公司收入比重分别在9成、8成和6成以上。

其实,物业企业商业逻辑很简单:依赖于母公司的开发能力,获得确定增长的在管面积,从而带来业绩增长的稳定性。

中指院曾披露,在2020年中国物业企业百强名单中,母公司开发能力与物业公司榜单排名基本成正比相关。

不过,一些物业企业正在降低对母公司的依赖,正荣地产(06158.HK)旗下的正荣服务已将来自母公司物管业务服务收入占比由2017年的88.2%降至2019年的66.4%。

最大成本是劳工成本

根据中指院数据,2017年至2019年,劳工成本(包括员工成本及分包商成本)平均占中国物业服务百强企业服务成本由55.8%增至59.1%。

不少物业企业在招股书中表示,企业盈利能力的高低,取决于对成本的控制能力。劳工成本是目前物业企业最大的成本支出之一。

2019年,因业绩扩张、平均薪资增加及劳工市价增长,金科智慧的劳工成本大幅增长,当年雇员福利开支9.27亿元,占销售成本的54.8%。同期,公司分包成本占比为23.8%。

斑马消费发现,物业企业除了加快小区内智能化设备及设施的普及率,推出各种增值服务项目外,将安保、清洁、维护和园艺等业务外包给第三方,成为物业企业惯常举措。

较大规模物业企业可以在规模上摊薄成本,但中小规模物业企业在劳工成本面前几乎没有办法。2019年,佳源服务的员工福利开支占到服务成本的75.1%,分包成本占比9.8%。

宋都服务是今年递表的12家物管公司中,在管建筑面积最小的住宅类物业企业。2019年,公司在管面积590万平方米,在劳工成本上,该公司呈现出截然不同的结构。2019年前9个月,公司员工成本占比销售成本的30.9%,分包占比则高达49.9%。

坪效、人效考验管理水平

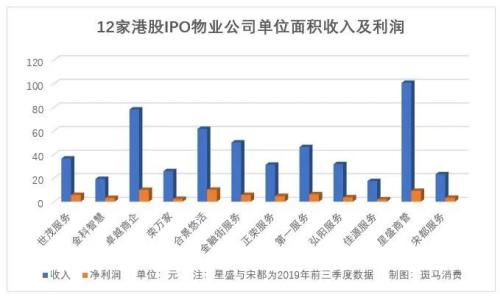

一家物业企业的盈利能力如何,还有一个重要指标是坪效和人效,这考验着企业的精细管理水平。

在上述13家物业公司中,人均管理5000平方米以上面积的有正荣服务、世茂服务、星盛商管、宋都服务、第一服务、荣万家、金科智慧等。

以每年每平方米产生的收入指标来看,星盛商管表现最出突出,2019年突破100元,为100.84元,正荣服务、世茂服务、宋都服务、第一服务、荣万家和金科智慧分别为31.28元、36.50元、23.22元、46.27元、25.84元和19.24元。

2019年,人均创造收入最高的是前3家企业分别是星盛商管、宋都服务和第一服务,分别为68.58万元、28.36万元和27.65万元。

2019年,合景悠活、卓越商企和星盛商管这3家物业企业盈利能力更强,每年每平方米产生净利润分别为10.11元、9.96元和9.16元。

物业管理服务又累有繁琐。去年,宋都服务、金科智慧和星盛商管的员工最累,人均分别管理1.22万平方米、1.15万平方米和6800.95平方米,宋都服务和金科智慧的员工不仅吃力,人年均每平方米收获的净利润还薄,分别为3.22元、3.09元。

斑马消费初步统计,2019年,已递表12家物业企业员工人均年创造收入在20万元内的有6家,分别是荣万家、合景悠活、弘阳服务、金科智慧、正荣服务和卓越商企;年人均创造收入20万元之上的有第一服务、宋都服务、星盛商管和金融街服务;年人均创造收入10万元之下的是佳源服务和世茂服务,2019年,分别为8.68万元和3.45万元。

在每年每平米产生净利润这个指标上,佳源服务在上述企业中处于垫底位置,每平方米产生净利润仅1.92元。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。