作者:潘妍

出品:洞察IPO

蝉联11年国内洗衣液市占率第一的蓝月亮集团控股有限公司(简称:蓝月亮)终于开始了它的IPO进程!

近日,蓝月亮在港交所提交招股书,冲刺国内洗衣液第一股。其联席保荐人为美银美林、中金公司、花旗。

据《洞察IPO》研究发现,蓝月亮曾因错误的战略方案而离开商超渠道,导致期间被瓜分了不少的市场份额,对手赶超势头猛烈;报告期内蓝月亮营收和净利增速双双下滑,盈利持续能力受到考验。

另外,蓝月亮IPO前期突击分红23亿港元,超过近三年总净利,引人关注。

战略失败桂冠难保

一句“开创洗衣新时代”的广告语让蓝月亮这个名不见经传的企业走进大众视野。就像它广告语说的一样,蓝月亮从1992年创立至今,近三十年间,其成长史几乎可以代表国内洗衣液的发展历程。

2008年,蓝月亮推出了它的首款洗衣液产品。彼时正值商超渠道的黄金时期,蓝月亮通过大额的广告投放加上在商超派驻大量促销员的“人海战术”最快速度的使洗衣液这个新兴产物被大众所接受与使用。这也推动了由“粉”到“液”洗衣产品的时代创新。

据了解,2008年洗衣液在中国洗涤市占比仅为4%。而根据咨询公司弗若斯特沙利文数据,2019年国内洗衣液市场已经达到272亿元,占据整个衣物清洁护理市场40.1%的份额,预计洗衣液在2021年的市场规模将超过洗衣粉。

据招股书显示,目前蓝月亮主要产品包括衣物清洁护理产品、个人清洁护理产品、家居清洁护理产品,其中,衣物清洁护理产品营收占比近9成。

而蓝月亮也从2009年开始连续11年成为国内洗衣液产品市占率的榜首。不过从2019年数据来看,蓝月亮的市占率仅比第二名多了0.9%的百分点。

根据弗若斯特沙利文数据显示,在2019年中国洗衣液市场竞争格局中,蓝月亮以24.4%的占比排名第一;而坐拥雕牌、超能等品牌的纳爱斯排名第二,占比为23.5%;立白集团位列第三位,市场份额为12.3%。纳爱斯与蓝月亮市场占比紧紧追咬,蓝月亮第一的位置受到很大挑战。

未能拉开位次与2015年蓝月亮战略失败直接相关。

由于认为商超的渠道费用过高,蓝月亮想要通过“O2O+直销”的渠道来缩减渠道支出。

据2015年6月报道,蓝月亮与多家卖场决裂并终止合作,蓝月亮产品遭全部下架。其中就包括人人乐、家乐福、欧尚、大润发这几大主要卖场。此后蓝月亮便开始布局线下自建实体店“月亮小屋”。

据了解,虽然当时国内商超渠道在市场中的占比在连年下降,但在2015年仍有近3成份额。彼时选择退出商超渠道的蓝月亮显然有些孤注一掷了。

可想而知,蓝月亮转型惨淡收场。2015年,蓝月亮新推出的“机洗至尊”因没了线下人海战术的当面教学而反响不大;2017年末,蓝月亮自建的“月亮小屋”也面临大批关停。同年其产品悄然重回家乐福,而回归大润发则是两年后的事了。

而在它退出商超市场的这段期间,江山已改。威露士、汰渍、超能、立白、碧浪、浪奇等品牌开始飞速崛起。

不过,此次事件也为蓝月亮在线上渠道占据了先机。

据招股书显示,2017年至2019年,蓝月亮线上渠道收益分别为18.67亿港元、27.18亿港元及33.28亿港元,分别占总营业收入的33.1%、40.2%及47.2%。

但对于洗涤用品这类化工产品来说,线下渠道显然是消费者的主要选择。根据2020年凯度调研数据,洗衣液在线下渠道的销售金额占比高达85%,而线上渠道仅占15%。

盈利增长步伐放缓

2017年至2019年,蓝月亮的营收分别为56.32亿港元、67.68亿港元、70.50亿港元,同比增加20.17%、4.17%。而蓝月亮期间净利润分别实现8615万港元、5.53亿港元、10.79亿港元,同比增加542.98%、94.88%。

由数据可看出有两个问题,首先是营收和净利增幅均大幅放缓,其次是同期净利增幅远高于营收增幅。同期,毛利率也从2017年的54.2%上升至2019年的64.2%。

对此,蓝月亮给出的解释是,公司通过交叉销售策略使公司大部分产品的销售量得到有效提升。由于毛利率相对较高的产品的销售增加,而同时其单位销售成本普遍下降,公司报告期内毛利率得以稳定增加。

据《洞察IPO》了解,交叉销售是一种基于现有客户,发现其潜在需求而向其销售多种相关的服务或产品的营销方式,从而达到降低公司的整体销售成本的效果。

除了销售成本下降,原材料价格的下降也是利润高增的主要因素。

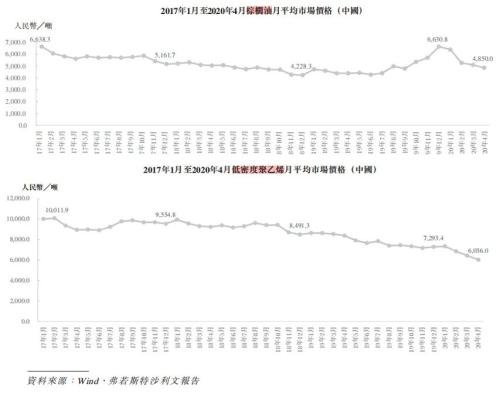

2017年至2019年,蓝月亮原材料成本分别占销售成本的79.5%、90.6%及81.5%。其中,棕榈油是主要化学品之一,而低密度聚乙烯是主要包装材料之一。而在报告期内,这两个主要原材料的价格都在持续下降。

图片来源:蓝月亮招股书

由数据可见,直至2019年9月之前,棕榈油的平均市价都因为产品供大于求而缓步下降。2019年末,棕榈油的市价开始持续增涨并逼近2017年初时价格。但2020年因新冠疫情爆发导致其价格开始下滑,不过依然要高于此前的价格低点。

而低密度聚乙烯因其本身是属于石油制品,价格随石油价格波动影响而持续下滑。不过目前来看,原油价格已属低位,下滑幅度有限。

未来蓝月亮想通过原材料价格下降来带动毛利率已不是那么容易了。

另外,蓝月亮的应收账款增长速度也是非常的快。

据招股书显示,报告期内蓝月亮应收账款及应收票据合计额分别为9.45亿港元、11.53亿港元、17.62亿港元,同比增加22.01%、52.52%。增速高于营收增速。周转天数也由2017年的57天增长到2019年的74.9天。坏账风险加大。

创始人突击分红20亿港元

蓝月亮创始人及首席执行官罗秋萍及其配偶潘东夫妇通过ZED(持股88.7%)及Van Group Limited(持股0.22%)两家实体合计对蓝月亮持股88.92%,高瓴资本通过HCM持股10%,是最大的外部投资者。

另外,蓝月亮在上市前还突击分红23亿港元。

据招股书显示,2020年6月,蓝月亮向唯一股东Aswann宣派有条件特别中期股息23亿港元。而罗秋萍及潘东两人共持有Aswann 88.92%股份。也就是说,23亿港元的分红,罗氏夫妇将拿走20.5亿港元。

而此次分红完全大于蓝月亮近三年的净利润总和。基本要掏空公司家底。

招股书称,有关中期股息须待有关事项于2021年12月31日或之前完成,方告作实,在达成有关条件的情况下,蓝月亮将于2021年12月31日或之前以公司可用的资源支付有关中期股息。

尽管当前监管尚未对上市前突击分红有何规定,但对于上市前掏家底式做法市场评论不一。

上市前分红名义上来看,是因为IPO或许会损失老股东部分利益,因此分红可以作为一些补偿。对这个意义市场并无多少分歧,分歧在于分红额度:分红超过几年的净利总额,是否其实也意味着公司并不缺钱,为什么不能分出一部分投入再生产?尤其是一股独大的民营企业。毕竟上市的股价溢价也足以让老股东赚的盆满钵满。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。