作者:梁中华,中泰宏观首席分析师

经济数据不断回升,周期类资产也在不经意间迎来一波反弹,当前对经济上行的预期很强,区别只是上行的斜率大小而已。宏观经济真的要开启一轮新的持续的上行周期吗?我们认为其实很难,房地产市场还高高在上、没有到最差的时候,疫情影响还未完全过去,政策也没有要强刺激,宏观经济其实依然在下行的大通道上,年内经济高点或在三季度出现,6月GDP已在高点区间。

中泰宏观每周思考第83期

摘要

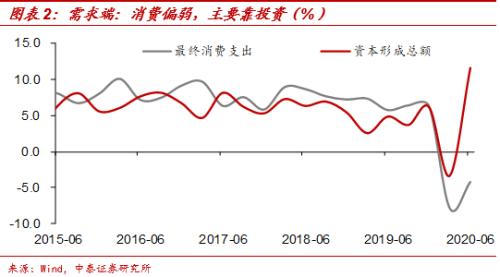

1、生产确实很强,需求依然偏弱。我国二季度GDP同比增速从-6.8%回升至3.2%,生产端的恢复非常明显,但需求端依然是偏弱的。例如根据我们的估算,二季度终端消费增速仍在-4.2%的低位,存货被动积累对GDP支撑作用较大,经济整体的物价指标也没有出现反弹。

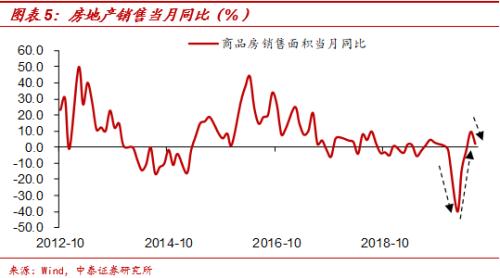

2、集中释放需求,支撑短期数据。从部分领域来看,疫情期间积压需求的集中释放,对短期需求起到了很大的支撑作用。例如5月房地产销售增速高达9.7%,但6月快速降到了2.1%。汽车消费也很类似,5月达到了3.5%的正增长,6月重回-8.2%的负增长。集中释放结束后,需求端的压力可能会增大。

3、没有地产参与,很难持续上行。09年、12年、15年三轮经济复苏,均是从居民部门加杠杆开始的。由于过去几年的需求过度透支,当前居民贷款增速仍在下行的大通道上。房地产市场还没有变得很差,政策明显放松的可能性就不大。而如果政策不放松,那房地产市场就会接着下行。如果房地产市场回落,我国宏观经济很难持续上行,仍有很大压力。

4、社融投放趋缓,经济已在高点区域。根据我们的测算,社融投放会有所放缓。从结构上来看,今年以来信用宽松后,国企债券融资大幅飙升,而民企和公众企业融资仍在低位徘徊,居民融资也在下滑,与2015年时所有部门融资都大幅回升是不一样的,实体经济需求端依然是偏弱的。往前看一年时间,经济很难开启一轮新的上行周期,下行压力依然较大。我们测算6月月度GDP增速大概在4%-5%之间,已经在高点区间。

1

生产确实很强,需求依然偏弱

从生产端来看,疫情后的经济恢复是非常快的,二季度GDP同比增速从-6.8%回升至3.2%。6月工业增加值同比增速已经回升到了4.8%,而去年没有疫情时的平均水平也只有5.7%。二季度第三产业GDP增速也从一季度的-5.2%回升至1.9%,虽然同比增速与去年同期水平还有较大差距,但环比的改善幅度还是很明显的。

由于我国GDP统计以生产法主导,并不能及时反映需求端的变化。从需求端来看,经济依然是偏弱的。例如,二季度最终消费支出拖累GDP增速2.35个百分点,我们估算的二季度最终消费支出同比增速为-4.2%,只比一季度的-7.8%略有回升。即使到了6月份,我国社零消费增速-1.8%,仍然没有转正。

二季度3.2%的GDP增长中,有5.0个百分点是由资本形成总额贡献的。根据我们的估算,二季度资本形成总额增速高达11.6%,为最近几年的最高点。

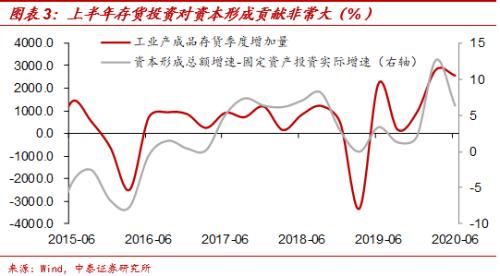

而资本形成总额又可以分为两块,一块是固定资本形成总额,另一块是存货的增加量。根据我们的估算,二季度固定资本形成总额增速大概在5%-6%之间,远远低于资本形成总额接近12%的增长,这种背离可能和存货的增加有着很大关系。例如截至5月,工业企业产成品库存同比增速尽管有所回落,但仍高达9%,远远高于去年2%的水平。钢铁、化工等工业品库存都在历史高位水平。库存的被动累积,也反映出需求端没有那么强劲。

另外从价格指标来看,需求端也明显偏弱。6月非食品CPI同比进一步下降至0.3%,为09年以来最低水平;服务类CPI同比降至0.7%,也是近10年最低;PPI同比仍有3%的跌幅,虽然近两月边际好转,但仍有进一步下行压力。二季度GDP平减指数累计同比进一步下降至0.7%,整体的物价指标没有出现反弹。

2

集中释放需求,支撑短期数据

从部分领域来看,疫情期间积压需求的集中释放,对短期需求起到了很大的支撑作用。但集中释放结束后,需求端的压力可能会更大。

例如房地产销售,在疫情较为严重的一季度,我国房地产销售面积相比去年同比下降了26.3%,原本计划的购房需求积压在了一起。等到疫情防控措施逐步放开后,4月房地产销售当月降幅缩窄至2.1%,5月更是实现了9.7%的正增长,几乎达到了过去两年的最高水平,可以说购房需求在4、5月得到了集中释放。但是到了6月,房地产销售单月同比增速再度回落到了2.1%,相比5月回落了7.6个百分点。

汽车消费也很类似,一季度汽车零售同比去年减少了30%,4月份回归0增长,5月达到了3.5%的正增长,但6月份再度回归负增长,降幅达到了8.2%。尽管存在去年国五国六切换带来的高基数原因,不过从7月以来乘联会公布的数据来看,汽车消费没有那么强劲。

3

没有地产参与,很难持续上行

未来经济会怎么走?会持续上行吗?我们认为房地产仍然是关键。没有房地产周期的持续上行,我国宏观经济很难开启持续上行周期。09年、12年、15年三轮经济复苏,均是从居民部门加杠杆开始的,带动房地产销售回升。而房地产销售大概领先房地产投资半年左右,从而带动了每一轮宏观经济的企稳回升。而本轮居民加杠杆速度从2017年中开始放缓,宏观经济的量、价指标从2018年开始下行。

那么当前的货币刺激,会推动全国的房地产市场开启一波上行周期吗?我们认为,货币刺激对大城市房地产市场作用更大,而对小城市作用有限。对于大城市来说,房地产市场需求有很大支撑,所以货币信贷或监管政策的放松,都会明显推升大城市房地产市场。2014-2015年货币宽松、政策放松后,大城市房地产市场率先反弹;而今年货币信贷放松后,核心城市房地产也开始涨价。

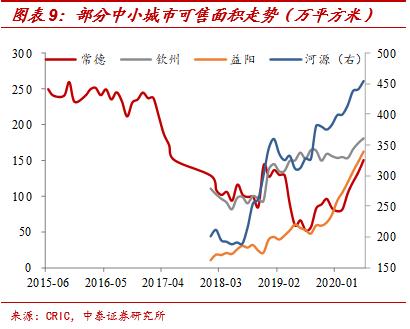

但对于小城市来说,房地产市场在2014年就已经见顶,所以才出现高库存、价格下跌的现象。而2014-2015年的货币刺激和房地产调控放松,并没有把小城市的房地产市场推升起来。直到棚改货币化这种类似于“QE”刺激政策的推出,才重新创造了小城市的购房需求,拉升了房价,更多居民看到房价上涨后,再度“追涨”买房,共同推动了小城市房地产的又一波繁荣。

所以要拉动小城市的房地产,靠货币宽松不行,还是要靠“QE”。而棚改刺激政策从2018年就开始降温,小城市房地产市场的调整压力也开始显现,价格走平甚至下跌,库存也开始累积。考虑到过去几年需求空间的透支,政策也不再强刺激,小城市房地产未来还是会延续下行的大趋势。

在全国的房地产销售面积中,35个一二线城市大概只占1/3,对经济的带动作用没有小城市那么大。而且部分近期房价涨幅高的大城市,房地产调控政策又开始收紧,房住不炒仍然是大基调。房地产市场还没有变得很差,政策明显放松的可能性就不大。而如果政策不放松,那房地产市场就会接着下行。如果房地产市场回落,我国宏观经济很难持续上行,仍有很大压力。

4

社融投放趋缓,经济已在高点区域

虽然上半年社融高增长,对经济提供了很大支撑。但往前看,社融投放也会有所放缓。在疫情冲击下,上半年社融已经投放了20.8万亿,如果按照全年30万亿的目标来算,下半年估计还会投放10万亿左右,和去年下半年大致持平。根据我们的测算,年底时社融增速大概在12%附近,要低于6月份的12.8%,这意味着下半年融资增速会逐渐趋于下降。

而且也存在一些因素,可能会导致实际的融资增速比大家预期的要低。一方面,本轮政策和之前几轮有明显不同,并不是要采取强刺激的模式。前期信用投放过快,带来一些问题,比如资金流向资产领域,所以下半年信用投放节奏会有所节制,监管也会更严格。

另一方面,金融机构愿意放贷是一方面,实体也要有融资需求。而房地产相关领域是我国信用创造的重要工具,如果房地产市场走弱,融资需求也会面临压力。

因为社融和经济并非一一对应的关系,所以我们不仅要看社融的总量,还要看结构。以wind统计的信用债发行为例,今年以来,信用宽松后,国企债券融资大幅飙升,而民企和公众企业融资则仍在低位徘徊,和居民部门的融资下滑保持一致。而在2015年的时候,所有部门的融资都是大幅回升的,所以才有了后续的经济见底反弹。这也从另一个方面证明,当前实体经济需求端依然是偏弱的。

考虑到房地产市场的下行压力,政策不再强刺激,疫情影响还未过去,当前或许就是全年经济的高点区域,往前看一年时间,经济很难开启一轮新的上行周期,下行压力依然较大。我们测算6月月度GDP增速大概在4%-5%之间,已经在全年经济的高点区间。

风险提示:中美问题,新冠疫情,经济下行,政策变动。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。