“原油宝”事件余波未平!

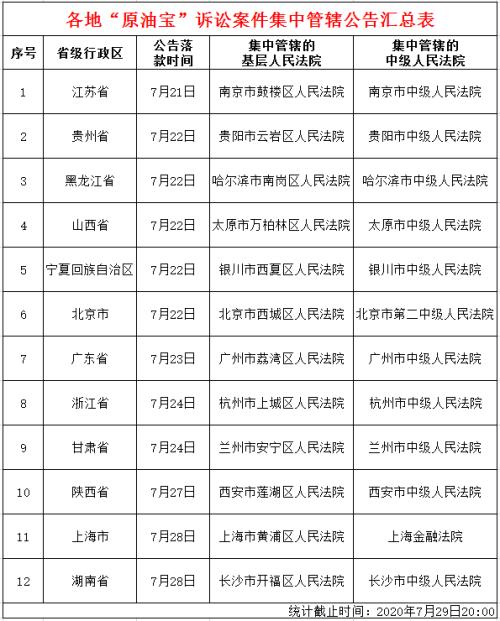

据统计,截至7月29日,已有12个省级行政区高级法院出台了涉中国银行(行情601988,诊股)“原油宝”事件民事诉讼案件集中管辖的公告。

多地集中管辖“原油宝”诉讼

7月29日下午,湖南省高级人民法院微信公众号“湖南高院”发布关于涉中国银行“原油宝”事件民事诉讼案件集中管辖的公告。根据公告,湖南省范围内中国银行“原油宝”客户就“原油宝”事件以中国银行总行及其分支机构为被告提起的民事诉讼,由长沙市开福区人民法院或长沙市中级人民法院集中管辖。根据诉讼标的额,依法属基层人民法院管辖的,由长沙市开福区人民法院管辖;依法属中级人民法院管辖的,由长沙市中级人民法院管辖。

在此之前,已有江苏、贵州、黑龙江、山西、宁夏、北京、广东、浙江、甘肃、陕西、上海等11个省级行政区高级人民法院发布中行“原油宝”事件民事诉讼案件集中管辖公告。

基金君根据已有的公告情况,做了一个各地管辖情况的汇总表:

其中,江苏省高院于7月21日最早发布“原油宝”诉讼案件集中管辖公告,是所有省份中最早的。而在7月22日,则有五地同时发布集中管辖公告,也是截至目前公告发布最密集的一天。

已发布公告的地区中,除北京、上海外,基本上集中管辖的中级人民法院和基层人民法院都位于该省的省会城市。

此外,值得注意的是,北京市高院、广东省高院和上海市高院在公告中未提及根据诉讼标的额分类管辖。

此外,江苏、贵州、山西、黑龙江、宁夏、甘肃等地高院均明确规定,《公告》适用范围仅限省内客户。例如,江苏省高院称,前述江苏省范围内中国银行“原油宝”客户,是指办理“原油宝”业务所使用中国银行银行卡开户行在江苏省范围内的客户;前述中国银行分支机构,是指客户办理“原油宝”业务所使用中国银行银行卡在江苏省范围内的开户行。而北京、广东、浙江、陕西、上海、湖南等地高院在公告中未作此明确规定。

2017年,最高人民法院出台了《关于进一步加强金融审判工作的若干意见》,就人民法院贯彻落实全国金融工作会议精神,加强金融审判工作,保障经济和金融良性循环健康发展提出了30项意见。其中指出,根据金融案件特点,探索建立专业化的金融审判机构。根据金融机构分布和金融案件数量情况,在金融案件相对集中的地区选择部分法院设立金融审判庭,探索实行金融案件的集中管辖。在其他金融案件较多的中级人民法院,可以根据案件情况设立专业化的金融审判庭或者金融审判合议庭。

“原油宝”事件回顾

今年4月21日凌晨,美国WTI原油期货5月合约跌出史上第一个负数结算价-37.63美元。受其影响,中行原油宝美国原油5月合约发生“穿仓”:投资人不仅血本无归,并且还倒欠银行钱。

此后,大量投资者纷纷维权,向中国银行讨要说法。据财新的报道,中国银行原油宝有6万余客户,此次穿仓事件造成的总体损失规模不低于90亿元。

4月22日、4月24日及4月29日,中行先后发布了事件的相关说明,表示将以对客户认真负责的态度,持续与客户沟通协商,在法律框架下承担应有责任。同时,正在全面梳理审视产品设计、业务策略和风险管控等环节和流程,深入查找存在的问题、隐患。

4月30日,银保监会相关部门负责人就“原油宝”事件作出回应。该负责人表示,近期,中国银行“原油宝”产品投资出现较大亏损,引起市场和舆论的广泛关注。银保监会对此风险事件高度关注,第一时间要求中国银行依法依规解决问题,与客户平等协商,及时回应关切,切实维护投资者的合法权益。同时,要求中国银行尽快梳理查清问题,严格产品管理,加强风险管控,提升市场异常波动下应急管理能力。

5月4日,国务院金融稳定发展委员会召开第二十八次会议。会议特别指出,要高度重视当前国际商品市场价格波动所带来的部分金融产品风险问题,提高风险意识,强化风险管控。要控制外溢性,把握适度性,提高专业性,尊重契约,理清责任,保护投资者合法利益。

5月5日,中行发布公告表示,目前中行相关分支机构正按意见积极与客户诚挚沟通,在自愿平等基础上协商和解。如无法达成和解,双方可通过诉讼方式解决民事纠纷,中行将尊重最终司法判决。同时,中行保留依法向外部相关机构追索的权利。

5月16日,中行有关部门负责人表示,自启动与客户和解工作以来,中行通过多种途径与绝大多数客户进行沟通联系,了解客户诉求,回应市场关切,与客户诚挚协商。经过努力,中行已与超过80%的客户完成了和解签约。

这位负责人还表示,针对尚未达成和解的客户,中行将继续深入沟通,坚持市场化、法治化原则,尊重契约精神,推动和解相关工作,尽最大努力维护客户利益。

5月19日,银保监会相关部门负责人表示,针对中国银行“原油宝”事件,银保监会在前期调查的基础上,已启动立案调查程序。

监管曾发文:银行机构不得向用户出售

可能出现无限损失的衍生品

值得注意的是,在此前,监管部门曾发文表示,银行机构不得向用户出售可能出现无限损失的衍生品。

2011年1月5日,银监会公布《中国银行业监督管理委员会关于修改〈金融机构衍生产品交易业务管理暂行办法〉的决定》,其中,第十四条规定“银行业金融机构应当根据本机构的经营目标、资本实力、管理能力和衍生产品的风险特征,确定是否适合从事衍生产品交易及适合从事的衍生产品交易品种和规模。”

办法明确,银行业金融机构从事衍生产品交易业务,在开展新的业务品种、开拓新市场等创新前,应当书面咨询监管部门意见。银行业金融机构应当逐步提高自主创新能力、交易管理能力和风险管理水平,谨慎涉足自身不具备定价能力的衍生产品交易。银行业金融机构不得自主持有或向客户销售可能出现无限损失的裸卖空衍生产品,以及以衍生产品为基础资产或挂钩指标的再衍生产品。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。