事 项

美国二季度GDP环比折年率-32.9%,预期-34.5%,前值-5%,为历史最大跌幅。二季度为美国经济受疫情冲击最为严重的季度,且下滑幅度远超大萧条与08年金融危机带来的经济下滑幅度。

主要观点

一、GDP增速略高于预期,创下历史最大降幅

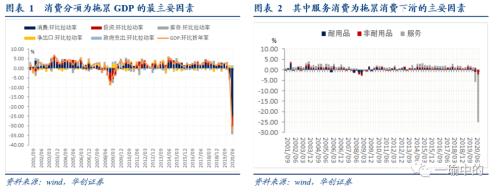

分项来看,核心拖累因素为消费分项。消费、投资、库存、净出口、政府支出对GDP的环比拉动率分别为-25.05%、-5.38%、-3.98%、0.68%、0.82%。造成经济下滑幅度远超历史极值的主要因素在于消费分项拖累:疫情对经济的损伤不同于以往危机,由于居家隔离的要求,导致消费支出基本停止,尤其是需要人与人接触的服务消费,其对消费分项的负向拉动达到-22.93%。不过由于疫情后美国政府推出了大规模的财政刺激计划,带来居民得到的政府转移收入大幅增长,因此Q2耐用品支出反而对经济实现了0.04%的正向环比拉动率。

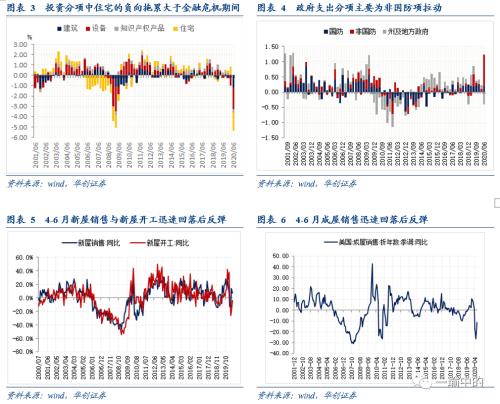

投资分项降幅基本与金融危机时期接近,但住宅降幅弱于预期。投资分项中,建筑、设备、知识产权与住宅对投资分项的环比拉动率分别为-1.16%、-2.13%、-0.33%、-1.76%。其中建筑、设备、知识产权分项的负向拖累与金融危机期间的最差值基本接近,但住宅降幅较金融危机期间幅度更大。从地产数据来看,由于疫情带来经济的暂停,因此新屋开工与销售数据降幅虽不及2008年期间,但下降速度更快,或对经济带来的短期冲击更明显。但由于当前抵押贷款利率在历史地位、叠加危机后居民部门去杠杆成效显著,美国地产业健康度较高,6月起地产数据已迅速反弹。

政府支出为Q2经济的主要正向拉动因素。疫情以来,美国推出4轮总计约2.6亿美元的财政刺激政策,不过,从政府支出分项数据来看,主要的主体集中在联邦政府,州及地方政府的政府支出仍为负向拖累。

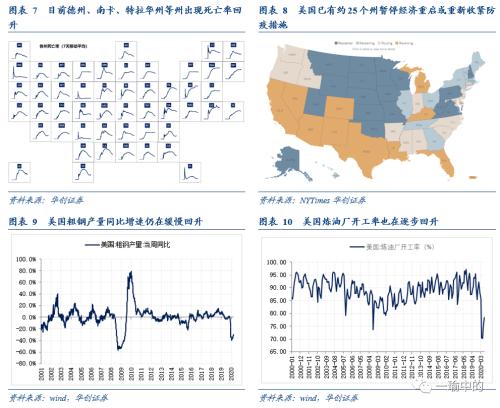

二、经济前景:疫情再度反复,月度经济数据二次回落风险提升

美国6月中旬起疫情二次反复,高频指标显示服务业修复停滞,制造业仍在缓慢修复中。随着美国疫情二次反复,目前部分州出现死亡率回升,约25各州暂停经济重启或重新收紧防疫措施,从高频数据来看,6月下旬以来美国服务业高频数据修复趋势已明显出现停滞:红皮书商业零售销售同比增速再度回落至7%以下、美国餐厅就餐人数修复速度已慢于全球均值;不过由于没有再度关停经济,制造业在二次疫情中仍处在修复趋势,但修复速度缓慢。

美国失业人口或再度走高,WEI指数或暗示经济数据有二次回落的风险。美国初请失业金人数连续2周回升,美国人口普查局每周household pulse调查也显示6月中旬到7月中旬美国就业人数下降约670万人,叠加7月美国Markit服务业PMI为49.6,大幅低于预期值51,且仍在荣枯线以下,反映服务业市场修复乏力,7月失业人口或再度走高。同时,纽约联储WEI指数与GDP走势拟合度较高,近期该数据出现回调,或也暗示经济将二次探底。

下一阶段消费市场是否能稳定修复一方面取决于疫情与复工进度,另一方面取决于下一轮财政刺激政策是否如期落地。从居民个人收入的结构可以看出,4月以来居民收入的大幅增长主要来自政府转移支付,实际上雇员报酬依旧低于正常时期。但财政刺激政策中的纾困支票已于5月到期、失业救济金于7月30日到期,因此,未来财政刺激能否延续、以及复工进度带来的就业市场修复程度将是决定Q3个人消费支出的主要因素。从目前共和党公布的刺激草案来看,后续纾困支票有望重启、但失业保险金或削弱,不过该法案是否能在国会休会前落地仍不确定。

风险提示:美国疫情二次反复超预期,美国后续财政政策不及预期

报告目录

报告正文

一

GDP增速略高于预期,创下历史最大降幅

美国二季度GDP环比折年率-32.9%,预期-34.5%,前值-5%,为历史最大跌幅。3-4月美国全境基本处于居家防疫、经济停滞的状态,5月起陆续解除居家令,5月中旬-6月多数州陆续恢复零售、餐厅等服务业,因此二季度为美国经济受疫情冲击最为严重的季度,且下滑幅度远超大萧条与08年金融危机带来的经济下滑幅度。

分项来看,核心拖累因素为消费分项。消费、投资、库存、净出口、政府支出对GDP的环比拉动率分别为-25.05%、-5.38%、-3.98%、0.68%、0.82%。造成经济下滑幅度远超历史极值的主要因素在于消费分项拖累:疫情对经济的损伤不同于以往危机,由于居家隔离的要求,导致消费支出基本停止,尤其是需要人与人接触的服务消费,其对消费分项的负向拉动达到-22.93%。不过由于疫情后美国政府推出了大规模的财政刺激计划,带来居民得到的政府转移收入大幅增长,因此Q2耐用品支出反而对经济实现了0.04%的正向环比拉动率。

投资分项降幅基本与金融危机时期接近,但住宅降幅弱于预期。投资分项中,建筑、设备、知识产权与住宅对投资分项的环比拉动率分别为-1.16%、-2.13%、-0.33%、-1.76%。其中建筑、设备、知识产权分项的负向拖累与金融危机期间的最差值基本接近,但住宅降幅较金融危机期间幅度更大。从地产数据来看,由于疫情带来经济的暂停,因此新屋开工与销售数据降幅虽不及2008年期间,但下降速度更快,或对经济带来的短期冲击更明显。但由于当前抵押贷款利率在历史地位、叠加危机后居民部门去杠杆成效显著,美国地产业健康度较高,6月起地产数据已迅速反弹。

政府支出为Q2经济的主要正向拉动因素。疫情以来,美国推出4轮总计约2.6亿美元的财政刺激政策,其中针对家庭部门进行的转移支付包括1)纾困支票,年收入低于7.5万美元的公民可获得1200美元的支票,年收入低于15万美元的夫妇将获得2400美元的支票;2)失业救济金,每个失业者获得的救济金每周增加600美元;针对企业部门的转移支付包括6720亿美元的小企业贷款(PPP)计划、600亿美元支持航空公司和货运航空;针对州政府的包括1500亿援助各州基金等。不过,从政府支出分项数据来看,主要的主体集中在联邦政府,州及地方政府的政府支出仍为负向拖累。

二

经济前景:疫情再度反复,月度数据二次回落风险提升

美国6月中旬起疫情二次反复,高频指标显示服务业修复停滞,制造业仍在缓慢修复中。5-6月随着美国经济重启、经济修复进度始终超预期,目前服务业已有约2-3成的修复程度,美联储在7月FOMC会议中也表示经济修复的速度较为迅速。但随着美国疫情二次反复,目前德州、南卡、特拉华州等州出现死亡率回升,约25各州暂停经济重启或重新收紧防疫措施,从高频数据来看,6月下旬以来美国服务业高频数据修复趋势已明显出现停滞:红皮书商业零售销售同比增速再度回落至7%以下、美国餐厅就餐人数修复速度已慢于全球均值;不过由于没有再度关停经济,制造业在二次疫情中仍处在修复趋势,但修复速度缓慢。

美国失业人口或再度走高,WEI指数或暗示经济数据有二次回落的风险。高频数据走弱的同时,美国初请失业金人数连续2周回升,美国人口普查局每周household pulse调查也显示6月中旬到7月中旬美国就业人数下降约670万人,叠加7月美国Markit服务业PMI为49.6,大幅低于预期值51,且仍在荣枯线以下,反映服务业市场修复乏力,7月失业人口或再度走高。同时,纽约联储WEI指数与GDP走势拟合度较高,近期该数据出现回调,或也暗示经济将二次探底。

下一阶段消费市场是否能稳定修复一方面取决于疫情与复工进度,另一方面取决于下一轮财政刺激政策是否如期落地。从居民个人收入的结构可以看出,4月以来居民收入的大幅增长主要来自政府转移支付,实际上雇员报酬依旧低于正常时期。但财政刺激政策中的纾困支票已于5月到期、失业救济金于7月30日到期,因此,未来财政刺激能否延续、以及复工进度带来的就业市场修复程度将是决定Q3个人消费支出的主要因素。从目前共和党公布的刺激草案来看,后续纾困支票有望重启、但失业保险金或削弱,不过该法案是否能在国会休会前落地仍不确定。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。