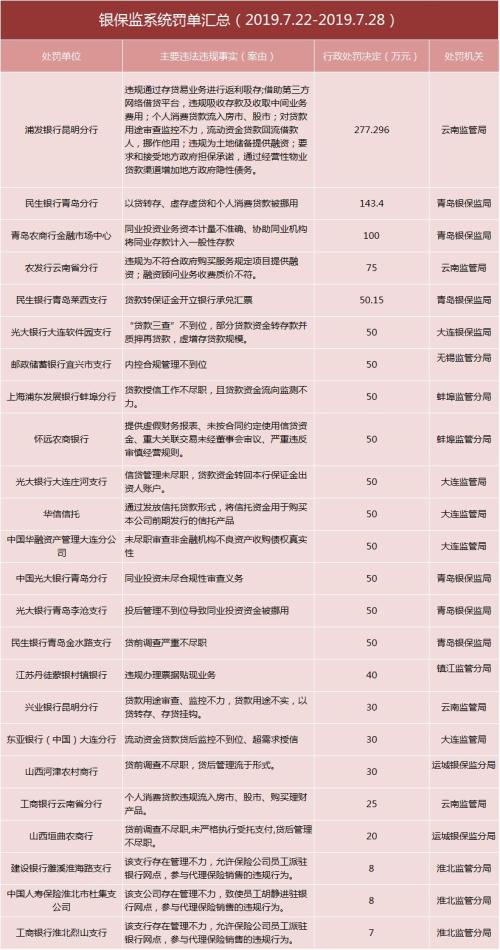

近日,据金融界网站统计,本期(2019.7.22-2019.7.28)银保监系统共开出50张罚单,其中处罚金融机构24家、罚没金额1343.846万元,而股份制银行被罚金额占比过半,共计800.846万元。此外,本期处罚相关责任人26人,罚款合计6.3万元,其中21人被警告,1人被禁止终身从事银行业工作,其余4人被取消一定期限的任职资格。

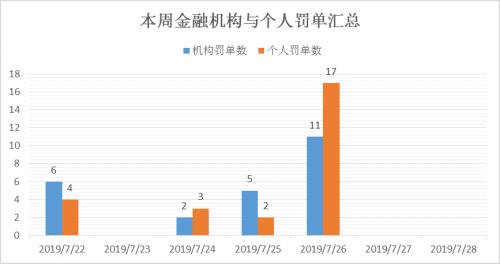

从处罚信息的公布日期来看,罚单集中在7月26日公布,统计显示银保监系统当天合计发出28张罚单,其中机构罚单数量11张,个人罚单数量17张。值得一提的是,民生银行(行情600016,诊股)在7月26日连收3张罚单,合计被罚没243.55万元,案由均与贷款相关。光大银行(行情601818,诊股)青岛分行与光大银行青岛李沧支行合计被罚100万元,案由分别为: 同业投资未尽合规性审查义务、投后管理不到位导致同业投资资金被挪用。

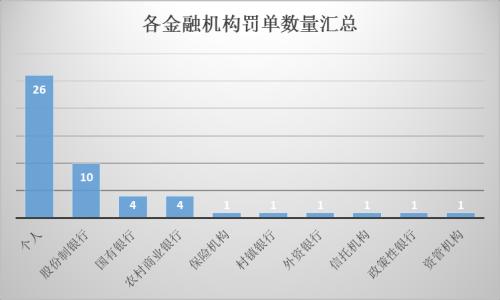

从具体的处罚对象来看,个人罚单数依旧占比最高,表明监管层继续贯彻落实问责到人的处罚方式。此外,股份制银行、国有银行及农村商业银行分别收到罚单10张、4张、4张。不过值得注意的是,本周竟无一家城商行被罚,而保险机构、信托机构、资管机构、政策性银行、外资银行、村镇银行各有1家被罚。

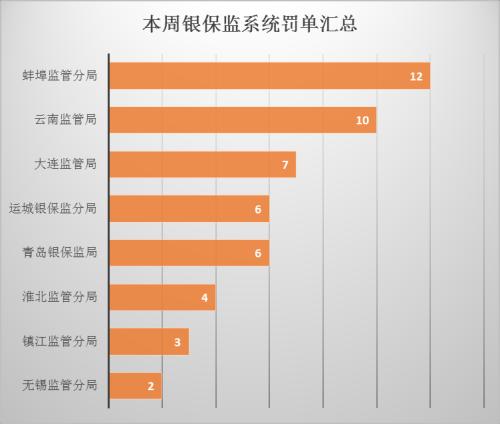

统计数据显示,本期共有6个省市的银监局或银监分局公布了行政处罚信息,罚单数量位列前三的银保监系统分别来自蚌埠监管分局、云南监管局和大连监管局。其中蚌埠监管分局开出12张罚单,主要系上海浦东发展银行蚌埠分行因“贷款授信工作不尽职,且贷款资金流向监测不力”被罚50万元, 5位相关责任人被处以警告处分;另一家被罚银行为怀远农商行,因“提供虚假财务报表、未按合同约定使用信贷资金、重大关联交易未经董事会审议、严重违反审慎经营规则”被罚50万元, 5位相关责任人被处以警告处分。

据金融界网站梳理,本期银保监系统开出24张机构罚单,其中,浦发银行(行情600000,诊股)昆明分行被罚没277.296万元,排在首位,受罚原因被列出6条:1、违规通过存贷易业务进行返利吸存;2、借助第三方网络借贷平台,违规吸收存款及收取中间业务费用;3、个人消费贷款流入房市、股市;4、对贷款用途审查监控不力,流动资金贷款回流借款人,挪作他用;5、违规为土地储备提供融资;6、要求和接受地方政府担保承诺,通过经营性物业贷款渠道增加地方政府隐性债务。

其次民生银行青岛分行被罚没143.4万元,主要原因是以贷转存、虚存虚贷和个人消费贷款被挪用;排在第三位的是青岛农商行金融市场中心,因同业投资业务资本计量不准确、协助同业机构将同业存款计入一般性存款,被罚100万元。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。