权益类基金发行规模突破1万亿,公募基金迎来发展“大年”。

在爆款基金大卖、权益类基金大扩容的同时,“赎旧买新”的现象也受到市场关注,到底是市场存量资金“大搬家”,还是增量资金在“买买买”,也引发近期市场的热议。

记者采访的多位业内人士分析,“赎旧买新”行为是基金行业广泛且长期存在的一种现象,但近年来“赎旧买新”现象已经大大缓解,权益类基金的绝对增量资金较为可观。尤其是近两年在权益类基金大发展的监管引导下,权益类基金总规模和总份额都在持续高质量增长,“赎旧买新”现象并非市场主流。

“赎旧买新”不是主流

权益类基金规模增量可观

中国证券投资基金业协会的数据看,截至2020年6月末,权益类基金(股基+混基)总份额为2.88万亿份,上半年总份额增长4660.69亿份;而同期新发权益类基金总份额为7177.45亿份,两者相差2516亿份。

7177亿的巨量发行下,权益类基金份额净增长只有4661亿元。多位市场人士据此估算,2500多亿份的差额可能就是权益类基金“赎旧买新”的体量。

那么,这一数据相比往年来说,“赎旧买新”的情况是否严重呢?

据国盛证券研究所测算,按照上述统计口径,2013年-2019年,权益类基金净赎回的体量分别为3479、3546、4581、3131、5710、5161、2908亿份,相比以往年度,今年权益类基金净赎回体量甚至低于正常年度水平。

而从净赎回规模在新发基金规模中的占比看,也呈现逐渐下行的趋势。

数据显示,在2013年-2014年度,甚至出现基金净赎回份额大大超过当年基金发行份额的现象。而2017年以来,权益类基金净赎回份额逐年减少,今年上半年权益类基金净赎回2500多亿份,而新基金发行接近7200亿份,净赎回份额在权益类新基金发行总份额中占比35%,创下了近年来的最低水平。

这也意味着,近两年以来,新发权益类基金规模远远超过了净赎回规模,“赎旧买新”的现象已经得到大幅缓解,权益类基金的绝对增量资金正在逐渐攀升,在给公募基金总规模带来快速扩张的同时,也为A股带来更多的机构增量资金。

从规模增量的角度看,2019年以来,权益类基金的规模确实存在不断攀升的势头。继去年2214亿份的绝对增量资金后,今年上半年权益类基金规模增量已经达到4661亿元,达到了去年全年的2倍以上。

针对上述变化,上海证券基金评价研究中心负责人刘亦千认为,权益基金大发展意味着权益类基金本身的规模和市场份额都在持续增长,这反而充分说明“赎旧买新”不是市场主流。

但他也坦言,“赎旧买新”的行为的确是基金市场中广泛存在甚至长期存在的一种现象,也不仅仅是今年才有这种现象的出现。

另一方面,为了抑制短期交易的影响,近两年来有一定持有期限的权益类基金越来越多,与定期开放基金、封闭式基金一样,成为权益类基金中的重要产品形式。

Wind数据显示,截至今年2季度末,232只以持有期、定期开放和封闭式运作的权益类基金(排除养老目标基金)管理总规模达到4800多亿元,上半年规模激增约90%,且实现了近7年持续快速的增长势头。

华南一位大型公募投研人士对此表示,由于国内投资者还不够成熟,短期交易行为突出,近年来公募基金行业正在通过持有期基金、定期开放基金等产品形式创新,鼓励投资者长期持有并获取较好收益,逐渐培养投资者的长期投资和价值投资的理念,相信未来基金持有人“赎旧买新”的现象会继续得到缓解。

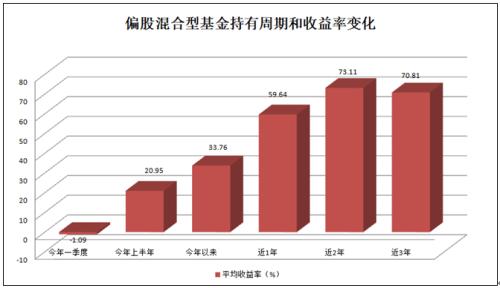

Wind数据显示,以持有偏股混合型基金为例(60%-90%持股仓位的混合型基金),持有该类型基金在今年一季度还是负收益,持有半年收益率就升为20%以上,截至7月30只净值更新,今年以来该类型基金平均收益率超过了30%。

从更长期限看,近一年偏股混合型基金平均收益率接近60%,持有近2年收益率超过70%,随着时间的拉长,公募基金的长期投研优势也愈加凸显,基金持有人的长期收益也更为显著。

前7月发行规模上万亿

权益类基金迎来发展“大年”

在A股市场快速回暖和货币政策宽松的大环境下,今年以来爆款基金频发,多只权益类基金出现“一日售罄”,百亿级基金密集面市,权益类基金迎来发展的超级“大年”。

从最新规模数据看,截至7月末,今年以来490多只权益类基金发行总规模1.04万亿元。其中,百亿级体量权益类基金数量达到16只,南方成长先锋以321亿元规模位居新发基金规模榜首,汇添富中盘价值精选、鹏华匠心精选等5只基金首募规模也超过200亿元。

值得注意的是,在目前首募规模超百亿的基金中,有10只产品都是“单日售罄”,知名基金公司和明星基金经理正在成为市场上的“吸金”明星。

谈及今年权益类基金大发展的格局,刘亦千表示,权益类基金在今年的持续发展,与基础市场行情及带来的赚钱效应,公募基金整体良好的投资管理绩效,居民财富持续积累,投资者对基金的广泛认识和认可,基金投资理念的广泛传播和接受等因素,都存在非常密切的关系。

他说,“这既是监管长期的价值导向和投资者教育所带来的结果,也是公募基金投研优势在投资管理绩效方面的充分体现。”

另外,值得注意的是,虽然上半年权益类基金大发展,但今年6月份公募基金总规模却不升反降。

中国证券投资基金业协会数据显示,今年6月末,公募基金总规模16.9亿元,环比上月规模缩水约7400亿元;总份额也减少1.03万亿份,最新公募总份额为15.19万亿份。

针对这种现象,业内人士表示,每到季末、年末等时间节点,受银行季末、年度考核等因素影响,都会产生货币型基金规模萎缩、资金短期回流等现象,今年也不例外。

而从6月份各类基金产品结构看,货币型基金总份额缩水8500多亿,俨然是公募基金总规模大缩水的主要产品类型。

投资上“赎旧买新”不可取

行业呼吁做好长期投资

国盛证券研究所数据显示,2013年-2019年,公募新发行(注:文中统计为权益类基金)规模达到3.26万亿,但是净增长份额仅为0.4万亿,新发行基金规模远高于基金的净增长规模。

部分业内人士据此认为,公募真实的增量资金不多,“赎旧买新”较为严重。

而针对上述数据,刘亦千认为,权益类基金的新发规模大幅增长但净份额增长不足,与“赎旧买新”有很大关系,但也与基民在市场巨幅波动中的择时行为有关。事实上,从各年份数据可以看到,在很多年份老基金的赎回和新基金的申购并非同步发生,不能简单的全部归属于“赎金买新”。

刘亦千分析,“赎旧买新”行为背后隐藏着销售激励机制不当所带来的结果,也与市场广泛传播的所谓基金“止盈”投资策略有很大关联,还与近年来资本市场的快速发展和金融产品创新不断涌现也有一定关系。

然而,刘亦千认为,销售激励机制不当,以及所谓基金“止盈”投资策略,实质上倡导的是短期投资,与频繁追逐热点的投机行为密不可分,这不仅不利于投资者通过基金产品分享到市场长期合理利润,还会造成择时损耗和投资效率损耗,严重影响基金投资者的实际收益。同时,此举也会给基金产品带来巨大的流动性冲击,影响基金管理人的投资管理;而且,还会在一定程度上影响市场长期稳定的资金形成,不利于资本市场的定价效率和配置效率。

刘亦千说,“正因为如此,一方面,基金各市场参与者还需要更多的努力将基金长期投资的价值和相应理念有效传递给投资者;另一方面,监管方和基金募集机构更需要树立合理的基金销售激励机制,从销售端引导投资者坚持长期投资。”

华南上述大型公募投研人士也认为,要解决行业面临的短期持有,频繁交易,以及“赎旧买新”等发展困境,还需要持续的制度创新。

该人士称,“目前行业推出的基金投顾试点,持有期权益类基金,以及引导中长期资金入市,壮大机构投资者力量等,都有利于基金公司与持有人长期利益趋于一致,这些制度设计仍然任重道远,需要基金公司、基金销售机构,以及投资者的共同努力,才会实现基金行业的高质量发展。”

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。