汪涛为中国首席经济学家论坛理事,瑞银亚洲经济研究主管,首席中国经济学家

中央政治局会议解读:政策宽松基调延续,但不会进一步加码

会议再次强调加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局,表明政策将着力提振内需、完善产业链供应链,同时仍继续推进对外开放。会议保持目前大部分宽松政策基调不变,同时有所微调。1)财政政策延续了此前“更加积极有为”的定调,但要更加“注重实效”;2)会议要求要继续推动新型基础设施、新型城镇化和重大项目建设。我们预计下半年基建投资增速会进一步反弹;3)房地产政策仍保持此前定调不变,不过深圳近期收紧房地产政策,表明政府对部分城市房地产市场出现过热迹象的担忧有所上升;4)货币政策强调要“精准导向”,同时会议要求要保持社会融资规模“合理”增长,推动综合融资成本明显下降,表明货币政策整体仍保持宽松基调,但未来进一步加码刺激的意愿降低。我们依然预计央行会在年内定向降准(规模相当于全面降准25个基点),同时下调MLF利率至多5-10个基点。下半年整体信贷增速(社融扣除股票)有望进一步反弹至13.8%。

宏观数据前瞻:7月整体经济继续温和复苏

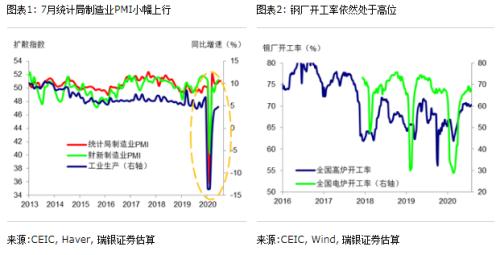

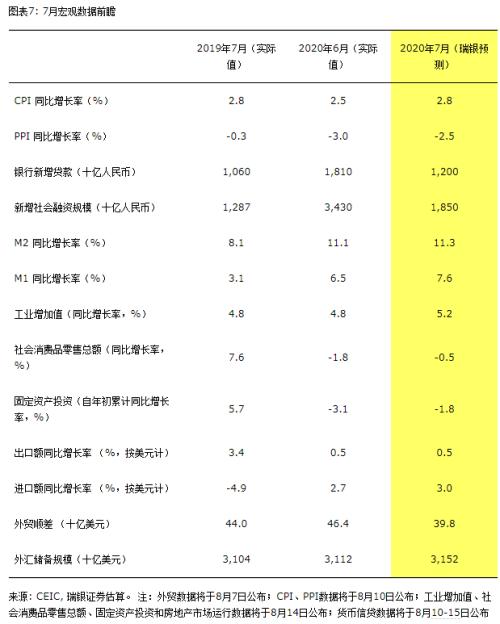

7月统计局制造业PMI小幅上行0.2个百分点至51.1,而非制造业商务活动指数小幅回落0.2个百分点至54.2。我们估计即将公布的7月经济数据将显示国内经济活动继续回暖。我们估计7月工业生产同比增速在低基数作用下小幅加快至5.2%,整体固定资产投资同比稳健增长5%,社会消费品零售同比跌幅继续收窄至0.5%,出口同比小幅增长0.5%。CPI同比增速可能小幅升至2.8%,而PPI同比跌幅可能收窄至2.5%。整体信贷(社融扣除股票)同比增速可能进一步上行至13.2%。具体参见我们的高频数据监测和每日经济活动追踪。

下半年经济有望继续反弹、但环比势头放缓;洪灾带来暂时冲击

我们预计下半年经济的环比反弹势头会明显减弱,不过如果国内疫情不会再次大规模爆发,整体经济还有望进一步回暖。我们预计下半年政策依然保持宽松基调,随着国内消费转为正增长,房地产和基建投资继续保持稳健,下半年实际GDP同比增速也应能反弹至5.5-6%(今年全年增速预计为2.5%)。官方数据显示,主汛期以来洪涝灾害造成直接经济损失1440亿元(相当于GDP的0.14%),较近5年同期均值上升14%,但明显小于1998年。我们认为洪灾的冲击应只是暂时的,8月后其影响应会快速消退。

7月政治局会议解读

中央政治局会议于7月30日召开,会议分析了当前的经济形势,并为下半年整体政策定调。会议表示二季度经济增长明显强于预期,整体经济快速恢复,但同时指出当前经济形势仍然复杂严峻,不稳定性不确定性较大。基于此,会议要求建立疫情防控和经济社会发展工作中长期协调机制。具体来看,会议再次强调加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局,表明在外部环境仍不乐观的情况下,政策将着力提振内需和完善产业链供应链、同时继续推进对外开放。会议保持目前大部分宽松政策基调不变,同时有所微调,这也与我们的此前的判断基本一致(参见《上调中国2020年GDP增速预测》)。

财政政策延续了此前“更加积极有为”的定调,但要更加“注重实效”。具体来看,会议要求保障重大项目建设资金、做好民生保障、稳定就业。我们认为年内大部分的财政支持措施已经公布,下半年将按计划发行政府债券,并有望加快拨付和使用财政资金(参见《两会解读》)。

会议要求要继续推动新型基础设施、新型城镇化和重大项目建设,不过并未提及传统基建。我们预计下半年基建投资会进一步反弹。鉴于“新”基建投资体量仍相对有限,“新”“老”基建投资有望双双提速。

房地产政策仍延续此前定调,不过深圳房地产政策近期有所收紧,表明政府对部分城市房地产市场出现过热迹象的担忧有所上升。我们认为下半年全局性的房地产政策不会明显收紧,不过地方层面会继续因城施策、部分城市可能会收紧调控。受益于整体货币信贷政策的宽松,近期的土地和户籍改革以及推进老旧小区改造,下半年房地产活动应可以温和增长(参见《上调中国2020年GDP增速预测》)。

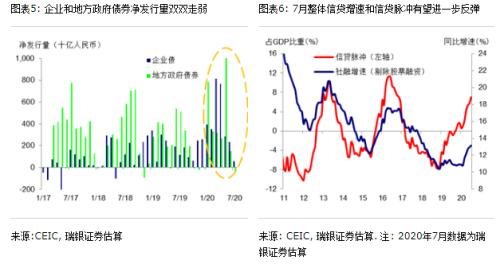

货币政策除延续此前“更加灵活适度”的表述外,还强调要“精准导向”。会议要求要保持货币供应量和社会融资规模“合理”增长,推动综合融资成本明显下降。这表明货币政策宽松进一步加码的可能性或力度可能有所降低,央行依然更倾向于使用定向工具来支持实体经济。我们认为央行仍会在年内定向降准(规模相当于全面降准25个基点),同时下调MLF利率至多5-10个基点,以推动降低实体经济的平均融资成本。我们预计下半年整体信贷增速有望从7月的13.2%(瑞银预测)进一步反弹至13.8%,之后可能会有所回落。

7月宏观数据前瞻:整体经济继续温和复苏

我们估计即将公布的7月经济数据将显示国内经济活动继续回暖。我们估计7月工业生产同比增速在低基数作用下小幅加快至5.2%,整体固定资产投资同比稳健增长5%,社会消费品零售同比跌幅继续收窄至0.5%,出口同比小幅增长0.5%。CPI同比增速可能小幅升至2.8%,而PPI同比跌幅可能收窄至2.5%。整体信贷(社融扣除股票)同比增速可能进一步上行至13.2%。具体参见我们的高频数据监测和每日经济活动追踪。

7月统计局制造业PMI小幅上行0.2个百分点至51.1,强于市场预期。其中多数主要分项指标较上月有所改善,但小型企业PMI继续走弱。新订单指数上升了0.3个百分点至51.7,新出口订单指数跌幅大幅收窄了5.8个百分点至48.4。原材料和采购量指数双双走强。生产量指数微升0.1个百分点至54,就业指数提高0.2个百分点至49.3。购进价格指数升高了1.3个百分点,而出厂价格指数则小幅下滑了0.2个百分点。

统计局非制造业商务活动指数小幅下行0.2个百分点至54.2。虽然部分建设活动受南方洪灾影响,但建筑业商务活动指数依然上升了0.7个百分点至60.5,而服务业商务活动指数小幅回落了0.3个百分点至53.1。分行业来看,邮政快递、住宿、餐饮、电信、证券等行业商务活动指数高于上月,同时居民服务业和文化体育娱乐业商务活动指数结束连续5个月的收缩走势,回到荣枯线以上,表明这些前期恢复较慢的服务行业加快复苏。

我们估计即将公布的7月经济数据将显示:

低基数推动7月工业生产同比增速小幅加快。7月统计局PMI小幅上升0.2个百分点至51.1,其中新订单和生产量指数双双走强,表明制造业增长动能边际改善。自7月初起,6大发电集团日均煤耗同比增速数据已停止对外公布。全国平均高炉开工率和电弧炉开工率依然处于高位,分别为70%和68%(图表A4),不过后者仍比去年同期低4个百分点。近期南方洪灾可能使部分地区(尤其是江西、安徽、湖北、湖南)的生产活动受阻。不过,去年同期基数较低、整体经济进一步回暖,可能抵消了洪涝灾害的影响,我们估计7月工业生产同比增速小幅加快至5.2%。另一方面,受益于消费活动逐渐复苏和低基数作用,我们估计7月社会消费品零售同比跌幅可能从此前的1.8%收窄至0.5%。

房地产活动可能温和增长。高频数据显示7月30个大中城市房地产销售保持了同比9%的快速增长(图表A5)。我们估计7月全国整体房地产销售同比增速小幅升至3-5%左右,而新开工也可能继续稳健增长6-8%。整体而言,我们估计房地产投资保持稳健,同比增长8-10%左右。

整体固定资产投资可能保持同比5%的稳健增长。考虑到年初至今地方政府专项债券发行明显强于去年(1-7月新发行2.3万亿元,不过6月和7月仅分别新发行了810亿元和350亿元),再加上建设活动继续恢复,我们估计7月基建投资应能实现10%以上的同比增长。另一方面,鉴于企业盈利前景偏弱、未来不确定性犹存,制造业投资可能仍同比下跌2-4%,依然较为疲弱。再加上房地产投资可能同比增长8-10%、部分服务业投资增长较快,我们估计7月整体固定资产投资保持同比5%左右的稳健增长,其年初至今同比跌幅收窄至1.8%。

出口可能同比小幅增长。统计局制造业PMI中新出口订单指数跌幅大幅收窄了5.8个百分点至48.4,而进口指数也是如此(至49.1)。与之对应,近期全球主要经济体对人员和货物流动的限制有所放松、需求环比也有所改善。不过,7月前20天韩国进出口同比跌幅分别小幅扩大至13.6%和13%。此外,强劲的防疫物资出口可能仍对7月整体出口形成支撑,不过其他国家/地区生产恢复可能令中国出口表现承压。尽管去年同期基数较高,但整体而言,我们估计7月以美元计出口同比小幅增长0.5%。另一方面,受益于内需持续改善、大宗商品价格回升,7月进口可能同比增长3%,贸易顺差收窄至400亿美元。

7月CPI同比增速可能小幅升至2.8%,PPI同比跌幅收窄至2.5%。高频数据显示7月食品平均价格环比走强,部分可能受到洪涝灾害的影响。其中,蔬菜价格环比上涨4%,猪价环比上涨13%(同比上涨98%),而水果价格则环比下跌5%(图表A6)。随着经济活动基本恢复常态、能源价格反弹,非食品价格可能小幅上涨。整体而言,我们估计7月CPI同比增速小幅升至2.8%。另一方面,高频数据显示7月生产者价格环比反弹1%,其中动力煤价格环比再次上涨4%,而螺纹钢价格则大致企稳(图表A7-A8)。整体而言,我们估计7月PPI同比跌幅收窄至2.5%。

整体信贷增速可能进一步小幅走强。受益于信贷政策宽松持续、信贷需求释放,7月新增人民币贷款可能达1.2万亿元(同比多增1400亿元)。企业债券净发行量可能大幅降至1000亿元,而为配合特别国债发行,地方政府债券净发行量可能也显著下降(图表A11)。7月整体政府债券净发行量可能为4500-5000亿元。整体而言,我们估计7月新增社会融资规模1.85万亿元(同比多增5620亿元)。整体信贷(社融剔除股票融资)同比增速可能继续小幅反弹0.3个百分点至13.2%。我们估算的信贷脉冲可能升至GDP的7%。

外汇储备规模可能上升400亿美元。上月人民币对美元汇率升值1.2%(图表A12),7月资本外流压力可能有所下降。我们估算主要储备货币汇率变动带来的估值收益可能为400-500亿美元左右。进一步考虑其他因素(商品贸易顺差收窄、服务贸易逆差维持低位、净FDI持稳),我们估算7月外汇储备规模可能上升400亿美元至3.152万亿美元。

经济增长和政策展望

下半年整体经济有望进一步回暖,但环比反弹势头应会明显放缓。考虑到大部分经济活动已基本恢复常态,我们预计整体经济还有望进一步回暖(假设国内疫情不会再次大规模爆发),但环比反弹势头可能会明显减弱。不过,随着国内消费转为正增长,房地产和基建投资继续保持稳健,下半年实际GDP同比增速也应能反弹至5.5-6%(全年增速:2.5%)。此外,随着其他主要经济体活动限制逐步放松、外需改善,出口应会继续保持稳健,不过其他国家/地区生产逐步恢复可能会在一定程度上制约出口反弹的幅度。

洪涝灾害带来暂时冲击。官方数据显示,截至7月28日,主汛期以来,洪涝灾害造成5481万人次受灾,376万人次紧急转移安置,分别比近5年同期均值上升23%和37%。洪灾造成直接经济损失1444亿元(相当于GDP的0.14%),较近5年同期均值上升14%,但明显小于1998年(整体损失相当于GDP的3%)。我们认为洪灾的冲击应只是暂时的,8月后影响应会快速消退,不过7月受灾地区的食品供应和经济活动可能明显受阻。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。