财政积极加金融让利!银行员工降薪30%说明什么?四大行连夜回应

昨天,财政部公布了上半年财政执行报告,指出今年最大的发力点,是实施了规模空前的2.5万亿元减税降费政策,上半年已经实际减税降费超1.5万亿元,有效对冲了疫情影响,另外,就是首次发行了一万亿的特别国债,以及规模空前的3.75万亿元地方政府新增专项债券。目前这笔钱已经完成了60%,下半年这些资金都将陆续投入使用,主要方向将用于稳定和扩大就业,脱贫,改善民生,继续落实减税降费,保证能源和粮食安全等等方面,简单来说就是保基本民生,保工资,保运转,另外,财政部明确提出,将财政赤字率从2.8%提高至3.6%以上,赤字规模比2019年增加1万亿元,达到3.76万亿元,稳定并提振市场信心。

这其实释放了一个信号,今年下半年财政要敢负债,敢花钱,这也符合我们财政更加积极有为的要求,财政多投入,就能够创造出更多的需求,拉动更多的产业进步,对于基建,新基建都会构成利好。从国内大循环的角度上来看,消费分为两个层次,一个是国家消费,一个是居民消费,国家消费往往是带动投资,带动整个基础设施建设的重要组成方式,这也是经济增长,最具确定性的一部分。当经济不好,消费信心不足的时候,积极的财政政策,会给市场带来更多的信心和机会。创造就业机会,就能增加收入,从而带动居民消费。避免陷入通缩陷阱。

一般来说,我们担心的是,国家消费多了,税收也就越重,所以会对个人消费造成挤压,但是今年增加了赤字率,也就是说钱不是收税收上来的,而是借的,不但不加税,还要给企业减税降费,所以这就相当于扩大了增量,而且就目前我国的赤字率来看,3.6%也并不算高,相比来说,美国今年的财政赤字率可能会达到14%,所以我们显然还在合理的范畴之内,也还有潜力。其实财政赤字这种事,就跟信用卡一样,短期家里手头紧,透支一下度过困难,等资金充裕的时候再还,没什么太大的问题。别负债太多就好。

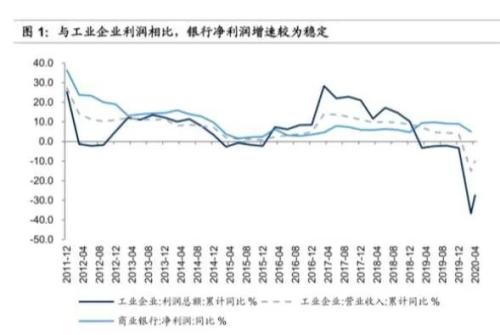

除了财政之外,我们也在压缩金融的利润,众所周知,上市公司中,一半的利润都让金融行业赚走了。2019年年报披露,36家上市银行,合计利润1.7万亿,占全部A股的40%,5家保险利润2723亿,占全部利润的6.55%,37家券商还占了2.5%,今年一季度国家GDP下降了6.8%,但是银行们的利润又增加了5.6%,所以这个问题太突出了,以至于在此之后,我们喊出了金融让利1.5万亿的目标,要限制金融利润,也就是说,金融全年一共赚了2万亿,今年要让出1.5万亿来,主要包括,一是通过降低利率让利;二是通过直达货币政策工具推动让利;三是银行减少收费让利。

从5月以后其实我们一直在压缩银行的净息差,从而压缩银行的利润,目标是让企业融资成本下降0.5-1个百分点,降低融资成本,这就是宽信用的标志,在宽信用周期,实体企业得到好处,而银行的业绩将受到息差下降的影响。所以今年银行恐怕业绩不会很好。未来3个季度,银行业绩基本都将维持在一个较低水平。

昨天,有媒体就爆料,部分银行已经要求降薪30%,没有接到降薪通知的银行员工,也对今年的收入表示很悲观,认为降薪肯定也是大势所趋。据了解,银行员工的收入主要包括,工资+绩效+津贴+补贴,那么银行业绩下降,绩效自然会下降。收入肯定受到影响,现在最关键的问题是,到底基本工资是否下降,如果基本工资也调降30%,那么后台员工将受到的影响更大。有些员工已经抱怨,这工作已经没法干了。不过四大行连夜回应!坚决不承认降薪

银行降薪这种事在历史上发生过,每次银行降薪,都是银行的困难时期,不良率往往会上升。主要就是因为宽信用导致,国家金融政策要求银行尽可能的支持实体经济发展,更多的贷款给中小微企业,还得压降利率,于是这里面就会降低一些风控的门槛,资质审查,抵押等等就必须要放松,所以贷出去的钱,收不回来的可能性也就大增,不良率上升,再加上息差下降,这就大大影响了银行的业绩,那么银行们没办法违背政策,只能自己压缩运营成本,所以银行的员工,就成了被牺牲的对象,一到信用宽松周期,银行都会发生降薪裁员。这也是没有办法的办法。如今银行机器的普及率也在提升,从前台到中台后台,将进一步压缩人员开支,可以预见的是,未来一段时间,银行可能都不会太好。而银行股又在大盘中占据极大的比重,所以这也是我们相对来说更看好中小创的原因,政策方向就是压缩银行利润,保中小创发展,所以我们要学会顺应这种风格。未来银行肯定业绩不佳,除非整体大牛市,否则很难有什么出色的表现了。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。