投资交易心理学

多数投资人总是输了几个回合之后,决心要好好下功夫学习市场分析;再赔了几次后也学会了风险管理的重要。但是,最后还有一个终极难题要克服──就是投资者自己。

对于很多(初级)投资者来说,交易的目标就是赚钱,ShowmetheMoney!但是真正长期持续赚钱的投资人非常少。为什么只有一小部分投资人能够持续获利?关键就是心理因素,因为交易市场是“反人性的”。长期持续获利的交易员的思考方式和数不胜数的赚少赔多的输家截然不同。要征服股市,战胜市场,首先就要征服控制自己的情绪。

盈利只是那些胜出的交易者在苦苦修行的旅程中的驿站,让他(她)暂时安全舒适地休息以便开始下一段更加艰苦,更富有挑战性的征程,向下一个目的地前进。

世界上根本不存在只赢不输的交易者。交易员很大一部分的乐趣来自于努力让自己每天的交易水平和对市场及自我的认知更好更深入一些,从自己的进步中找到快乐;快乐是最好的正能量的源泉,能够增强交易员的勇气和信心,也让交易的心情更加轻松。

交易盈利对每一个交易员来说都是一柄锋利无比的双刃剑,最初的交易失利会让交易员裹足不前,丧失信心以至于完全放弃。但是,盈利的另一方面,自大和因赚钱而产生的骄傲会让很多沾沾自喜的交易员破产,从人生的巅峰瞬间跌入可怕的深渊。

赚钱会让人情绪激昂,从而造成自己对现实的观点被扭曲。赚的越多,自我感觉就越好,也就更容易受到膨胀自大情绪的控制和影响。赚钱带来的快感是赌徒所需求的。是否能够有效地控制情绪就是区分投资者和赌徒的分水岭。

赌徒愿意一次次的赔钱,只为了一次赚钱的快感。

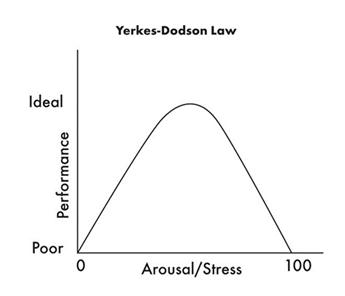

情绪和交易业绩的关系密不可分,Yerkes-Dodson 法则描述了情绪水平和交易员业绩两者之间的辩证关系。此法则阐述的是当情绪上升至一定水平时,交易业绩表现也跟着冉冉升腾;如果情绪持续上升并超越了弧线水平,业绩就开始下降,这是因为“过热”的情绪系统阻断了交易员理智冷静的思考能力,严重影响了交易的判断力和执行能力,导致出现业绩下滑。

无法好好思考,就不能应用相关的知识做出有效正确的投资决策。提升交易业绩的关键就是找到最佳情绪平衡点,处于该平衡点时,交易员充满了旺盛的精力,但又不会因精力过剩而过度交易导致亏损,这就是通常所说的“最佳的交易状态”。

如何进入“最佳状态”因人而异,有些人需要先保持放松和平静的心情;而另一些人则需要某些激励才能进入状态。需要关注的一点就是预防情绪过度激动致使做出不利的投资决定。

一个非常有趣的交易心理学实验,把所有参加实验的交易员分成三组:第一组人在亏损之后继续交易绝不愿退出,而且会采取更加激进,风险更大的策略/做法,加倍下注。他们将亏损视作一种侮辱,并对于亏损感到无比沮丧,只有一个信念,就是把损失的钱马上赚回来。

第二组人也对亏损感到沮丧,但是决定不让亏损进一步扩大。他们会暂停交易,让自己平静下来,通常那一天剩下的时间里不再交易。他们的目标是重获理智,不让沮丧的心情和负面的心理作用影响交易决策。

第三组人对亏损同样无比沮丧,但他们会留在自己的交易桌上,并停止交易。他们会通过不断的反省和思考来分析糟糕表现的源头。然后,他们才会重新开始交易。随着时间流逝,三组人的表现会呈现明显的差异。

第一组人最容易爆仓,因为他们选择在表现最糟糕的时候将承担的风险加倍。沮丧和懊恼让他们做出毁灭性的交易选择。

第二组人不会爆仓,但很少能脱颖而出。他们将视线从亏损上转移,从而保持理性的态度,但无法从挫折中获益。换言之,作为交易员,他们知道如何应对失败,却不知如何从中成长。

时间证明,第三组人是最成功的。他们和前两组人一样沮丧,却做到了“化悲愤为前进的力量”。用心理学家Carol Dweck的话来说,他们拥有成长的心态,继续与交易为伍,但是更富建设性。他们未必比前两组的交易员更聪明,更了解市场,但他们知道如何“变失败为成功路上的垫脚石”,继续奋勇向前。

从这个实验可以看出,交易员对于失败的态度和应对方式就决定了他们不同的发展道路。既然在投资交易中,犯错误丢钱在所难免,无法逾越,那么如何调整心态,面对失败挫折就变得极其重要了。认为暂时的失败和痛苦是对自己能力的终极评判,还是认为它们只是前进历程中不可或缺的认识自我,发现自我的一个必经之路。对于负面结果的态度,就区分了一个交易员是否有可能进一步向前继续发展,还是停滞不前或者灰心丧气,一蹶不振。

美国著名NBA篮球运动员迈克尔·乔丹有一段著名的论述,来回答这个问题,他说:“在我的全部NBA职业生涯中,我错失了9000个投篮; 输掉了300场比赛; 26次,我被队友们赋予全队上下的信任和希望来完成球赛决定胜负的‘绝杀’,最后的致命(也是制胜)一击,但没有成功。我曾经不断地失败,备受挫折,但所有这一切就是我成功的原因!”

以积极向上的态度来看待挫折和失败,认真冷静地分析失败的原因,不断完善提高自己的心理素质和个人修养是通往成功的唯一通道。

以自己交易的亲身经历作为一个案例和大家分享:疫情期间,香港“闭关锁城”,百无聊赖,就像我在前几篇交易心理学的文章中谈到的,重拾过去在美国华尔街从事的老本行:日内交易 Day Trading。

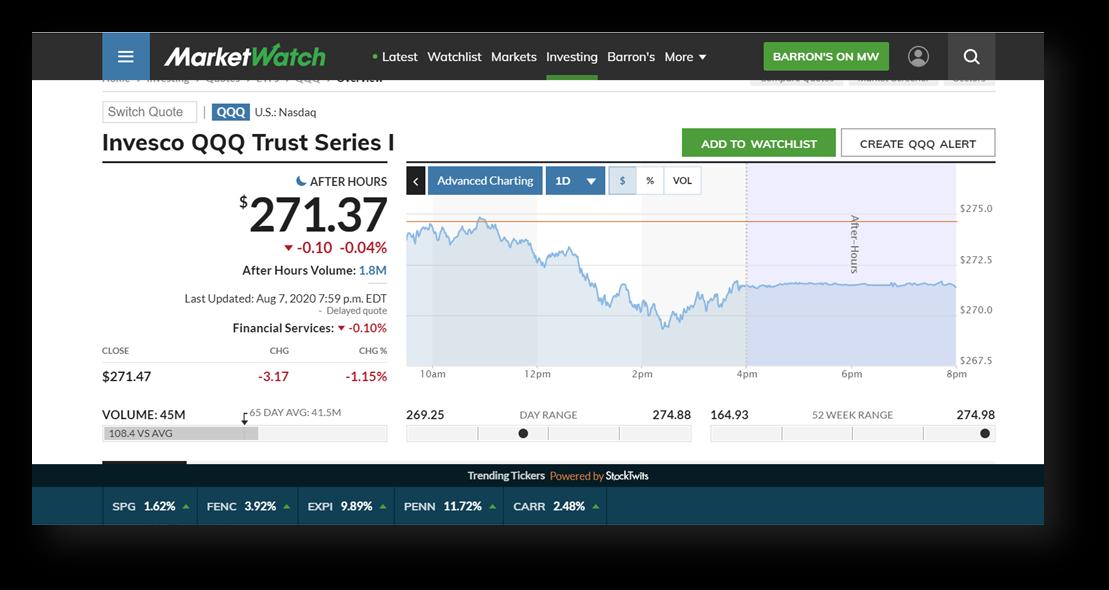

熟悉了几天当前的美国交易市场之后,我就毅然决然地下场厮杀了。刚开始的几天,只交易AMZN亚马逊和TSLA特斯拉的股票,因为它们的票面价值高,日内的波动性强。但交易了几天后发现,交易的效果不是很彰显,就把交易的标的换为代表美国大型科技股指数的ETF QQQ, 交易的效率一下子提高了很多,交易QQQ的最初两天,每天的日内QQQ都非常“规律”地上下波动,来来往往,有条不紊,让我的简化手动版的“QQQ算法交易”日内策略大放光彩,收益稳定。两天的胜利经验和收益让信心陡然增加了很多,颇有“指点江山,激扬文字,粪土当年万户侯”的感觉。

周五来临了,我决心把这个“收官之作”做得更加完美,善始善终。开盘后,QQQ还是延续前两天的有序波动的态势,我当仁不让地锁定了开心的收益。

到了11点,Nasdaq指数已经达到了一周的最高点,不出所料,开始回撤。我心里暗喜,这又给我一个新的机会,重新进入市场,跟随市场再创新高。在我的想象中,已经自信满满地描绘出了一幅市场走势的路径图,并对此深信不疑(过分自信是每个交易员的死敌)。

我不假思索地开始加仓,QQQ继续下滑,我的信心更强,根据前两天的交易经验,这会是又一次“低买高卖”的难得的机会,QQQ还在不断的震荡中向下行进,我在漫不经心地不断加仓,但突然发现,在不知不觉中,交易的资金几乎都被用光了,没有子弹了,但是,敌人还在疯狂地发起一轮轮的进攻。

这时的攻守拉锯战的价位是272.5。原来的激情万丈,信心满满开始转化为焦虑和疑惑,剩下的只有期待和祈祷QQQ能像过去几天的表现一样,绝地反攻,柳暗花明。QQQ确实发起了一轮反弹的攻势,但是,后继无力,被凶猛的空头一阵狂轰滥炸,就丢盔卸甲,望风披靡了。

QQQ开始加速下行,跌破了271的支撑点,疾速冲向270的心理支撑价位。焦虑的心情已经转变为惊慌,在心里紧急地考量着是否需要卖出一部分头寸降低风险,我决定安全至上,开始借助QQQ的局部反弹的机会,不断“低卖”一部分原来“高买”的QQQ,再在QQQ继续下行到更低的价位补回来,这样就变相地多出一部分现金,准备“持久战”需要更多的“弹药”。QQQ的空头大军继续长驱直入,攻破了270的最后堡垒。

从11点开始,这一轮攻击波整整持续了三个半小时,保持同一个趋势时间之长实属少见,是我根据前几天交易QQQ的经验所始料未及的,和原来设想的大相径庭。到了这个低价位,恐慌的心理变为了无助的心态,因为没有其他的任何方法能够改变拯救落败的现实。

QQQ从2:30 pm开始从最低点269.3企稳反弹,至周五收盘,收于271.47,一部分损失被挽回了,但是,整个残酷的生存战斗还没有结束,要等到周一开盘时才见分晓。

从上周五实盘交易的案例分析,读者朋友们可以体会到每一笔交易都不能掉以轻心,《孙子兵法》所讲“骄兵必败”的道理彰显无遗。交易的心理从神采飞扬、志在必得到忧心忡忡、坐立不安再到担惊受怕最后到孤立无援,这就是在3个半小时的交易过程中,一个交易员像坐过山车一般所经历的心理变化。

总结失利的经验就是,在交易上永远要“步步惊心”如履薄冰,没有任何一刻的思想放松,每一笔交易都可能会铸成大错,后悔莫及。风险管理是交易的生命线,让交易员能够活下来,再进一步实现宏大的目标;活着才能活得更好。

SIF

2017年诺贝尔经济学奖获得者,芝加哥大学行为经济学教授理查德·泰勒Richard Thaler在他的名著《Misbehaving》(中文译为 “错误的行为” ) 中提出了一个非常有趣的定义叫做 SuPPosedly Irrelevant Factors (SIF) “看起来好不相关的因素” 。这些表面上看起来毫不相关的因素,却在人们的实际社会经济生活中起着举足轻重的作用,影响着人们的心理感受,从而导致了人的某些认知偏差。

泰勒教授在书的开篇就举了一个令人忍俊不禁,但又发人深省的SIF例子:他初登讲台,给学生们授课微观经济学,期中考试的试卷批改之后,发给学生们,大家看到70多分的平均成绩,都不太开心。尽管泰勒教授向学生们反复解释,数字的成绩是无关紧要的,因为在美国都是相对成绩,Curved Score,如果大家考得都不好,那么,评判的标准就会自然而然地放松。因此,大家不需要担心。但是,他的解释收效甚微。

到了期末考试,泰勒教授决心做出相应的改变,他把考试的总成绩提高至137分,而不是100分。期末考试比期中考试还更难一些。学生们大多数只能答对题目的70%,平均成绩是96分,一部分学生得到了100分以上的“好分数”。

拿到成绩后,学生们欢欣鼓舞,非常开心。但实质上,这个总分数的变化对于相对评分系统来说是毫无影响的,唯一的作用就是让学生们高兴,得到心理情绪上的满足,人性使然也!

在传统经济学中,也存在着很多SIF对于投资者的感觉和情绪产生影响。投资者的感觉和情绪就是凯恩斯所提出的“动物精神”,会对于资产的未来价格产生推动作用。

根据经典的经济学定价理论,股票的分拆只是从形式上改变股票的交易方式和交易价格,不会对于股票本身有任何本质的影响,但是,投资者是一群感情丰富的人,股票分拆,这一看似不相关的因素SIF对于股票的后续表现起了一定的影响作用。

苹果股票的分拆

苹果公司于7月30日周四公布了创历史纪录的傲人业绩。该公司摆脱了COVID-19危机的负面冲击,逆流而上,公布第三财季净收入为112.5亿美元,合每股2.58美元,高于去年同期的100.4亿美元,合每股2.18美元。 FactSet调查的分析师平均预期为每股2.05美元,实际的运营业绩远超分析师们的预期,不难想象,苹果的股票在盘后应声大涨,气势如虹。

好事成双,iPhone周四同时宣布其董事会批准了苹果股票分拆的提议。此次分拆旨在使苹果“更广泛地吸引更多的投资者”,分拆登记的截至日期是8月24日,所有登记在册的股票拥有者都有权参加这一将在8月的最后一天实行的1比4的股票分拆。

股票分拆通常是一个看涨信号,它表明内部管理层对其股票在随后的几个月或几年中表现良好抱有充足的信心。每一位管理上市公司的领导者企业家都会在他们的头脑中有一个松散定义的,股票交易的“最佳位置”,他们希望公司的股票能在这个范围内交易,便于控制和管理。如果交易价格远高于该最佳价位,那么只有在他们认为股票价格不会回落到该范围内时,才会决定分拆股票,人为地使股票交易价格“最优化”。

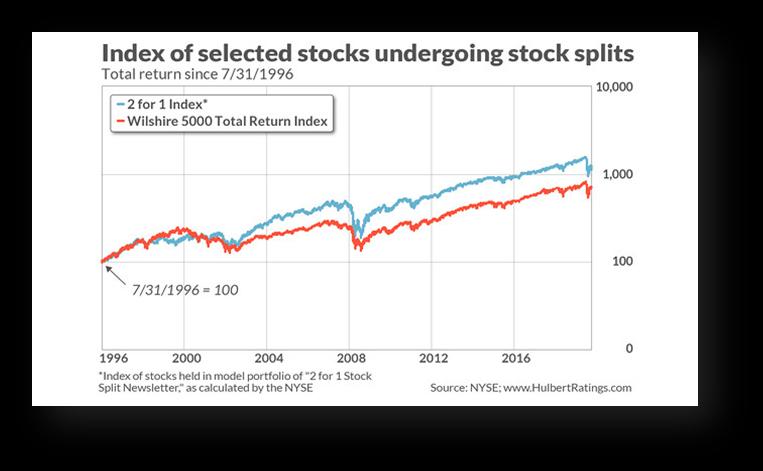

学术研究证实了这种股票分拆所引发的看涨效应。科罗拉多大学的金融学教授戴维·艾肯伯里(David Ikenberry)是最早展开此类研究的学者。他发现,进行1比2分拆的股票在宣布分拆之后的一年中,平均比市场高出7.9%,而在宣布分拆后的三年中,则超过了市场12.2%。

但是,在最近的十几年间,高价格的股票已被市场和投资者所接受,比比皆是,导致股票分拆已经变得不那么普遍了。从2011年至2019年的9年中,S&P 1500指数里的股票的分拆数量减少了75%。

最后,为读者们奉上从1996年以来发生过分拆的股票和Wilshire股票指数之间的表现对比,可以清晰地看到,有过分拆历史的股票作为一个整体,和包含了所有在美国活跃交易的股票的Wilshire500指数相比,在2008年金融风暴之后,保持着一个异常稳定几乎是个不变常量的优势。

希望新加入这个分拆股票大家庭的最显赫的巨无霸苹果公司继承这一光荣悠久的历史传统,把这个分拆股票的荣誉继续发扬光大,让更多的普通投资者都能分享到当代伟大的科技创新所带来的巨大收益。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。