摘 要

如何看待社融和贷款放缓?5-6月宽货币逐渐收敛,宽信用也在从总量转向更为注重结构。下半年社融增量不及上半年,符合往年规律,央行也曾提前与市场沟通。从2013-2019年,下半年新增社融相比上半年新增社融平均低约22.1%,因而2020年7月也算不特殊。6月18日,人民银行行长易纲在陆家嘴(行情600663,诊股)论坛上也给市场作出了提示。按照易行长的发言作为依据计算,2020年下半年新增社融月均同比增加0.2万亿,新增贷款月均同比增加0.1万亿,而7月这两个数字分别为0.4万亿和-673亿,差距均在0.2万亿及以内。

社融放缓后,对经济有何影响?两方面供参考:一是2019年的情况是社融向工业生产的传导比市场预期快。2019年社融和工业增加值的变动基本是同步的,而不是此前市场所预期的社融领先经济约两个季度。二是当前社融总量收敛和结构优化的背景下,结构优化可能部分抵消总量下行的影响。企业中长期贷款占比上升,有利于企业进行生产和投资,贷款结构优化有利于支持实体经济结构优化。类似的情况在2019年9-12月也出现过,企业中长期贷款改善,在一定程度上支撑了2019年四季度经济企稳。

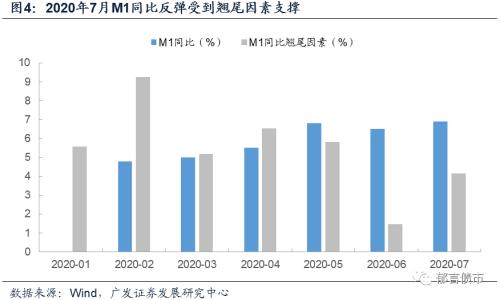

社融、M2和M1,债市该看哪个指标?从历史数据来看,M1同比与长端利率相关性较高。回顾历史数据的相关性,从2010年以来,M1同比约领先10年国债收益率12-15个月。因而我们在以往的金融数据点评中曾提到宽信用也需要关注M1同比增速,重要性不亚于新增社融和M2同比。M1反弹主要是翘尾因素支撑。7月M1同比反弹一定程度上是基数效应推升,7月M1同比翘尾较6月反弹了2.7个百分点,而M1同比反弹了0.4个百分点。此外,监管压降结构性存款,企业存款结构可能相应变化,活期存款的比例可能会有所上升。

整体而言,从市场表现来看,7月社融数据对长端利率的影响略偏正面,但影响相对有限。接下来关注8月15日MLF续作情况、以及地方债发行对债市的影响。

核心假设风险。货币政策超预期。

2020年7月新增社融1.69万亿,同比多增4028亿,而6月时同比多增8099亿,明显下降;7月M2同比10.7%,较6月下降0.4个百分点。而7月M1同比6.9%,较6月上升0.4个百分点。如何看待这种分化,及其对债市的影响?我们从三个问题出发进行分析。

1

如何看待社融和贷款放缓?历史规律和提前沟通

5-6月宽货币逐渐收敛,宽信用也从总量转向更为注重结构。回顾5月下旬以来央行的操作和给市场传达的信号,5-6月央行通过减少MLF投放、以逆回购为流动性的主要补充方式,使得6月超储率降至1.6%(较3月下降0.5个百分点),银行间市场利率快速上行,隔夜和7天利率回归到逆回购利率附近。在宽货币快速收敛的同时,也可以发现6-7月新增社融同比增量较3-5月明显收缩,从总量宽松转向更为注重结构,也就是定向宽信用。

下半年社融增量不及上半年符合往年规律,央行也曾提前与市场沟通。从2013-2019年,下半年新增社融相比上半年新增社融平均低约22.1%。这很大程度上是由于银行倾向于将全年贷款额度向前面的月份倾斜,以尽早获取利息收入。而6月18日,人民银行行长易纲在陆家嘴论坛上指出“全年人民币贷款新增近20万亿元,社会融资规模增量将超过30万亿元”, 也给市场作出了提示。按照易行长的发言,假设全年新增人民币贷款20万亿,新增社融33万亿;而上半年新增贷款已达到12.1万亿,新增社融达到20.8万亿,按照全年假设则下半年新增贷款、新增社融分别为7.9万亿、12.2万亿,分别较上半年低4.2万亿、8.7万亿。

据此假设计算,2020年下半年新增社融月均同比增加0.2万亿,新增贷款月均同比增加0.1万亿,而7月这两个数字分别为0.4万亿和-673亿。差距均在0.2万亿及以内。

2

社融放缓后,对经济有何影响?回顾2019和关注结构

债市较为关注的一个问题是社融增速发生变化之后,对应的经济增速何时发生变化。我们有两个角度的分析供参考:

一是2019年的情况是社融向工业生产的传导比市场预期快。2018年四季度时,部分投资者预期2019年一季度社融先反弹,传导至经济企稳需要到2019年三季度。这种预期主要来自于历史经验,从以往周期来看,社融向经济的传导需要两个季度,对应着“社融-需求-生产”的链条。站在当前回溯2019年,可以发现社融和工业增加值的变动基本同步。供给侧改革之后传导逻辑可能已经发生了一些变化,使得传导更迅速。因而7月新增社融放缓,可能也会较快反映到7-8月经济数据中。

二是当前社融总量收敛和结构优化的背景下,结构优化可能部分抵消总量下行的影响。尽管新增社融和M2同比均有所放缓,但企业贷款结构改善,中长期贷款较去年同期多增2290亿,同时票据和短期贷款分别较去年同期少增2305亿和226亿。企业中长期贷款占比上升,有利于企业进行生产和投资,贷款结构优化有利于支持实体经济结构优化。类似的情况在2019年9月-12月也出现过,企业中长期贷款改善,在一定程度上支撑了2019年四季度经济企稳。

3

社融、M2和M1,债市该看哪个指标?

从历史数据来看,M1同比与长端利率相关性较高。回顾历史数据的相关性,从2010年以来,M1同比约领先10年国债收益率12-15个月。因而我们在以往的金融数据点评中曾提到宽信用也需要关注M1同比增速,重要性不亚于新增社融和M2同比。

7月新增社融同比增减、M2同比两者相对6月均有所放缓,而M1同比则有所反弹,债市投资者更应该关注哪方面的变化?通过分析M1反弹的原因,可以得到结论。7月M1同比反弹一定程度上是基数效应推升,7月M1同比翘尾较6月反弹了2.7个百分点,而M1同比反弹了0.4个百分点。相比之下,7月M2同比翘尾因素较6月反弹0.1个百分点,7月M2同比下滑了0.4个百分点。可见M1同比反弹,受翘尾因素影响较大。

从另外两个数据可以看出端倪,侧面印证7月M1同比改善主要是受翘尾因素影响。一是M1中的活期存款,7月较6月环比-13559亿,尽管比2019年同期的环比-14761亿要略小,但明显不如2018和2017年(分别为-7262亿和105亿)。二是新增企业存款,7月为-1.55万亿,比去年同期的-1.39万亿降幅大。两者似乎不支持M1改善由企业活期存款所支撑。不过监管压降结构性存款,企业存款结构可能相应变化,活期存款的比例可能会有所上升。

整体而言,从市场表现来看,7月社融数据对长端利率的影响略偏正面,但影响相对有限。接下来关注8月15日MLF续作情况、以及地方债发行对债市的影响。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。