来源 光大证券(行情601788,诊股)

要 点

◆2020年下半年以来,货币政策回归常态,财政政策是否还有空间呢?年初以来受疫情冲击,经济受到供给冲击,货币政策和财政政策在供给端发力,供给端冲击在二季度得到有效控制,经济超预期恢复,但需求端仍偏弱。上半年宽松的货币政策造成宏观杠杆率上升和明显的监管套利,为抑制可能出现金融风险,货币政策回归常态。但需要注意,目前经济并没有回到疫情前的水平,尽管供给恢复,但需求端仍偏弱,仍存在一定增长和就业压力,在货币政策回归常态的情况下,财政政策是否还有空间呢?

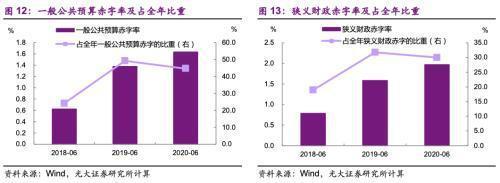

◆在疫情冲击经济和供给端放缓作用下,上半年财政收支进度均明显放缓,随经济逐步恢复,下半年收入和支出进度或加快。2020年1-6月份一般公共预算收入占年初预算比例为53.4%,一般公共预算支出占年初预算的比例为47.0%,这两个比值均是2016年以来的最低值,表明财政收入和支出进度均慢于往年,收入较慢的原因在于经济停摆和“减税降费”造成,支出主要是“供给停摆”造成,随着二季度以来经济的逐步恢复,下半年收入和支出均有望加快。

◆1-7月狭义财政赤字进度低于2019年同期,国债、地方政府一般债、调入资金均有较大空间,支撑财政发力。狭义财政赤字是包含一般公共预算赤字和调入资金形成的赤字,1-7月国债净融资量和新增一般债规模为2.2万亿,占年初预算规模的45.5%,低于2018年(49.3%)和2019年(56.1%)同期;1-6月一般公共预算赤字率为1.6%,占全年一般公共预算赤字3.7%的44.6%,低于2019年同期的49.2%。2020年1-6月份调入资金3457亿,占全年调入资金规模的11.5%,规模仍较小,1-6月狭义财政赤字率为2.0%,占全年狭义财政赤字的30.0%,低于2019年同期的31.8%。

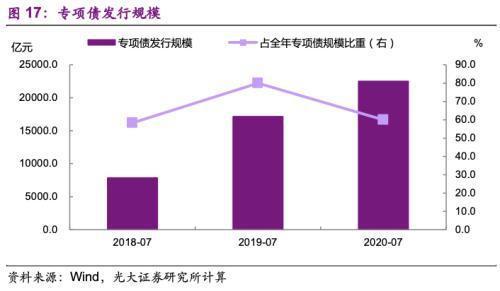

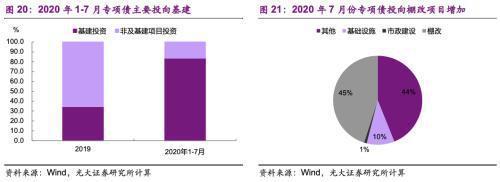

◆1-7月份包含专项债的中义财政赤字也明显低于2019年同期,与2019年相比,专项债投向集中在基础设施领域,但7月份新增专项债近半成投向棚改,或不利于后续基建投资。中义财政赤字除包含狭义财政赤字外,还包含特别国债和新增专项债形成的赤字。2020年1-7月新增专项债发行规模为2.2万亿,占全年预算发行规模3.75万的60%,明显低于2019年同期的80%。1-6月中义财政赤字赤字率为4.2%,高于2019年(3.0%)同期值。但从1-6月中义财政赤字占全年财政赤字规模来看,1-6月这一比值为40.6%,低于2019年同期的41.6%。1-7月专项债中投向基础设施的为83.4%,高于2019年34.4%,但7月份新增专项债348.7亿,其中45%投向棚改,说明未来专项债发行投向基础设施的量或将压缩,基础设施资金来源或将有所萎缩。

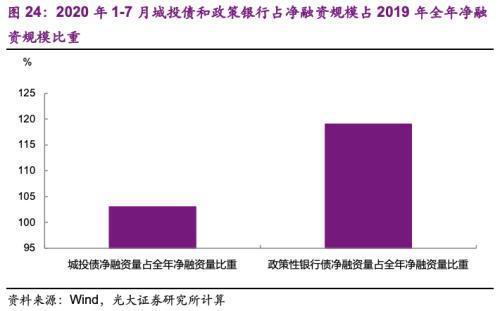

◆1-7月“准财政”融资规模已经超去年全年规模,但广义财政赤字进度仍较慢,未来存在较大发力空间。广义财政赤字除包含中义财政赤字外,主要反映城投和政策性银行等“准财政”行为。2020年1-7月,城投债净融资规模为1.2万亿,是2019年全年净融资规模的103.0%,政策性银行债净融资规模为1.6万亿,是2019年全年净融资规模的119.1%。我们预期2020年全年城投债净融资和政策性银行债净融资规模或在1.8万亿左右和2万亿以上。2020年1-6月广义财赤字率为6.4%,高于2019年同期(4.5%),1-6月广义财政赤字规模占全年广义财政赤字比例为42.8%,低于2019年同期的44.2%,从广义财政来看,下半年财政空间仍然较大。

正 文

1.货币政策回归常态,财政空间在哪里?

2020年突如其来的新冠疫情对一季度宏观经济造成了一定的冲击,从疫情对国内经济冲击的影响来看,2020年一季度经济是“量跌价涨”,是明显的供给冲击;而到了二季度,随着国内疫情得到控制,国内推进复工,二季度经济表现出“量升价跌”,这表明供给端的冲击得到明显的修复,而需求端对经济的冲击反应更明显,在经济变量上表现为投资回复较好,但消费尚显低迷,拖累经济。

由于疫情对于一、二季度的经济的冲击有较大的不同,一季度以“供给冲击”为主,二季度以“需求冲击”为主,因此在政策应对上存在较大的差异。

在供给冲击为主的情况下,政策端更多地以缓解供给端的冲击为主,从3月份开始货币和财政领域都出台了一系列缓解供给端冲击的政策(表1)。在供给端支撑政策加码背景下,经济在供给端受到的影响逐步恢复,二季度GDP增长超预期好转,但受需求偏弱制约仍没有恢复到疫情前的经济增长状态。

在货币政策端,为抵御疫情冲击,今年上半年货币政策较为宽松,1-6月份新增信贷12.1万亿,同比增长25.0%,新增社融20.8万亿,同比增长42.6%,M2增速也由2019年的个位数增速跃升至2020年3月份后10%以上的增速。根据历史经验,货币宽松将在4-6个月后带动经济企稳,二季度经济超预期增长也部分反映了货币宽松的结果,预计后续经济也将受益于前期的货币宽松。

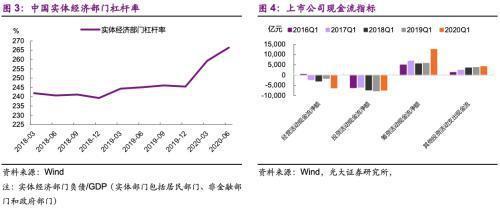

货币宽松也带来一系列问题,一是宏观杠杆率的上升(图3);二是监管套利的存在。基于上市公司的数据,我们发现,2020年一季度上市公司的经营性现金流与往年相比大幅下滑,投资性现金流变化不大,筹资性现金流大幅上升,体现了信贷政策“纾困”的结果。与此同时,在经营性现金流大幅下滑的情况下,其他投资活动支出现金流却小幅上升,可能反映某些公司在流动性宽松的情况下低息借入资金扮演“类银行”的角色,再把资金转借给供应链上下游的企业。在供应链融资过程中,企业实质上起到了支持弱小企业渡过难关的作用,也增厚了本身的收益。不排除也有少数企业趁低息时期借入资金,以备后用,暂时则以理财产品的形式持有资金。从上市公司对结构存款的购买来看,2020年2-4月份购买金额要明显高于去年同期。

在宽松货币环境下,二季度经济回暖,但宏观杠杆率上升,出现了一定的监管套利,为防止后续经济泡沫化,同时为抑制监管套利,货币政策目前逐步回归常态化,后续边际收紧不可避免。但我们也需要注意,目前经济并没有回到疫情前的水平,供给尽管恢复,但需求端仍偏弱,仍存在一定增长和就业压力,在货币政策回归常态的情况下,财政政策是否还有空间呢?

2.下半年财政政策空间仍然较大

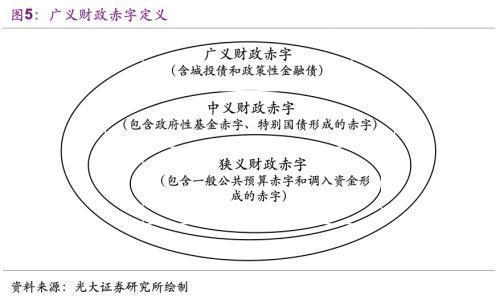

财政政策是2020年宏观调控政策体系的核心。新冠疫情发生至今,“积极有为”的财政政策对疫情防控以及后疫情时期的经济恢复都起到了关键作用。目前中国二季度经济情况恢复态势趋好,下半年财政政策的空间和规模对于后续经济重启事关重大,在经济增速下行压缩财政收入的情况下,下半年财政政策是否还有空间?在分析财政空间过程中,我们不能仅局限于预算内财政,实际上在中国发展过程中“准财政”发挥了较大的作用,因此我们定义三类财政赤字。

狭义财政赤字包含国债和地方政府一般债形成的财政赤字,但这里需要的注意一点是,实际上从2015年开始当年实际的财政赤字就开始超过预算财政赤字,其主要原因在于部分资金从政府性基金结余、国有资本经营预算资金、地方政府结转结余资金的调入所致,因此这部分调入资金也计入狭义财政赤字。

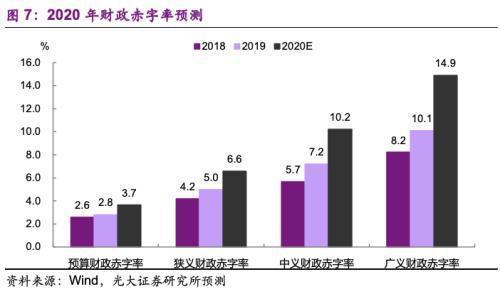

中义财政赤字除包含狭义财政赤字外,还包含了发行专项债和特别国债形成的财政赤字。广义财政赤字,除包含了中义财政赤字外,还包含了更广泛的“准财政”形成的赤字,主要包括政府可能提供隐性担保的城投债和政策性银行为企业提供的资金支持。根据我们的测算,2020年全年狭义财政赤字率为6.6%(2019年为5.0%),中义财政赤字率为10.2%(2019年为7.2%),广义财政赤字率为14.9%(2019年为10.1%)(图7)。

2.1.上半年收支放缓,下半年财政政策有发力空间

今年上半年受新冠疫情影响,经济受到冲击,预算内财政收入也受到影响。根据《2020年预算报告》披露,预计2020年全国一般公共预算收入下滑5.3%,预计2020年全国一般公共预算支出同比增长4.2%。从实际执行情况来看,2020年1-6月份全国一般公共预算收入同比下降10.8%,财政支出同比下降5.8%,1-6月份一般公共预算收入占年初预算比例为53.4%,一般公共预算支出占年初预算的比例为47.0%,这两个比值是2016年以来的最低值。

本年度财政收入和支出实现进度和规模相较于往年都有明显差距,究其原因,疫情冲击以及财政政策导向都存在一定影响。收入方面,新冠肺炎疫情冲击下,经济停摆,国民经济供需双向承压巨大,经济产出大幅削弱,加之采取“减税降费”等财政政策,令2020年上半年财政收入大幅萎缩。但从1-6月月度走势看,伴随经济复苏进程逐渐加快,基本面修复带动税基改善,在减税降费政策持续推动下,财政收入增速逐月回升,6月实现转正,从国内目前经济形势来看,下半年财政收入上涨速度将继续提升。支出方面,也明显慢于以前年度,究其原因在于上半年经济停摆,供给端受到冲击,部分财政支出难以下达,制约财政支出进度,后续随之疫情得到控制,复工复产推进,财政支出进度有望进一步加快,支撑经济增长。

2.2.狭义财政赤字:国债、一般债、调入资金空间较大

我们将狭义财政赤字分为两部分进行分析,一部分是发行国债和地方政府一般债形成的一般公共预算赤字,一部分是调入资金形成的财政赤字。

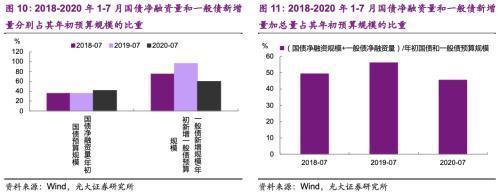

首先,从新发国债(包含年初预算新增国债和特别国债)和地方政府新增一般债来看,1-7月,国债净融资规模为1.6万,占年初预算国债规模的41.8%,高于2018年和2019年同期,新增地方政府一般债规模为5857亿,占年初预算规模的59.9%,明显低于2018年和2019年同期;综合两者,1-7月国债净融资量和新增地方政府一般债规模为2.2万亿,占年初预算规模的45.5%,低于2018年(49.3%)和2019年(56.1%)同期。总体来看,目前国债和地方政府一般债的发行进度低于往年同期,后续发行加快将支撑财政支出。

从一般公共预算赤字(不包含调入资金,包含国债净融资量和新增地方政府一般债)来看,2020年1-6月一般公共预算赤字率为1.6%,占全年一般公共预算赤字3.7%的44.6%,低于2019年同期的49.2%,但高于2018年同期的24.1%。从狭义财政赤字(包含一般公共预算财政赤字和调入资金)来看,2020年1-6月狭义财政赤字率为2.0%,占全年狭义财政赤字的30.0%,低于2019年同期的31.8%,但高于2018年同期的18.9%。总体来看,2020年1-6月份狭义财政赤字进度低于2019年同期进度,下半年空间仍然较大。

狭义财政赤字中既包含了一般公共预算赤字,还包含了结转结余资金、政府性基金、国有资本经营预算收入、预算稳定基金中的调入资金。2020年1-6月狭义财政赤字率和一般公共预算赤字率差额为0.4%,比2019年和2018年同期的0.2%高出0.2个百分点(图14)。

实际上从2015年开始,为弥补一般公共预算资金的不足,就开始将历年的结转结余资金、政府性基金、国有资本经营预算资金、预算稳定调节基金调入一般公共预算,弥补支出不足。2015-2019年调入资金分别为7351亿元、6489亿元、6963亿元、13754亿元、20892亿元,根据2020年预算报告披露,2020年将调入资金29980亿元(图15)。

2018年、2019年和2020年各年1-6月份调入资金规模分别为1500亿、2038亿、3457亿,占全年调入资金规模的10.9%、9.8%和11.5%,尽管2020年1-6月份调入资金规模占比略高于2018年和2019年同期,但高出比例及规模不大,表明下半年仍有大规模资金可以调入支撑一般公共预算支出。

2.3.中义财政赤字:专项债有空间,但投向有变化

中义财政赤字除包含狭义财政赤字外,还包含特别国债和新增专项债,特别国债由于和新增一般国债拆分较难,我们实际上在狭义财政赤字中已经讨论了。此部分我们主要讨论新增专项债的潜力。

2020年1-7月新增专项债发行规模为2.2万亿,占全年预算发行规模3.75万的60%,略高于2018年同期的58%,但明显低于2019年同期的80%。

从中义财政赤字来看,2020年1-6月中义财政赤字赤字率为4.2%,要明显高于2018年(0.8%)和2019年(3.0%)同期值,但从1-7月中义财政赤字占全年财政赤字规模来看,2020年1-7月这一比值为40.6%,低于2019年同期的41.6%,但高于2018年同期14.8%(图18)。总体来看,专项债下半年发行空间仍然很大,对财政支出的支撑力度较大。

从2020年1-7月已发行专项债投向来看,其他类(主要以基础设施投资给为主)、园区建设、基础设施类投向占比均超过10%,而民生、医疗、棚改、教育、民政事务等非基础设施业务投资规模不高(图19)。

与2019年相比,2020年1-7月发行的专项债主要投向基础设施领域。2019年发行专项债中投向基础设施的仅为34.4%,而2020年1-7月专项债中投向基础设施的为83.4%,明显高于2019年。但需要注意,2020年7月份新增专项债348.7亿,其中45%投向棚改,说明未来专项债发行投向基础设施的量或将压缩,基础设施资金来源或将有所萎缩。

2.4.广义财政赤字:1-7月“准财政”融资超去年全年

广义财政赤字除包含中义财政赤字外,主要反映城投和政策性银行等“准财政”行为。

从城投债的净融资来看,2020年1-7月,城投债净融资规模为1.2万亿,同比增长88.4%,是2019年全年净融资规模的103.0%(图22);从政策性银行债净融资规模来看,2020年1-7月,政策性银行债净融资规模为1.6万亿,同比增长115.3%(图23),自5月份以来呈现快速增长的趋势,是2019年全年净融资规模的119.1%(图24)。截止到2020年7月底,城投债和政策性银行债的净融资规模均已经超2019年全年规模。

根据我们的测算,2020年全年城投债净融资规模或在1.8万亿左右,政策性银行债净融资规模在2万亿以上。2020年1-7月广义财赤字率为6.4%,明显高于2018年(2.2%)和2019年(4.5%)同期,但从1-6月广义财政赤字规模占全年广义财政赤字比例来看,2020年1-6月为42.8%,高于2018年同期的26.4%,但低于2019年同期的44.2%。从广义财政来看,下半年财政空间仍然较大。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。