文丨明明债券研究团队

核心观点

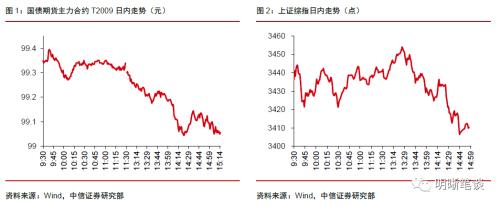

昨日债券市场波动较大,10年期国开活跃券单日上行4Bp,10年期国债期货活跃合约单日下跌0.285元;同时股市单日走势也宣告乏力,上证综指单日收跌1.24%,沪金同样收跌0.42%。单日股市债市黄金均告收跌,“股债金三杀”引发了市场关注,那么后市收益率走势如何看?本文将加以分析。

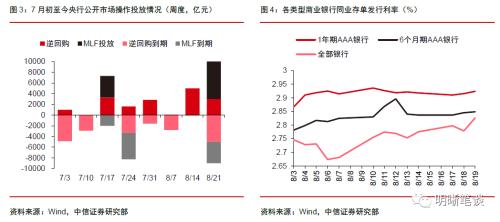

资金面全天偏紧影响交易情绪,引发“央行收紧担忧”。进入8月后公开市场操作投放量虽有增大,但央行的态度可能更倾向于抚平“低流动性水平导致的资金面波动”而非全面放松银行间资金面。昨日银行间资金面全天趋紧,全天资金融出数量较少,同时市场需求也较为旺盛(14D资金可以跨月),资金供给消化较快。午后资金面依旧呈现紧张打压了债市情绪,部分机构可能担忧负债端稳定性因此在现券市场产生调整压力。但央行货币政策实际上已经回归中性、边际维持不紧不松的态势,公开市场操作以应对供给压力随时灵活开展,预计资金面紧平衡的态势不变。

银行间资金的紧张也传导至同业存单发行市场。目前同业存单发行量增价升的格局依旧,各类型商业银行中长期稳定负债缺乏依旧是普遍现象,即便同业存单价格上升较多,但各类型银行增大同业存单净融资的态度依然没有转变。预计银行负债端缺乏的现象可能将持续一段时间。国债一级发行情绪不佳也是一个影响因素。昨日两期国债发行情绪均告不佳,市场空头博边的情绪较浓也压制了国债交易情绪,而发行结束后下午国债收益率基本即告单边上行。

未来影响债市的内外部因素有哪些?外部因素:美元指数上行、美国通胀上行以及美债收益率上升有较大影响。近期美元汇率、美债收益率均有所上行,在外部环境上不利于国内金融市场,预计美元汇率仍有上行可能,同时应注意:①新冠肺炎疫苗研发传来好消息;②近期美债供给量较大;③美国通胀预期进一步走升,近期美国PPI环比涨幅已经达到近年来的最高值。后市美联储可能会暂时容忍通胀超过2%,而采取平均通胀率的目标,后续美国通胀可能存在继续上行的可能。

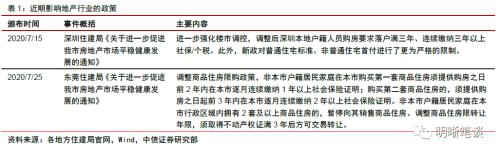

内部因素:信用投放结构性分歧、“股债同涨同跌”效应助力债市配置价值。目前“全面宽信用”的脚步已经放缓,但抗疫情相关政策也已经创造了大量流动性,然而从流动性流向看,今年信用流入实体的部分明显低于往年。房地产市场方面,本轮调控政策出台后,预计房地产对于M2的分流将有所回落。在房地产货币需求能力受到边际抑制的情况下,预计金融资产阶段性受益。回顾历史数据,在地产市场资金流入减少时,10年国债利率通常处于下行趋势。同时近期“股债跷跷板”效应有所减弱,预计流动性偏好金融市场利好债券。

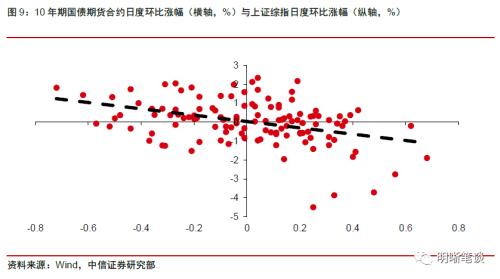

后市展望:目前债市面临着货币稳、信用缓、经济修复的组合,张弛快慢之间,债券市场仍然存在机会。观察10年期国债期货与上证综指日度环比增速,同时呈现“股债跷跷板”或者“同涨同跌”的日期基本呈现均匀分布,预计情绪扰动是昨日“股债双杀”的主要诱因。回归债市,目前债券市场受到“两块一慢”三个变量的影响,其中货币是快变量,信用和经济基本面是慢变量,当前经济修复并未超预期,而信用增长节奏有所放缓,货币政策调节更多出于维稳资金面的目的,边际上债市利空因素有一定消弭。张弛快慢之间,债券市场仍然存在机会,维持10年国债到期收益率将在2.8%~3.0%区间震荡的判断。

正文

昨日债券市场波动较大,10年期国开活跃券单日上行4Bp,10年期国债期货活跃合约单日下跌0.285元;与此同时股市单日走势也宣告乏力,上证综指单日收跌1.24%。单日股市债市均告收跌,“股债双杀”引发了市场关注,那么后市收益率走势如何看?不断震荡调整的债券市场是否隐含着配置的机会?本文将加以分析。

昨日市场回顾

昨日债券市场长端利率小幅下行。10年期国债活跃券200006.IB收益率上行1.5Bps报收2.99%,10年期国开活跃券200210.IB收益率上行4Bps报收3.505%;国债期货早盘尚且维稳,午盘后即告连续下跌直至收盘,十年期国债期货主力合约T2009收盘下挫0.285元,五年期国债期货主力合约TF2009下跌0.23元。昨日股市以及黄金走势同样宣告不佳,上证综指收盘录得3408.13点跌1.24%,深证成指收盘录得13480.85点跌2.09%;SHFE黄金截止下午15:00金价录得429.16元收跌0.42%。

资金方面,资金利率整体依旧维稳,但资金面整体紧张。早盘央行投放1500亿元逆回购平抑19日OMO到期以及政府债券发行带来的资金压力,全天资金面却整体从紧,市场融出渐少同时资金要价提升。进入8月后,随着政府债券供给高峰的到来,资金价格中枢始终呈现相对高位。全天来看DR001和DR007分别上行3.60Bps、1.84 Bps,一年期国债到期收益率上行15Bps。

影响债市情绪的几个扰动因素

进入8月以来,债市收益率始终维持震荡走势,债市对金融数据、经济数据等因素反应有所钝化,较长时间的震荡行情使得债市交易心理更加脆弱,收益率受情绪因素的扰动更大。昨日债市午盘后即告快速下跌,而目前在消息面上并无影响较大的事件发生,外部环境上美元汇率波动以及美债利率走升都有一定冲击,但国内债市仍存在几个扰动因素值得关注。

资金面全天偏紧影响交易情绪,引发“央行收紧担忧”。自7月初以来,中国人民银行的公开市场操作总体较为收敛,7月月内操作以净回笼为主,进入8月后公开市场操作投放量虽有增大,但央行的态度可能更倾向于抚平“低流动性水平导致的资金面波动”而非全面放松银行间资金面。考虑银行间超储水平,截至6月末1.6%的超储率水平实际上已经是近年来同期的低点,而7月起银行间即开始面对较大的政府债券供给压力,同时在加总中国人民银行公开市场操作(7月初至今净回笼共计3777亿元)后当前的超储率可能仍然处于很低的水平。由于当前DR007利率更多地被锚定在7天逆回购政策利率2.2%左右,资金利率的中枢变动空间不大,但拆借难度则并未增大。从昨日市场拆借情况来看,银行间资金面实际上全天趋紧,全天资金融出数量较少,同时市场需求也较为旺盛(14D资金可以跨月),资金供给消化较快。午后资金面依旧呈现紧张打压了债市情绪,部分机构可能担忧负债端稳定性因此在现券市场产生调整压力。但央行货币政策实际上已经回归中性,边际维持不紧不松的态势,公开市场操作以应对供给压力随时灵活开展,预计资金面紧平衡的态势不变。

银行间资金的紧张也传导至同业存单发行市场,我们在《债市启明系列20200805—如何看待同业存单发行利率走高?》中分析过本轮同业存单提价的供给因素以及货币面因素。从目前的市场情况看,同业存单发行量增价升的格局依旧没有转变(昨日1家大型银行1年期同业存单发行价格已经突破2.90%),各类型商业银行中长期稳定负债缺乏依旧是普遍现象,即便同业存单价格上升较多,但各类型银行增大同业存单净融资的态度依然没有转变。我们在前期曾提示过下半年信用扩张的节奏可能趋缓,存款创造将会相应减少,预计银行负债端缺乏的现象可能仍将持续一段时间,对债市情绪可能产生一定压制。

国债一级发行情绪不佳也是一个影响因素。昨日共有1年期、10年期两期国债续发行,两期国债发行情绪均告不佳,全场倍数分别录得3.4、3.69倍:其中1年期国债共发行341亿,边际利率为2.4459%,高中债估值约18Bps;10年期国债共发行400亿,边际利率为2.9785%,边际倍数达到较高的45倍,市场空头博边的情绪较浓也压制了国债交易情绪,而发行结束后下午国债收益率基本即告单边上行。与此同时,国债期货开盘后情绪即告不佳,午盘后更是跌破10日均线,也对现券市场有一定压制。值得注意的是,今天8月20日尚有1年、5年、10年期国开债续发行,应注意国开债发行的结果。

未来影响债市的内外部因素有哪些?

外部因素:美元指数上行、美国通胀上行以及美债收益率上升有较大影响。昨日美元指数上涨明显,截至目前收于92.5343点,同时受美元汇率走强的影响,昨日在港股13:30开始交易后,北向资金在剩余的1.5小时交易时间内,大幅流出净流出61.34亿元,创8月以来单日净流出新高。我们在《债市启明系列20200818-影响美元走势的三大因素》中曾经对后市美元指数进行展望:短期来看由货币宽松带来的美元下行或已阶段性调整到位,短期对于美元不应过度看空,预计后市美元汇率的冲击可能仍将存在。

在美元汇率因素之外,近期美债收益率有所上行(收益率水平上升了约15Bps左右)也在外部环境上不利于国内债市,我们认为美债收益率上行主要受以下几个因素的影响:①俄罗斯以及中国新冠肺炎疫苗研发传来一些好消息;②近期美债供给量较大,仅上周美财政部国债拍卖量就超过1000亿美元;③美国通胀预期进一步走升,全球产能有一定恢复叠加全球货币政策宽松推升了通胀预期,近期美国PPI环比涨幅已经达到近年来的最高值。对于后市美债利率走势,我们预计通胀因素可能仍将对美债收益率产生一定上行推力:①7月底FOMC会议鲍威尔认为从根本上讲疫情是一种反通胀的冲击,所以美联储暂时没有对于通胀的担忧,或意味着通胀暂时不会成为美联储维持或者加码宽松的阻碍;②美联储在2019年初开始了对于货币政策双支柱的评估,评估结果最早可能在今年9月发布,从当前情况来看,美联储可能会暂时容忍通胀超过2%,而采取平均通胀率的目标,后续美国通胀可能存在继续上行的可能。

内部因素:信用投放结构性分歧、“股债跷跷板”效应减弱助力债市配置价值。目前“全面宽信用”的脚步已经放缓,但抗疫情相关政策也已经创造了大量流动性,但从流动性流向看,今年信用流入实体的部分明显低于往年:①M2增速快速上升,但实体经济并未快速反弹,不足以承接超额的货币供给;虽然目前实体经济修复不断持续,但仍低于往年同期水平;CPI除了食品项之外,其它诸项环比多为弱修复或走平;②M2增速与名义GDP增速之差明显扩大,超额流动性或更多的流向金融资产和房地产。

房地产市场方面,二季度部分城市房价的快速上涨引发近期调控政策出台。本轮调控政策出台后,预计房地产对于M2的分流将有所回落。在地产调控上,主基调仍是有保有压,供给端政策托底,需求侧坚持调控,核心目标是地产去周期化。从目前的严格购房条件、打击捂盘惜售等政策看,料将抑制居民投机性购房需求,直接减少居民和房企在地产销售、开发环节的信用扩张,使信用结构性收紧。地产链条货币需求的增长可能慢慢见顶,地产调控的压力预计将由地产需求端逐渐向投资端传导;在房地产货币需求能力受到边际抑制的情况下,预计金融资产阶段性受益。回顾历史数据,在地产市场资金流入减少时,10年国债利率通常处于下行趋势。同时近期“股债跷跷板”效应有所减弱,预计流动性偏好金融市场利好债券。7月上半月,“股债跷跷板”效应显著,而7月下旬以来基本面因素变化不大,流动性效应使得股债大致同涨同跌,预计从实体溢出的流动性利好债券。

后市展望

目前债市面临着货币稳、信用缓、经济修复的组合,张弛快慢之间,债券市场仍然存在机会。我们梳理了2020年以来日度频率的10年期国债期货与上证综指环比增速,简单线性回归后可以看到股市债市大体呈现“股债跷跷板”效应,但实际上回归显著性很差,同时呈现“股债跷跷板”或者“同涨同跌”的日期也基本呈现均匀分布,同时二者也基本不呈现某种自相关性,预计情绪扰动是昨日“股债双杀”的主要诱因。回归债市,目前债券市场受到“两块一慢”三个变量的影响,其中货币是快变量,信用和经济基本面是慢变量,当前经济修复并未超预期,而信用增长节奏有所放缓,货币政策调节更多出于维稳资金面的目的,边际上债市利空因素有一定消弭。我们认为张弛快慢之间,债券市场仍然存在机会,维持10年国债到期收益率将在2.8%~3.0%区间震荡的判断。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。