文丨明明债券研究团队

核心观点

目前部分投资者对于债市中期的表现预期偏空,因此对当前的点位保持谨慎,担心在此处做多可能会在未来一段时间内承受不小的资本利得损失。看“长”做短的问题在于,“长”期未必看得准,利率的中期上行也并非板上钉钉。目前债市面临着货币稳、信用缓、经济修复price in的组合,料利率继续上行的空间相对有限。

国内潜在经济增速和全球利率中枢的下行是中长期趋势。受疫情影响,企业资本开支放缓,全球化遭遇冲击,当前制造业投资同比增速仍为负值,修复速度不及预期,资本投入放缓下经济内生动力不足,预计将进一步制约潜在产出水平。长期以来,全球经济的不平衡和结构性矛盾突出,加上长周期的技术进步放缓,形成了低增长、低通胀的经济局面。在量化宽松和低政策利率成为路径依赖的情况下,全球主要经济体市场利率也出现了趋势性下移,部分国家甚至已经转负。

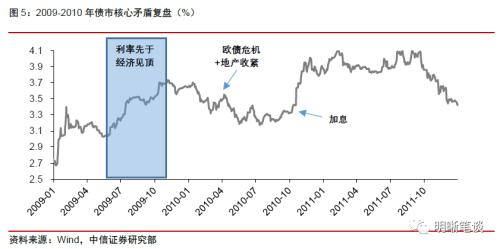

利率在经济完全回归潜在增速前就会见顶。对标09-10年经济修复时的利率表现:GDP在2010年一季度才回归潜在增速水平,而利率在2009年11月就已经见顶,而四季度GDP增速与潜在增速之间还相差接近1%。市场预期领先于经济修复。今年三季度经济修复程度大致可以对标2009年四季度。如果没有疫情爆发,2020年的潜在增速大致在5.5%-6%之间。乐观预期下,今年三季度经济将修复至潜在增速水平附近。对标2009年四季度末长端利率的表现,利率可能已经接近阶段性的平台。

后续的利率走势会在3%附近震荡还是有所上行?如果时间回到2010年,答案是利率超预期的下行,主要矛盾在于欧债危机黑天鹅的持续发酵和不断趋紧的地产调控。因此,看“长”做短的问题在于,“长”期未必看得准。在基本面修复预期已经被price in,货币政策预期很难再紧的情况下,预计利率会先于基本面见顶,继续向上的空间不大。如果看到明年,不确定因素又会增多,而且其中很多是降低风险偏好的,比如欧美国家的债务问题、国内银行的不良贷款风险、地产政策的边际收紧,等等。

中期看,利率的中枢不断下移,波动率下降。观察最近两个三年左右的利率小周期,利率运行的中枢不断下移,波动率逐渐下降,除去长期基本面因素,趋势本身也会塑造债市的心理点位。短期来看,10年期国债收益率3%是一个非常强的支撑位。在经济结构、政策环境、外贸环境不发生大的改变的情况下,2019年的利率中枢也是比较强的支撑逻辑。观察中长期利率的走势,考虑到基本面的因素,我们认为四季度和明年利率中枢可能在3%附近震荡。因此,担心中期的利率上行,看“长”做短意义不太大。

债市策略:短期偏紧的流动性和一级市场招标的不利表现对债市情绪形成一定的压制,加上部分投资者看“长”做短,近期利率小幅上行。目前债市面临着货币稳、信用缓、经济修复price in的组合,料利率继续上行的空间相对有限;10年期国债收益率在3%的点位也获得了较强的支撑,短期维持10年国债到期收益率将在2.8%~3.0%区间震荡的判断。展望四季度和明年,我们认为利率未必会走出明显的上行趋势,可能在3%的中枢附近波动。因此,担心中期的利率上行,看“长”做短的意义不太大。

正文

长期利率走势会上升吗?

潜在经济增长的趋势

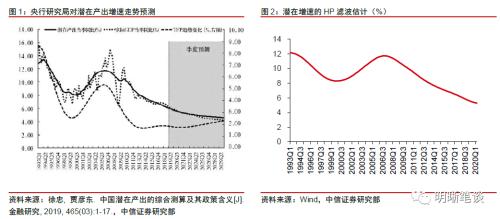

现有研究大多表明我国潜在增速存在趋势性下降。对于潜在增速的估计,由于选用的方法或模型不同,所得的测算结果也有差异。央行研究局在2019年发表的研究《中国潜在产出的综合测算及其政策含义》中分别用生产函数法、状态空间模型、宏观计量模型以及DSGE模型对我国的潜在产出进行了估计,结果显示近年来我国潜在增速呈趋势性放缓,且2020年潜在增速季度预测数据位于5.5%至6%区间。

疫情冲击逐渐消退后潜在增速或将进一步下台阶。在剔除价格因素影响后,我们对季调后的实际GDP总量取自然对数,并采用当前主流的测算方法HP滤波法对潜在增速进行了估计。数据显示,自2008年金融危机爆发以来,潜在产出增速开始下行,直至2014年后中国经济进入新常态,叠加供给侧改革推动下,潜在增速的下降趋势得以放缓。然而在疫情的负面冲击作用下,潜在增速仍将放缓。受疫情影响,企业资本开支放缓,全球化遭遇冲击,当前制造业投资同比增速仍为负值,修复速度不及预期,资本投入放缓下经济内生动力不足,将进一步制约潜在产出水平。潜在经济增速中长期的下行趋势会通过市场和央行两个方面抑制中长期利率中枢的上行。

全球利率中枢下移

08年经济危机以后,全球利率中枢已然下移。长期以来,全球经济的不平衡和结构性矛盾突出,比如贫富分化、贸易失衡、局部冲突、民粹主义等等,加上长周期的技术进步放缓,形成了低增长、低通胀的经济局面。08年以后,主要发达经济体政府频繁使用货币工具释放流动性,也人为地加剧了低利率和高资产价格的现象。在量化宽松和低政策利率成为路径依赖的情况下,全球主要经济体市场利率也出现了趋势性下移,部分国家甚至已经转负。

美联储和财政部大放水可能刺激通胀抬升,或将带来美债利率一定程度的上行,但未来一两年中美利差仍然有望保持在100bp以上。美国通胀已经有了底部反弹的趋势,在美联储和财政部配合放水的背景下通胀预期也相对较强。除了通胀之外,近期美债收益率上行还受到其他两个方面的影响,一是俄罗斯新冠疫苗的消息,二是美债供给压力偏大。对于通胀而言,疫情后美国通过的多轮救济法案大都涉及面向消费者的转移支付,比08年更加直接,可能会对通胀有更大的提振。另一方面,美联储可能会暂时容忍通胀超过2%,采取平均通胀率的目标,因此后续美国通胀存在继续上行的可能。通胀上行可能会给予美债利率向上的压力,美债利率或将回归中性。但是在美联储较为稳定的宽松预期和全球其他发达经济体的低利率环境下,美债利率明年升至1.2%-1.5%是有可能的,但难以大幅上行,中美利差大概率仍将保持在100bp以上。

看“长”做短是否可取?

债市近期表现弱势在一定程度上缘于部分投资者认为利率在中期将有所上行。目前市场对于债市中期的走势形成了相对一致的偏空预期,因此其对当前的点位保持谨慎,担心在此处做多可能会在未来一段时间内承受不小的资本利得损失。前文从一个稍长期的视角分析了利率的下行趋势,那么从中期的视角看,此时做多利率的风险有多大呢?如果对标09-10年经济复苏时的利率表现,利率的中期上行并非板上钉钉。

经济修复期,利率在何处见顶?

利率在经济完全回归潜在增速前就会见顶。

对标09-10年经济修复时的利率表现:2008年次贷危机冲击下,全球经济增长持续放缓,国内实际GDP同比增速虽自2009年后有所回暖并超过潜在增速,但由于2008年底GDP基数过低,采用当季同比增速来判断2009年经济的修复程度存在一定高估。对此,我们以2007年为基数,计算2008年至2010年各季度的复合经济增速,由此测算的产出缺口水平在一定程度上消除了2008年低基数的影响。从下面两图中我们可以发现,GDP在2010年一季度才回归潜在增速水平,而利率在2009年11月就已经见顶,四季度GDP增速与潜在增速之间还相差接近1%。市场预期领先于经济修复,是符合逻辑的。

今年三季度经济修复程度大致可以对标2009年四季度。如果没有疫情爆发,2020年的潜在增速大致在5.5%-6%之间。今年二季度实际GDP增速已由负转正至3.1%。在经济增速向潜在增速回归的过程中,乐观预期下,今年三季度经济将修复至潜在增速水平附近,差距可能也在1%左右。对标2009年四季度末长端利率的表现,经济回归潜在增速后,后续10年期国债收益率进一步上行空间不大,可能会出现一个阶段性的平台期。

那么后续的走势会在3%附近震荡还是有所上行呢?如果时间回到2010年,那么答案是利率超预期的下行,主要矛盾在于欧债危机黑天鹅的持续发酵和不断趋紧的地产调控。欧债危机从2009年底希腊的主权评级开始,于2010年年中开始发酵,债务国利率飙升,美债利率大幅下行,避险情绪高涨。而国内的地产政策全年呈现收紧的态势,进一步压制了国内的风险偏好。

看“长”做短的问题在于,“长”期未必看得准。从上面的讨论来看,在基本面修复预期已经被price in,货币政策预期很难再紧的情况下,利率会先于基本面见顶,继续向上的空间不大。如果再看到明年,那么不确定因素又会增多,而且其中很多是降低风险偏好的,比如欧美国家的债务问题、国内银行的不良贷款风险、地产政策的边际收紧等等。

中期利率怎么看?

利率的中枢不断下移,波动率下降。如果我们观察最近的两个三年左右的利率小周期就可以发现,利率运行的中枢是不断下移的,而且波动率也在下降,除去前面提到的长期基本面因素,趋势本身也会塑造债市的心理点位。就短期来看,10年期国债收益率3%就是一个非常强的支撑位。如果从基本面来分析,在经济结构、政策环境、外贸环境不发生大的改变的情况下,2019年的利率中枢可能也是比较强的支撑逻辑。观察中期利率的走势,考虑到基本面的因素,我们认为明年利率中枢可能在3%附近震荡。因此,担心中期的利率上行,看长做短意义不太大。

当然,假若国内经济增速短期突破潜在水平,导致货币政策边际收紧,也可能会使利率上行较多,但预计很难超过3.5%,这可能是中期利率通道的一个上限。

债市策略

短期偏紧的流动性和一级市场招标的不利表现对债市情绪形成一定的压制,加上部分投资者看“长”做短,近期利率小幅上行。目前债市面临着货币稳、信用缓、经济修复price in的组合,预计继续上行的空间相对有限,10年期国债收益率在3%的点位也获得了较强的支撑,短期维持10年国债到期收益率将在2.8%~3.0%区间震荡的判断。展望四季度和明年,利率未必会走出明显的上行趋势,可能在3%的中枢附近波动。因此,担心中期的利率上行,看“长”做短的意义不太大。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。