进入下半年,车市回暖的步伐在不断加快。

乘用车市场信息联席会(以下简称乘联会)最新数据显示,8月第一周,国内乘用车市场日均零售量为3万辆,同比增长3%,环比7月第一周增长8%;8月第二周,国内乘用车市场日均零售量为3.9万辆,同比增长9%,车市整体走势平稳。

乘联会方面认为,随着成都车展各品牌收获大量意向订单,在8月进行到店交付,提早推动了秋季的营销工作,同时车企对车展上所推新品所做的传播也将推动8月车市走强。此外,受8月高温假和雨季影响,私车出行的必要性更为明显,所以8月异常天气之后的部分区域市场仍会表现较强,乘联会对8月车市销量增速持乐观态度。

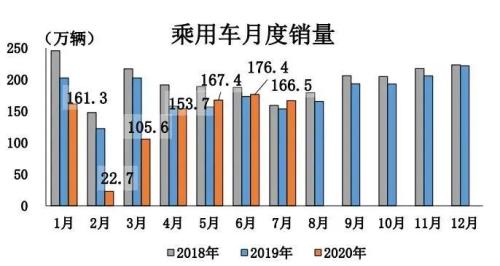

事实上,下半年伊始,车市走强趋势明显。乘联会数据显示,7月狭义乘用车市场零售达到159.7万辆,同比去年7月增长7.7%,实现了自2018年5月以来的最强正增长。“7月国内汽车销量保持快速增长,主要得益于线下营销活动的逐步恢复。”乘联会秘书长崔东树表示。

汽车行业分析师认为,目前汽车市场正处在向上改善的过程当中,乘用车属于典型的可选消费品,在经济复苏过程中,可选消费品向上弹性较大,乘用车产业链的估值和盈利将继续改善。

在天风证券(行情601162,诊股)研究所汽车行业研究员娄周鑫看来,基于对未来复苏的预期,汽车板块业绩肯定会有快速增长,汽车行业的复苏带动整个行业业绩。汽车板块估值处于历史低位,未来修复的弹性巨大。

7月车市回暖势头延续

下半年将实现3%~5%的正增长

7月,国内汽车产销量同比继续保持两位数正增长。

中国汽车工业协会(以下简称中汽协)发布的数据显示,7月我国汽车产销分别完成220.1万辆和211.2万辆,环比分别下降5.3%和8.2%,同比分别增长21.9%和16.4%。

图片来源:中汽协

中汽协方面认为,随着统筹推进疫情防控和经济社会发展工作取得积极成效,经济运行总体复苏态势继续向好,特别是在各项促消费政策的带动下,市场主体加快复商复市步伐,居民外出消费有序增加,市场活力逐步提升,市场销售持续改善。

图片来源:乘联会

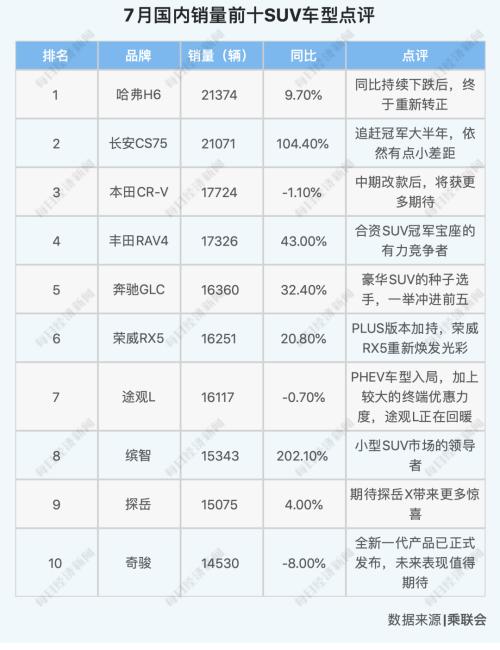

“7月环比6月的零售下降3.7%,较2011-2019年的历年平均7月环比增速下降7%的正常水平高出4个百分点,呈现淡季不淡的消费走强态势。今年全国乘用车市场销量同比增速的‘V型’反转走势日益清晰。”崔东树表示。

分车型来看,SUV依旧强势,保持了同比两位数的增长;轿车和MPV车型销量同比也由负转正。值得注意的是,MPV车型出现反弹,销量较上月增长8.3%。

新能源汽车在7月迎来年内首次正增长。中汽协数据显示,7月新能源汽车产销分别完成10万辆和9.8万辆,同比分别增长15.6%和19.3%。“新能源汽车从去年补贴政策调整后就开始下滑,今年7月份首次出现正增长。这说明一方面企业通过战略调整逐渐找到了自己的路子,另一方面消费者也在逐渐适应低补贴下的新能源车市状态。”中汽协副总工程师许海东认为。

综合1~7月数据来看,全国乘用车市场累计零售930.9万辆,同比下降18.5%,较1~6月累计增速提升4个百分点。“今年累计销量同比减少212万辆,约占去年全年零售总量的10%,主要是受到春节偏早和疫情因素影响,一季度零售同比损失208万辆,二季度损失17万辆,三季度开局出现12万辆的增量,体现出行业快速回暖的态势。”崔东树表示。

图片来源:中汽协

对于车市的全年预判,中汽协仍保持较去年同期下滑10%~20%的预期。“国内和海外疫情下半年是否会再次爆发还不能确定。疫情的不确定性,将直接影响今年下半年车市的整体走势。”许海东说。

不过,乘联会对车市全年的销量预测在同比下滑8%~11%之间。在崔东树看来,就当前乘用车市场发展现状来看,下半年我国车市将实现3%~5%的正增长。

豪华车市场持续走强

市场份额再创新高

豪华车市场已经成为推动车市整体销量回暖的主要动能。

乘联会数据显示,7月,国内豪华车市场销量约为23.58万辆,同比增长28.2%,在三大细分市场中增速最高;1~7月,国内豪华车市场累计销量约为128.93万辆,同比增长4.8%,是三大细分市场中唯一保持正增长的市场。

图片来源:乘联会

从市场份额来看,7月豪华车市场份额保持15%的历史高位。乘联会方面认为,消费升级的高端换购需求和豪华车型促销折扣价格下探,带来的价格优势迅速引领细分市场回暖。

图片来源:乘联会

业内分析认为,在我国汽车保有量超过2.7亿辆以后,乘用车消费需求逐渐从首次购车为主,向换购、增购需求转变,置换型购车需求逐渐成为拉动汽车销量的重要因素,消费者在换购、增购的时候,会更倾向于购买价位更高的车型。

汽车市场进入存量竞争之后,新车消费中很大一部分来自老车主的升级替换,很多豪华品牌也在进行产品线延伸。据央视财经报道,以宝马汽车为例,目前有超过41个车系的200多种配置在中国销售;奔驰汽车今年也有18款新车型进入中国市场,超过20款车型配置售价低于30万元,加之汽车金融贷款的渗透率也越来越高,购买豪华车的门槛明显降低。

豪华车持续走强之下,BBA(奔驰、宝马和奥迪)成为细分市场中的“大赢家”。7月,国内豪车销量前十名全部由BBA旗下产品包揽。其中,宝马车型占据4席,奔驰和奥迪产品分别获得3席,奥迪A6L以约1.72万辆的成绩再度蝉联月度销冠。

值得一提的是,在今年的成都车展中,BBA导入了宝马全新4系、奔驰GLA SUV等一系列新品,随着新车动能释放,BBA的年度销冠之争或有新看点。

国内豪车第二阵营中,雷克萨斯7月的销量超越凯迪拉克,销售新车约2.23万辆,同比增长38.6%;其中,电气化车型销量为8804辆,占当月销量的39.4%。

凯迪拉克7月销量同样实现了正向增长,约为2万辆,同比增长36%;1~7月,凯迪拉克累计销量突破10万辆关口,约为10.44万辆。根据此前公布的数据推算,1~7月,雷克萨斯在华累计销量约为11.91万辆。这意味着,在前7个月的赛程中,雷克萨斯已经实现了领先。今年,凯迪拉克能否守住国内豪车第二阵营首位的位置,有了更多的不确定性。

沃尔沃在7月也获得丰收,在华销量约为1.26万辆,同比增长24.9%;1~7月,沃尔沃在华累计销量约为8.04万辆,同比增长12.3%。

崔东树预计,随着车市总体逐步回暖,豪车市场产品下探趋势加速,加之新能源增量逐步加大,国内豪车增速仍将快于车市总体增速。与此同时,豪华车在SUV市场的渗透力仍有巨大潜力,将挤压合资品牌与自主品牌空间,市场竞争进一步激化。

紧追德系 日系车市占率再扩大

合资阵营两极分化凸显

进入下半年,合资品牌中,日系车企加快了追赶德系车企的脚步。

乘联会数据显示,德系品牌7月销量同比增长12.1%,1~7月市占率为26.9%,较1~6月增长0.1%,而日系品牌7月销量同比增长13.8%,1~7月的市占率为24.3%,较1~6月增长0.2%。有观点认为,日系车企稳定的市场表现,与其品牌营销、技术投入和产品战略密切相关。

图片来源:乘联会

从7月销量来看,多家日系车企实现了正增长。其中,东风日产凭借着轩逸、天籁、奇骏、逍客等车型的较好表现,实现了月销量近10万辆。

紧随东风日产的一汽丰田、广汽本田、广汽丰田和东风本田,分列7月乘用车企销量排行榜的7至10位。值得一提的是,上述4家车企7月均有3款车型月销过万。此外,马自达7月也迎来一轮涨幅,在华销量约为1.77万辆,同比增长4.1%。

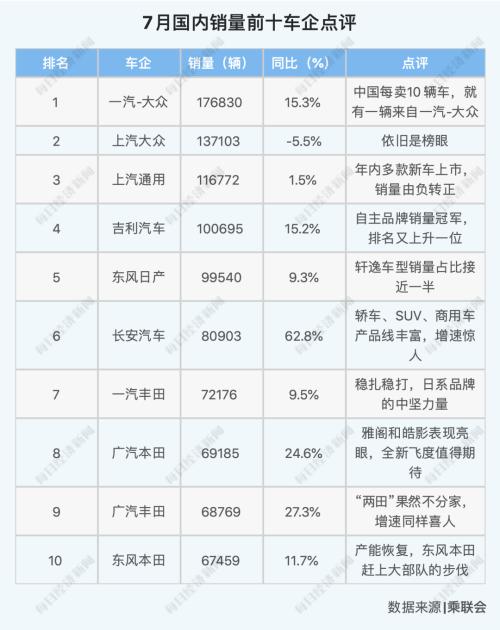

德系品牌中,一汽-大众和上汽大众依旧分列7月乘用车企销量榜的前两位,其中一汽-大众依靠大众、奥迪、捷达品牌的强势表现,7月销量同比增长15.3%,成为唯一一家市占率超过10%的车企。

上汽大众方面,7月销量约为13.71万辆,市占率达8.6%。其中,大众品牌凭借12.2万辆的销售成绩,继续蝉联7月单一汽车品牌销量冠军。据了解,大众品牌下半年将通过投放改款途观L、途观X以及改款辉昂来实现销量方面的提升。

图片来源:乘联会

7月,美系车销量也实现增长。数据显示,美系车7月销量同比增长13.5%,在合资车系中增速最快。其中,上汽通用实现今年以来的首次同比正增长,别克和凯迪拉克品牌功不可没。别克7月销量约7.69万辆,同比增长36.6%;凯迪拉克7月销量超2万辆,同比增长36%。

此外,福特汽车方面也迎来爆发。长安福特在7月销售约2.17万辆,同比增长20.2%。有分析认为,福特和林肯两大品牌加快产品更新换代和车型导入,以及在定位上的细微调整是长安福特销量恢复的重要原因。

相比之下,韩系和法系车7月销量则出现下滑,同比降幅分别为19.9%和52.9%,1~7月累计销量分别同比下滑33.9%和71.6%。

作为韩系车的代表之一,东风悦达起亚7月销量为2万辆,同比增长7.5%,1~7月累计销量为13.3万辆;北京现代7月销量约为3.61万辆,未能进入7月乘用车企销量榜前15位,1~7月累计销量约27.23万辆,同比下滑32.2%。在此背景下,1~7月,韩系车整体市占率为4.1%。

法系车的表现进一步跌入谷底,1~7月的市占率仅为0.3%。有观点认为,东风雷诺退市对法系车影响较大,同时东风标致与东风雪铁龙销量持续低迷,进一步凸显出法系车在中国市场的生存问题。

对于合资品牌的整体表现,业内分析认为,存量竞争的市场环境下,品牌分化更为明显,同时,市场的集中度在不断提高,弱势品牌面临被淘汰出局的风险。

自主品牌销量触底回弹

新能源成为品牌向上重要切口

进入2020年下半场,自主品牌迎来拐点。

乘联会数据显示,今年7月,自主品牌累计销量约为53.2万辆,同比增长4.3%,占乘用车销售总量的33.8%。与6月同比17.3%的降幅相比,下滑幅度收窄。1~7月,自主品牌累计销量约为316万辆,同比下滑27%,占乘用车销售总量的33.9%。

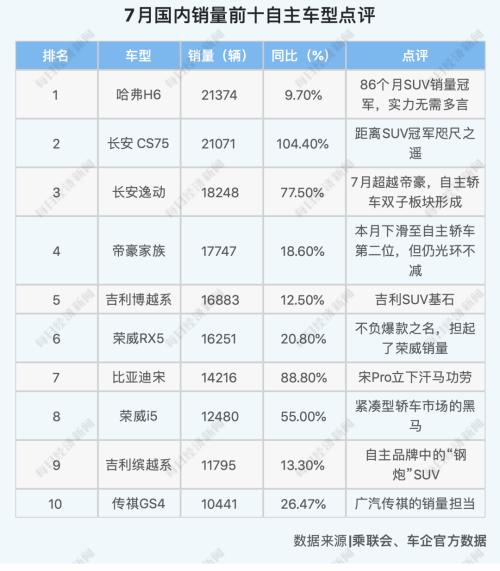

7月狭义乘用车综合销量TOP15排行榜显示,自主品牌占据4个席位,较6月增加1位。其中,吉利汽车从第5位上升为第4位;长安汽车(行情000625,诊股)和长城汽车(行情601633,诊股)排名不变,分别为第6位和第14位;上汽乘用车则在7月挤入榜单之中,位居第15名。

图片来源:乘联会

具体来看,自主品牌的冠军仍是吉利汽车,其在7月实现了连续4个月销量突破10万辆,约为10.5万辆,同比增长15.1%;1~7月,吉利汽车累计销量约为63.6万辆,同比下降14.5%,完成全年141万辆目标的45%。

就具体车型而言,7月,吉利汽车旗下轿车销量约为3.6万辆,SUV销量约为6.6万辆。其中,帝豪仍是吉利汽车销量的主力军,7月销量约为1.7万辆;1~7月,帝豪家族累计销量约为17.5万辆,占吉利汽车整体销量的27.5%。

此前,吉利汽车发布了模块化架构“CMA超级母体”,这意味着吉利汽车将进入“4.0全面架构体系造车时代”。据了解,吉利CMA全新宽体中高级轿车PREFACE将于年内上市。

7月,长安汽车延续了上半年的增长势头,销量约为8万辆,同比增长62.8%,拿下自主品牌亚军之位。其中,自主板块7月销量约为12.4万辆,同比增长49.9%。总体来看,长安汽车出现了“多点开花”的局面,其6月底上市的新车型UNI-T销量突破万辆,主力车型CS75、逸动、CS55等销量维持高位。

上海证券分析研报认为,预计长安汽车自主品牌新品周期仍将延续,蓝鲸家族车型的不断扩充以及全新高端产品序列UNI产品谱系的完善将进一步打开公司自主品牌的发展空间,高增长态势有望延续。

乘联会数据显示,长城汽车7月销量约为5.3万辆,同比增长5.3%。其中,哈弗品牌是其销量的主要贡献者,7月售出新车约4.8万辆,同比增长11%。

自主品牌二线阵营中,上汽乘用车和比亚迪(行情002594,诊股)保持稳定态势,7月销量分别为4.3万辆和3.1万辆。

值得注意的是,不少尾部自主车企正在生死边缘挣扎。如,海马汽车7月销量仅为875辆,同比下滑68.41%。

在市场竞争压力之下,如何实现品牌向上成为近年来自主车企的主要课题。“目前来看,自主品牌的高端发展主要还是寻找市场机会,在传统燃油车领域,大部分自主品牌高端化都尚未取得太大的突破。”乘联会方面认为,新能源汽车将是自主品牌向上的重要切口。

正是基于此,瞄准新能源发力成为自主品牌的重点工作。如,上汽乘用车荣威品牌“R”标车型荣威R ER6正式上市;比亚迪推出了搭载刀片电池的比亚迪唐等。

但从新能源汽车的终端销量来看,特斯拉的“碾压”态势明显,自主品牌的新能源高端化之路仍面临不小挑战。

SUV跑赢大盘

前十“玩家”大洗牌

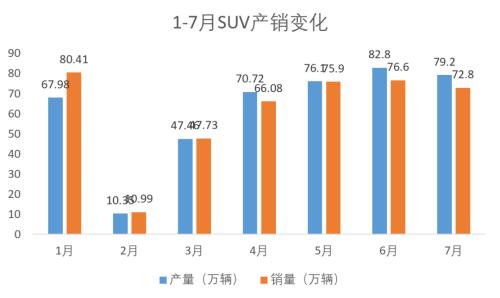

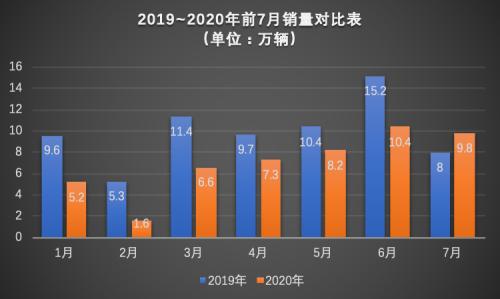

7月,SUV细分市场继续跑赢大盘。乘联会数据显示,7月,国内SUV产量为79.2万辆,同比增长19.1%;综合销量为72.8万辆,同比增长13.1%。与轿车、MPV相比,SUV市场增速仍然领先。

1~7月,SUV累计产量为434.1万辆,同比下滑11.3%;累计综合销量为430.1万辆,同比下滑12.6%。尽管与去年同期相比出现下滑,但SUV细分市场依然跑赢车市大盘,产销表现均优于轿车和MPV市场。

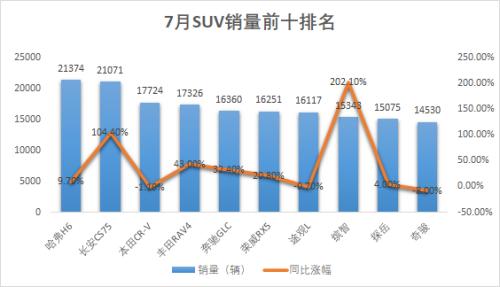

制图:每经记者 孙桐桐

在7月SUV销量前十榜单中,有7款产品呈现出增长趋势,其中,长安CS75和本田缤智同比涨幅最大,分别为104.4%和202.1%。在市场表现亮眼的同时,SUV市场竞争格局也在发生变化,7月销量前十榜单更是迎来了一次“大洗牌”。

具体来看,自主品牌SUV哈弗H6和长安CS75继续包揽销量冠亚军。其中,哈弗H6在连续下跌数月之后重新恢复了正增长。目前,第三代哈弗H6已开启预售,第二代哈弗H6新款也已上市,新老车型同堂销售或将为其销量提升持续注入活力;一路追赶哈弗H6的长安CS75,7月销量同比增长104.4%,进一步将两者差距缩小至303辆。

此前稳居前三的吉利博越,则以1.44万辆的月销量跌出前十榜单,位列第11名。同时,涨势迅猛的比亚迪宋也意外跌出前十榜单。

7月,自主品牌SUV亟待突破困局。在销量前十榜单中,只剩下了三款自主产品,除了冠亚军外,入榜的还有许久未见的荣威RX5。值得一提的是,荣威RX5最初上市时就率先喊出了“互联网汽车”的口号,上市初期,连续收获月销2万的市场表现。但随着竞争对手加速推出互联网车型以及升级智能网联功能,荣威RX5的差异化竞争优势逐渐被淡化,销量开始不及预期。直到PLUS版本的推出,荣威RX5被注入新的动能,在PLUS版本的加持下,自6月起荣威RX5逐步回暖,7月以1.63万辆的成绩再次“杀回”前十榜单。

制图:每经记者 孙桐桐

相比自主品牌,合资品牌SUV表现较为强劲,在前十榜单中占据7席。其中,本田CR-V夺得合资品牌销冠,位居总榜单第三位。紧随其后的是丰田RAV4,与本田CR-V只有不到400辆的差距,刚换代不久的丰田RAV4成为合资SUV冠军的有力竞争者。此外,奔驰GLC凭借1.64万辆的成绩冲进榜单前五,同比增长32.4%,依然是榜单中唯一一款豪华车型。

在合资品牌SUV中,日系产品更具竞争力,本田CR-V、丰田RAV4、本田缤智和日产奇骏四款产品均进入前十榜单。其中,本田缤智表现最突出,7月销量1.53万辆,同比增幅202.1%。

值得一提的是,在插电混动版本车型以及终端大力度优惠的加持下,途观L 7月销量约为1.61万辆,同比下滑0.7%,与6月同比下滑43%相比,有扭转颓势的迹象。

从7月SUV市场热销车型的变化来看,这一细分市场竞争越来越激烈,合资品牌不断加码,推出或升级换代新产品,辅以终端优惠力度,对SUV市场发起猛攻,而自主品牌虽遇困境,也在奋力抗争,试图保持在SUV市场的先发优势。

MPV迈入“精品化竞争”阶段

下半年市场格局或生变

乘联会数据显示,7月国内MPV销量约为9.5万辆,同比增长3.2%,环比增长7.5%,已基本恢复至以往同期水平,但增幅仍低于市场大盘;1~7月,国内MPV累计销量52.9万辆,同比下降33.7%,降幅持续收窄。

销量的回暖也带动了MPV市场份额的增加。数据显示,7月MPV占整体狭义乘用车的市场份额为6.0%,环比增长0.6%;1~7月,MPV占整体狭义乘用车的市场份额为5.7%,虽较二季度5.3%的市场份额略有提升,但整体仍呈现逐年萎缩趋势。

图片来源:乘联会

从各级别车型来看,A0级MPV 7月零售量为3万辆,同比增长10%;B级MPV 7月零售量为3万辆,同比增长34%;C级MPV 7月零售量为2万辆,同比增长11%。以上三个级别车型构成国内MPV市场主销阵营。

与之相反,A级MPV市场持续承压,7月零售量为2万辆,同比下滑30%。有分析认为,在使用场景与实用性方面,A级MPV与SUV车型高度重叠,成为其销量持续下滑的主要原因。

在7月MPV销量前十榜单中,大部分车型都实现了正向增长。其中,五菱宏光7月销量为2.6万辆,同比增长17.3%,位居销量榜首;广汽传祺GM8同比涨幅为400.6%,领跑自主品牌阵营。此外,广汽传祺GM6、东风风行等车型同比增幅均达到两位数。

值得一提的是,7月,自主品牌MPV车型销量为6.5万辆,同比增长3.2%,约占MPV车型整体销量的68%,凭借其高性价比优势在“后疫情时代”释放出较强的回弹势能。

而在合资品牌阵营中,7月,别克GL8销量为1.5万辆,基本恢复至去年同期水平。日系品牌代表奥德赛与艾力绅销量依旧稳定,其中艾力绅销量表现较为出色,同比增幅为168.2%,对“同门”奥德赛实现超越。

值得关注的是,7月,上汽大众威然以2135辆的成绩首次登榜。作为最有可能撼动GL8的“种子选手”,刚上市不久的威然仍处于销量爬坡阶段。就整体趋势来看,威然大概率将在国内MPV市场占有一席之地,而其站稳脚跟的过程,或对即将上市的丰田塞纳、荣威iMAX8等车型具有一定参考价值。

有分析认为,在整体更追求“务实”的MPV市场中,口碑上的积累沉淀较“爆款”思维下的营销传播更为受用。正是基于此,拥有较高市场口碑基础的五菱宏光与别克GL8等车型,在同级市场竞争中有较为明显的优势。而艾力绅、奥德赛以及传祺GM6、GM8等处于“中间段”的车型或将直面新产品上市带来的冲击。

综合来看,7月,国内MPV市场整体向好,各厂商压力暂时得以缓解。随着下半年新车型的持续注入,国内MPV市场或将呈现新格局。有观点认为,面对车市下行,空间被不断挤压的国内MPV市场正迈入“精品化竞争”阶段,产品综合实力将直接决定生存环境,国内MPV市场或将加速洗牌。

新能源车市实现年内首次正增长

全年销量或超110万辆

7月,新能源汽车打破了连续12个月的单月负增长态势,回归正向增长轨道。

中汽协数据显示,7月,我国新能源(行情600617,诊股)汽车产销分别完成10万辆和9.8万辆,同比分别增长15.6%和19.3%,实现了2020年来首次同比正增长。

制图:每经记者 李星

从2019年7月开始,国内新能源汽车销量开始出现下滑。进入2020年后,叠加新冠肺炎疫情的影响,新能源车市表现持续低迷。但自今年3月以来,新能源汽车市场开始呈现恢复性增长趋势,直至7月实现增速由负转正。其中,新能源乘用车市场表现尤为突出,7月综合销量约为8.26万辆,同比增长30.4%。

制图:每经记者 李星

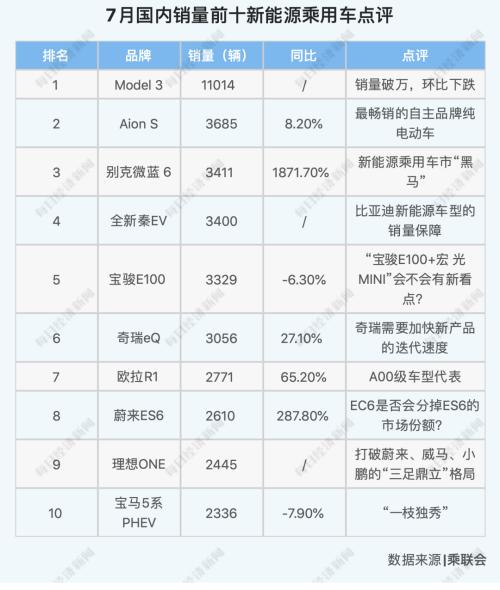

具体来看,7月,特斯拉Model 3以超1.1万辆的销售成绩位居新能源乘用车销量排行榜首位,但相较6月,Model 3销量下滑了24%。不过,其销量仍比“亚军”广汽新能源Aion S领先7329辆。

值得注意的是,比亚迪在7月重回新能源乘用车单月销量榜首,以超1.38万辆的总体销量从特斯拉手中夺回了冠军之位。

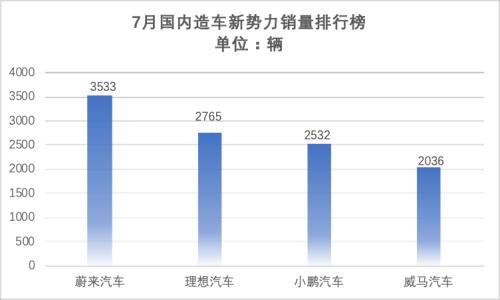

以蔚来、理想等为代表的新势力造车企业7月份的表现也相当亮眼,成为国内新能源车市的中坚力量。数据显示,蔚来、理想、小鹏、威马汽车四家造车新势力的销量占据7月国内新能源乘用车整体销量的13.16%。

制图:每经记者 李星

其中,理想更是凭借一款理想ONE迅速超越小鹏和威马,打破了蔚来、威马、小鹏“三足鼎立”的格局,成为仅次于蔚来的造车新势力企业,迅速跻身造车新势力第一阵营。中汽数据终端零售数据显示,1~7月,理想ONE累计销量约1.22万辆,拿下国内新能源中大型SUV销量第一名。

此外,以宝骏E100、奇瑞eQ、欧拉R1、宏光MINI EV为代表的A00级车型逐渐成为新能源车市的主力军。数据显示,7月,A00级车型销量占比约为新能源乘用车整体的20%。

上汽通用五菱官方数据显示,自今年在成都车展上市以来,宏光MINI EV收获的订单已超过5万辆。“近期上市车型中,宏光MINI EV或将探索低速电动车未来的升级方向,为A00级市场注入新的活力。”崔东树认为。

随着经济的逐步复苏以及车企为适应市场进行战略调整,再加上一系列刺激新能源汽车消费等政策的推动,今年下半年的新能源汽车销量将保持相对平稳的正增长态势。中汽协方面预测,今年我国新能源汽车全年销量预期将在100万辆左右(不含特斯拉)。如果将特斯拉计算在内,新能源汽车全年销量或将超过110万辆。

记者手记丨车市延续“V型”走势

7月的车市“火热”依旧。

数据显示,7月乘用车市场零售达159.7万辆,同比增长7.7%,这是自2018年5月以来的最强正增长,乘用车市场销量同比增速的“V型”反转走势日益清晰。

车市持续回暖,是政策与市场多重因素推动的结果。我国经济景气持续恢复,各行业运营状况不断改善,促进购车需求释放。国内新冠疫情被控制良好,生产生活秩序稳步恢复,进一步强化购车消费的全面回暖。此外,重庆车展、长春车展和成都车展等线下营销活动的逐步恢复对车市消费促进明显。

利好消息还在不断传来。随着北京疫情的全面受控和响应级别逐步下调,东部、中部、南部等汽车大市场疫情进入常态化管控阶段,各地营销活动遍地开花,终端车展人气较旺。二季度汽车行业销售收入提升14%,盈利同比回升26%,随着企业经营改善,全年目标的下调力度不大,使下半年车企有更多的资源推动市场走强。此外,目前欧洲汽车零部件的供应链逐步复产,供应链断链风险基本消除。

我们很惊喜地看到,世界疫情冲击下的中国供应链稳定,而中国市场也正在成为国际车企的避风港。汽车销售的传统淡季即将过去,后续市场能否延续强势表现?期待市场给我们的答卷。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。