文丨明明债券研究团队

核心观点

8月份以来,美元指数逐渐终结了接近两个月的下跌势头,短期内由货币宽松带来的美元下行或已阶段性调整到位,美元走势也有所企稳。对于后续美元走势可能带来的风险,我们认为当前需要防范的风险还有美元反弹的风险。防范美元反弹风险的理由是什么?美元反弹的风险又将如何影响大类资产走势?本文将给出我们的分析与看法。

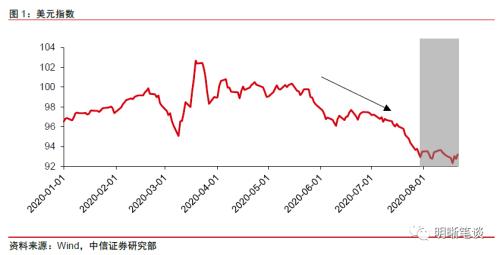

近期美元走势有所企稳:5月底以来美元指数强势势头不再,经过了连续两个月的大幅下跌,8月份开始美元指数走势有所企稳。从当前美元指数的影响因素来看,我们认为随着美国经济的缓慢恢复和下半年风险事件带来的避险情绪,由货币宽松带来的美元下行或已阶段性调整到位,美元仍有一定的支撑。同时在当前美元指数边际企稳的背景下,近期美国通胀水平有所上升,欧元区疫情有所加剧,在这两项因素的影响下,我们认为当前需要防范的风险还有美元反弹的风险。

防范美元反弹风险的两点理由:首先,对于美国通胀情况而言,7月美国通胀数据超出市场预期,核心CPI加速回升,通胀预期也处在持续恢复当中。对于近期美国通胀好转的原因,我们认为主要源于美联储大规模宽松政策造成的货币供给增多和市场对美国经济复苏的预期有所提高。对于美国通胀走高带来的影响,我们认为虽然鲍威尔在7月议息会议上提到疫情本质上是反通胀的冲击,美联储暂无通胀方面的担忧,但走高的通胀水平仍有可能在一定程度上使得美联储变得更加谨慎,导致美联储在当前货币政策的鸽派程度上有所下降,从而带来美元反弹的风险。而防范美元反弹风险的第二个理由在于近期欧元区疫情再度恶化,7月欧元区如西班牙、法国以及德国等国疫情又见抬头,欧元区经济不确定性有所提升,避险情绪或再度支撑美元反弹。从谷歌公司给出的人员流动性观测数值来看,近期西班牙、德国、法国以及意大利等国工作场所人员流动性均有所下降,反映出疫情反弹对欧元区经济重启工作的影响。

美元反弹风险如何影响大类资产走势:对于大类资产走势而言,前期随着美元指数的回落和人民币汇率的走强,人民币资产的吸引力有所上升。而从跨境资本流动和市场情绪两个角度来说,如果美元出现反弹的风险或将导致人民币汇率承压,并对大类资产形成压制,容易形成股债同时下跌的情况。但对于国内债市而言,考虑到当前债券累计调整幅度已经较大,同时债券资产有票息的保护,所以调整的过程中往往伴随着机会的出现。

债市策略:近期美元走势有所企稳,短期由货币宽松带来的美元下行或已阶段性调整到位。随着近期美国通胀水平的走高和欧元区疫情的反复,我们认为当前需要防范的风险还有美元反弹的风险。一方面,通胀水平的走高可能导致美联储在当前货币政策的鸽派水平上有所下降,另一方面,欧元区疫情的反复可能导致避险情绪的再度升温。对于大类资产而言,美元指数反弹的风险或对大类资产形成压制,但对于国内债市而言,考虑到当前债券累计调整幅度已经较大,调整的过程中往往伴随着机会的出现,我们仍旧维持10年国债到期收益率将在2.8%~3.0%区间震荡的判断。

正文

近期美元走势有所企稳

5月底以来美元指数强势势头不再,经过了连续两个月的大幅下跌,8月份开始美元指数走势有所企稳。从5月份以来的美元走势来看,美元在经历了疫情期间的恐慌情绪、流动性危机以及疫情对于经济基本面冲击带来的大规模需求以后,随着全球疫情逐渐得到控制,主要经济体转向推动经济重启,美元指数年初以来的强势势头明显衰减,5月底开始美元指数经历了连续两个月的大幅下跌。5月25日美元指数报99.79,7月30日美元指数报92.94,两个月时间美元指数下跌6.9%。进入8月份以后,美元指数走势有所企稳,当前美元指数维持在93左右。

从当前美元指数的影响因素来看,我们认为随着美国经济的缓慢恢复和下半年风险事件带来的避险情绪,由货币宽松带来的美元下行或已阶段性调整到位,美元仍有一定的支撑。我们在上周的报告《债市启明系列20200818—影响美元走势的三大因素》当中对于当前美元指数的主要影响因素做出了分析并给出了我们的观点,对于年初以来美元指数的走势,我们认为当前影响美元指数的因素主要有三个方面,分别是货币政策、经济基本面和避险情绪,而美元的走势也是由三种因素共同作用的结果。对于美元走势而言,短期来看,我们认为由货币宽松带来的美元下行或已阶段性调整到位,年内在避险情绪逐渐加重和美国基本面缓慢恢复的背景下,美元仍有一定的支撑,短期对于美元不应过度看空。

同时在当前美元指数边际企稳的背景下,近期美国通胀水平有所上升,欧元区疫情有所加剧,在这两项因素的影响下,我们认为当前需要防范的风险还有美元反弹的风险。在当前美元边际企稳的背景下,近期出现了一些对于美元指数走势产生扰动的因素。一方面是近期美国通胀水平有所上升或导致美联储在当前货币政策的鸽派程度上有所下降,另一方面欧元区疫情又出现了一定的反复,可能再次推升疫情带来的避险情绪。从这两项扰动因素对于美元指数走势的影响来看,我们认为当前需要防范的风险还有美元反弹带来的风险。

防范美元反弹风险的两点理由

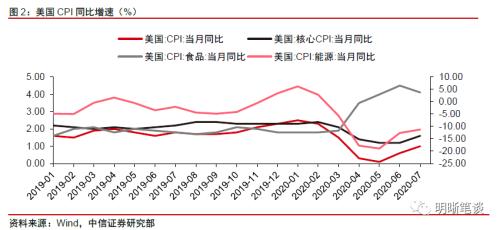

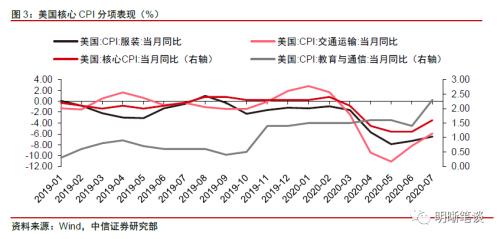

首先,对于美国通胀情况而言,7月美国通胀数据超出市场预期,核心CPI加速回升,通胀预期也处在持续恢复当中。7月美国CPI环比增速为0.6%,同比增速1%,核心CPI环比增速0.6%,同比增速1.6%,7月美国通胀数据超出市场预期。具体来看,7月美国CPI的同比上升,一方面源于核心CPI的上行支撑,另一方面6月份开始能源分项的同比增速回升也是支持美国CPI上行的因素。从核心CPI的分项表现情况来看,6月份开始服装和交通运输分项同比增速均有所抬升,这反映出了5月底美国将工作重心从防控疫情向经济重启转移的成果。另外教育与通信分项在7月份同比增速也出现了大幅回升,对核心CPI增速提供了有力支撑。根据美国10年期通胀指数国债(TIPS)反映出的美国通胀预期来看,在财政政策及货币政策的持续刺激下,当前美国通胀预期正在持续抬升,较3月的低位增加逾1%。

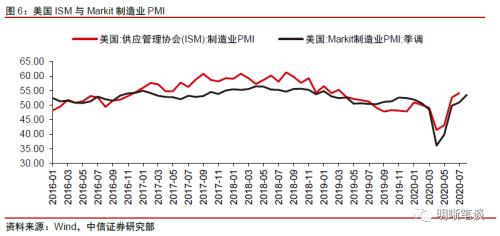

对于近期美国通胀好转的原因,我们认为主要源于美联储大规模宽松政策造成的货币供给增多和市场对美国经济复苏的预期有所提高。对于近期美国通胀出现好转,我们认为从原因上来看主要存在于以下两个方面。一方面,3月份以来美联储的大规模宽松政策使得美国货币供给大幅增加,而高增的货币供应量推动通胀上行。从美国M2存量的环比变化与美国CPI同比增速之间的关系来看,3月份开始随着美联储的大规模扩表和货币投放,美国M2存量快速增长,4月份单月美国M2增加约1.05万亿美元,货币供给的激增带动通胀水平的上涨。另一方面,市场对于美国经济复苏的预期有所提高。8月美国Markit制造业PMI初值为53.6,创下了2019年2月份以来的最高水平,从近几月美国官方和Markit制造业PMI数据的表现来看,当前美国经济景气程度正在疫情带来的剧烈冲击后逐渐恢复当中,市场对于美国经济复苏的预期也有所提高,这也在一定程度上推涨了美国的通胀水平。

对于美国通胀走高带来的影响,我们认为虽然鲍威尔在7月议息会议上提到疫情本质上是反通胀的冲击,美联储暂无通胀方面的担忧,但走高的通胀水平仍有可能在一定程度上使得美联储变得更加谨慎,导致美联储在当前货币政策的鸽派程度上有所下降,从而带来美元反弹的风险。对于美国通胀走高的带来的影响,7月底美联储召开议息会议时,美联储主席鲍威尔在讲话当中针对通胀问题发表了看法,他认为疫情对于经济的影响本质上是反通胀的,因此美联储暂时没有通胀方面的担忧,这也意味着美联储仍旧可以放心保持或加码货币政策宽松。但走高的通胀水平仍有可能在一定程度上使得美联储变得更加谨慎,从前一段时间放出的美联储7月份会议纪要来看,美联储关于前瞻指引的措辞发生了微妙的变化,7月份会议纪要显示,“关于本次会议之后的货币政策前景,多名与会者认为,提供更清晰的联邦基金利率目标区间指引在未来某个时候是恰当的”。而在此之前,美联储的决策者表现出渴望在“之后举行的会议上”强化所谓的前瞻性指引,因此通胀的走高或导致美联储在当前货币政策的鸽派程度上有所下降,从而带来美元反弹的风险。

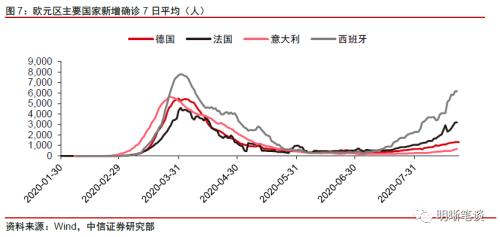

防范美元反弹风险的第二个理由在于近期欧元区疫情再度恶化,7月欧元区如西班牙、法国以及德国等国疫情又见抬头,欧元区经济不确定性有所提升,避险情绪或再度支撑美元反弹。对于防范美元反弹风险的第二个理由,我们认为近期欧元区疫情的恶化或导致避险情绪再度支撑美元反弹。7月份以来欧元区主要国家如西班牙、法国以及德国等国家近期疫情又见抬头,其中西班牙疫情反弹较为明显,8月17日西班牙单日新增确诊病例人数为16269人,7日移动平均确诊人数已接近疫情高峰期数值。在欧元区疫情反弹的影响下,欧元区经济不确定性又有所提升。

从谷歌公司给出的人员流动性观测数值来看,近期西班牙、德国、法国以及意大利等国工作场所人员流动性均有所下降,反映出疫情反弹对欧元区经济重启工作的影响。从谷歌公司提供的人员流动性观测数据来看,对于工作场所人员流动而言,近期欧元区国家如西班牙、德国、法国以及意大利等国,我们均能够从曲线当中看出工作场所人员流动在经历了一段时间的好转以后,近期又出现了明显的下滑,这也反映出当前在欧元区疫情反弹的背景下,欧元区复工复产工作受到了一定的影响。

美元反弹风险如何影响大类资产走势

对于大类资产走势而言,前期随着美元指数的回落和人民币汇率的走强,人民币资产的吸引力有所上升。而从跨境资本流动和市场情绪两个角度来说,如果美元出现反弹的风险或将导致人民币汇率承压,并对大类资产形成压制,容易形成股债同时下跌的情况。对于大类资产走势而言,前期随着美元指数的回落和人民币汇率的走强,人民币资产的吸引力有所上升。7月境外机构大规模增持我国国债和政金债,记账式国债和政金债中债托管量出现了有记录以来的最大幅度增长。从跨境资本流动和市场情绪两个角度来说,如果后续美元在两个因素的影响下出现反弹的风险,人民币汇率或将承压,而这或也对大类资产形成压制,从而容易带来股债同时下跌的情况。而对于人民币汇率而言,再结合年内大选前中美关系的不确定性,年内人民币汇率仍有一定的压力,可能在6.95附近区间波动。

但对于国内债市而言,考虑到当前债券累计调整幅度已经较大,同时债券资产有票息的保护,所以调整的过程中往往伴随着机会的出现。对于国内债市而言,虽然美元反弹的风险或对大类资产形成压制,容易造成股债同时下跌的情况,但对于国内债市而言,当前债券累计调整幅度已经较大,十年期国债收益率相较4月份低点已上行约50bp,同时债券资产有票息的保护,因此我们认为调整过程中往往也会伴随着机会的出现,我们仍旧维持10年国债到期收益率将在2.8%~3.0%区间震荡的判断。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。