“近期,房地产企业融资收紧的新规引起市场关注。上周日(8月20日),人民银行和住建部在北京召开重点房地产企业座谈会。此次会议提出“实施好房地产金融审慎管理制度”,并形成了重点房地产企业资金监测和融资管理规则。但会议没有披露规则的具体内容。

今年上半年,土地市场热度持续,部分城市楼市火爆,房价也面临上涨压力。从7月24日国务院副总理韩正召开房地产座谈会到此次座谈会收紧房企融资,中央对房地产市场的态度不言自明。“房住不炒”的总基调下,再度勒紧房企融资,会带来怎样的影响?

中国金融四十人论坛(CF40)青年研究员朱鹤在最新文章中分析指出,单纯收紧对房企的融资政策,未必会给房地产企业带来实质性压力。真正起决定性作用的依然是终端需求能否继续保持现有的强度,以及未来是否会针对居民购房融资施加限制。对于后者,我们不必过于担忧,但就前者而言,当前经济复苏基础并不稳固,如果房地产市场开始出现问题,对财政、金融等领域都会产生一系列的连锁冲击。

不过,他也认为,2018年以来,房地产债务可持续性已经出现恶化,但由于近期杠杆率没有进一步提高,债务风险尚在可控范围之内。2020年初至今,房企的现金流压力在变大。特别是对于三线及以下城市的中小房地产商来说,如果接下来销售不能继续保持当前的节奏,已经非常脆弱的资金链就有可能断裂并带来债务违约。在本就脆弱的行业信心环境中,这类事件或许会引发意想不到的连锁反应,影响到金融稳定。”

房企融资的关键取决于终端需求

文 | 朱鹤

二季度以来,房地产的表现十分抢眼,从拿地、新开工到销售、居民按揭贷款,各项相关指标的恢复速度几乎是所有行业中最快的,部分城市的房价也面临上涨压力。这对二季度中国宏观经济快速恢复起到了至关重要的作用。7月以来,国家开始释放调控房地产市场的政策信号,部分媒体还表示已经有银行开始收紧对房企的融资政策。这引发了市场对未来房地产市场表现的担忧。

事实上,当前房企对金融部门的融资依赖度并不高,关键依然是居民的购房需求,单纯收紧对房企的融资政策并不会对房企经营造成巨大冲击。但是,经过数年积累,房地产行业的资产负债率已经显著上升,债务可持续性也有所恶化。

疫情以来,房地产企业拖欠上下游行业应付款项的问题凸显,表明房企面临的现金流压力在变大。此时收紧对房企的融资政策,虽然不会影响到整体需求,但会让部分现金流压力较大的房企出现现金流断裂,增加债务违约风险并影响到金融部门稳定。宏观政策有必要理性客观看待房地产企业的投融资问题,给房地产市场自我调整的空间和时间,不宜过早过快予以干预。

房企融资对金融部门的直接依赖度并不高,关键取决于终端需求

房地产资金来源,主要有三个部分。第一部分是来自非金融部门融资,主要包括两个部门,即居民部门和上下游供货商。这两部分融资分别体现为定金及预付款、个人按揭贷款和各项应付款项。第二部分是来自金融部门的融资,包括银行和非银机构。

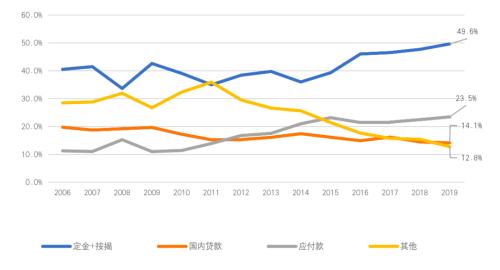

第三部分是自有资金,包括自筹资金、利用外资和其他到位资金。如图1所示,2015年以来,房地产资金来源结构出现了结构性变化,来自居民部门和供货商融资占比显著增加,目前两者合计占融资总额的73%。国内贷款基本保持稳定,在13%-15%左右,自筹资金占比则快速下降,目前只有12.8%。

图1房地产企业资金来源解构

数据来源:Wind

经过数年的调整和转型,当前房地产企业的经营模式已经变成了高周转模式,即快速开工获取预售资格,用期房销售回款来支撑新的购地行为。因此,房企对金融部门的直接依赖度并不高,主要还是依靠来自非金融部门的融资和少部分自筹资金。换言之,房地产企业融资能否持续,关键依然是终端需求如何,也就是居民是否依然有持续的购房需求和能力。

而在正反两方面因素交织下,未来居民购房需求能否继续高歌猛进是一个未知数。

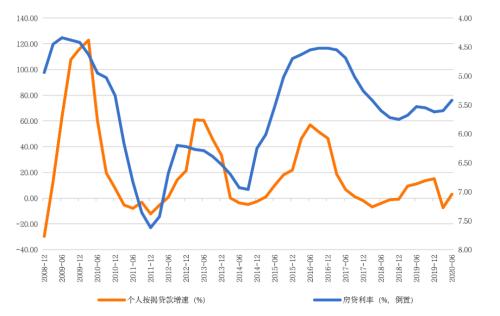

一方面,当前的融资政策显然是对居民部门相对友好的,房贷利率亦是下降趋势。根据历史经验,房贷利率下降会刺激个人按揭贷款增加(图2)。这在一定程度上也回答了为何房地产市场可以持续四年保持不错的表现,特别是在2018和2019年的超预期表现。同样,持续下行的房贷利率也是支撑未来购房需求的主要积极因素。

另一方面,“房住不炒”、“不把房地产作为短期刺激的工具”等政策定位在很大程度上打消了过去十余年积累下的“房价永远涨”的预期。同时,疫情也给居民部门收入带来了实质性冲击,这也会对购房行为造成影响。

图2 房贷利率和个人按揭贷款增速走势

数据来源:Wind

房企债务可持续性有所恶化,现金流压力较大

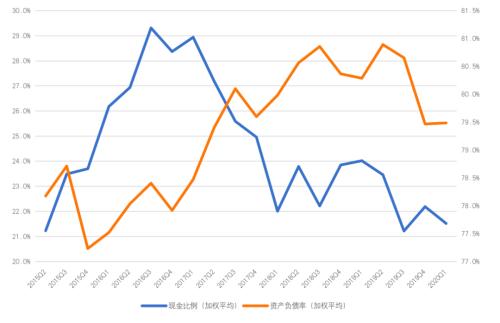

我们从现金比率和资产负债率两个角度来考察房地产企业相关债务的可持续性。现金比率的计算公式是(货币资金+有价证券)/流动负债,可以衡量企业的短期负债可持续性。资产负债率主要衡量企业的杠杆水平。我们选取了Wind分类中房地产开发企业项下的118家房地产公司,用资产规模作为权重,得到加权平均后的行业现金比率和资产负债率。

如图3所示,2015年-2017年,房地产行业上市公司的现金比率先升后降,并在2018年保持相对稳定。2019年下半年以来,房地产行业的现金比率再次下降,到2020年一季度只有21.5%左右,回到了2015年初的水平。资产负债率则是从2015年下半年持续上升,到了近半年才略有下降。同时,现金比率快速下降的阶段基本对应了资产负债率持续上升的阶段。两个指标均表明,2018年以来,房地产债务可持续性已经出现恶化,但由于近期杠杆率没有进一步提高,债务风险尚在可控范围之内。

图3房地产行业上市公司现金比例和资产负债率

数据来源:Wind

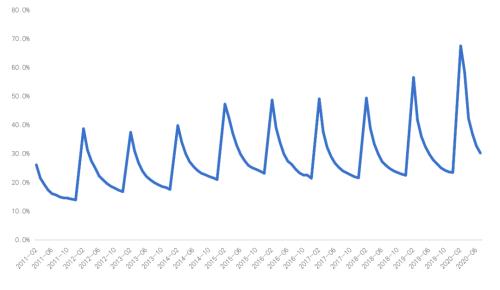

疫情冲击进一步放大了房地产企业的现金流压力,表现为房地产对上下游企业的款项拖欠规模增加。如图4所示,房地产投资来源中的各项应付款占比具有明显的季节特征,年初最高,随后几个月逐渐降低。2015-2018年,各项应付款占房地产开发资金来源的比例和季节特征相对稳定。

2020年初至今,与房地产开发相关的其他贷款,如开发贷款和个人按揭贷款的绝对值并没有显著高于往年,但各项预付款占比显著提高,考虑到季节因素之后,已经创历史新高。这也印证了房企的现金流压力在变大。特别是对于三线及以下城市的中小房地产商来说,如果接下来销售不能继续保持当前的节奏,已经非常脆弱的资金链就有可能断裂并带来债务违约。在本就脆弱的行业信心环境中,这类事件或许会引发意想不到的连锁反应,影响到金融稳定。

图4各项应付款占房地产资金来源比例

数据来源:Wind

综上可知,即使房地产企业融资政策出现变化,也未必会给房地产企业带来实质性压力。真正起决定性作用的依然是终端需求能否继续保持现有的强度,以及未来是否会针对居民购房融资施加限制。对于后者我们不必过于担忧,但就前者而言,当前经济复苏基础并不稳固,如果房地产市场开始出现问题,对财政、金融等领域都会产生一系列的连锁冲击。

在此非常时期,房地产市场的正常表现实属超常发挥。从2019年以来,房地产市场就有回调的压力,但被疫情打乱了节奏。经历了超跌和加速复苏之后,房地产市场终将回到既有的轨道上。此时,宏观政策既不必鼓励,亦不必打压,只需坚守“房住不炒”和“因城施策”的政策本心,让房地产行业在市场化机制中找回行业发展的节奏感。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。