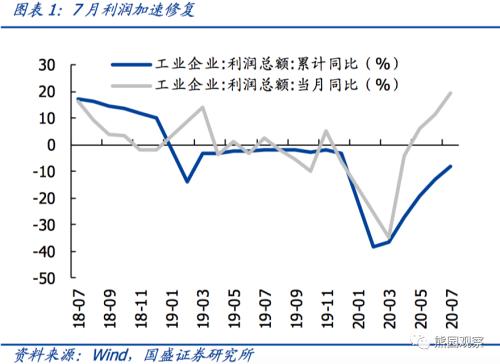

事件:1-7月全国规上工业企业利润总额累计同比-8.1%(前值-12.8%),7月全国规上工业企业利润总额当月同比19.6%(前值11.5%)。

核心观点:企业利润加速回升,修复趋势有望延续。

1、7月利润修复速度再次提升,主因价格回升、成本下降、投资收益增加。

>从量价两方面来看,价格修复大于生产。

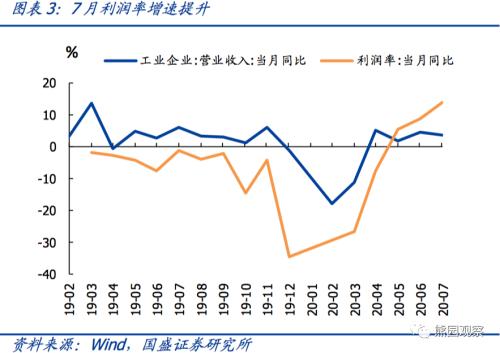

>从营收和利润率来看,营收增速回落而利润率上升。

2、制造业利润大升,其中汽车、电子、金属冶炼加工业增速提升较多。

>从三大行业来看,制造业表现突出。

>从细分行业看,装备制造、高技术制造业等行业增速提升较快。

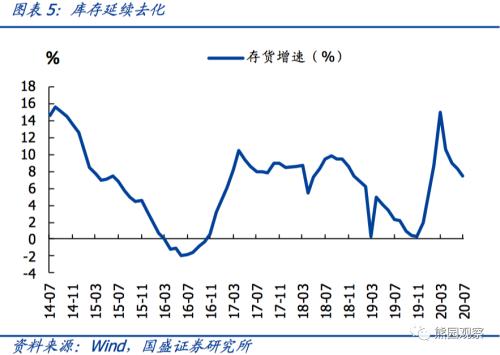

3、库存延续去化,反映需求持续改善。

4、国企私企普遍回升,外企恢复去年水平。

5、总体看,虽然近期企业利润增速较快有投资收益高增等短期因素的作用,但在经济温和复苏,价格持续修复,政策效果显现的支持下,未来一段时期企业利润的修复仍是大趋势。

风险提示:政策效果不及预期,疫情演化超预期。

正文如下:

1、7月利润修复速度再次提升,主因价格回升、成本下降、投资收益增加。7月工业企业利润当月同比19.6%,较前值提升8.1个百分点,连续第5个月回升,创2018年7月以来新高,继续强于季节性。

>从量价两方面来看,价格修复大于生产。7月工业增加值、PPI当月增速分别变动0.0、0.6个百分点,价格跌幅收窄的支撑作用相对更大。

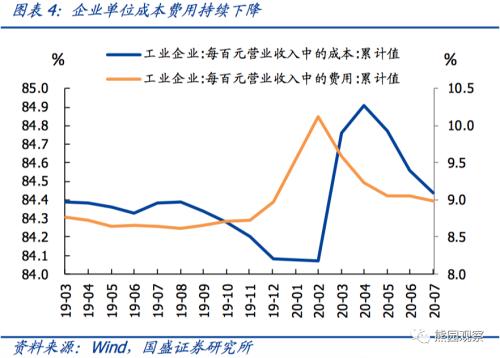

>从营收和利润率来看,营收增速回落而利润率上升。7月工业企业营业收入当月同比3.6%,较前值小幅回落,而利润率当月同比则继续提升至14.1%,主要受到单位成本费用下降、投资收益增加等因素支撑。如7月工业企业每百元营业收入中的成本同比减少0.67元,已连续2个月同比下降,且降幅进一步加大,这背后是疫情发生以来多种“降成本”政策的效果显现,如大规模减税降费、降低用电、用地及租金成本等。

2、制造业利润大升,其中汽车、电子、金属冶炼加工业增速提升较多。

>从三大行业来看,制造业表现突出。7月采矿业、公用事业当月利润增速均回落,而制造业大幅提升11.5个百分点至26.9%,连续5个月增速回升,创2017年10月以来新高。

>从细分行业看,装备制造、高技术制造业等行业增速提升较快。其中汽车制造业利润增速由6月份的16.9%大幅上升至7月的125.5%,主因销售回暖和投资收益增加;电子行业7月利润增速提升27.6个百分点至38.6%,主要受到升级类电子产品需求上升和出口增加等因素拉动;此外,一些顺周期行业如有色、黑色金属冶炼加工业的利润跌幅迅速收窄,可能是受到基建、地产投资拉动。

3、库存延续去化,反映需求持续改善。1-7月产成品存货累计增速7.4%,较上月回落0.9个百分点,连续第4个月回落,反映需求持续追赶生产,供需分化趋于收敛。从历史数据来看,当前库存增速水平已经接近2017-2018年的平均水平,但较2019年底疫情暴发前的水平仍明显偏高,暂不具备重新补库的条件。后续在内需复苏、外需韧性的支持下,未来几个月工业企业整体可能仍将呈现被动去库存的特征。

4、国企私企普遍回升,外企恢复去年水平。1-7月国有企业、私营企业、外资企业的利润总额累计同比增速较前值分别回升5.0、3.1、5.4个百分点至-23.5%、-5.3%、-3.4%。其中国企和私企利润累计跌幅仍然较大,而外企利润增速已经接近2019年底-3.6%的水平。

5、总体看,虽然近期企业利润增速较快有投资收益高增等短期因素的作用,但在经济温和复苏,价格持续修复,政策效果显现的支持下,未来一段时期企业利润的修复仍是大趋势。维持我们中期报告观点,下半年资产价格面临的宏观情形是:经济复苏向上但斜率受制约(利好盈利修复)+宽松未转向但流动性边际收紧(推动利率上行)+通缩但PPI触底上行(基建地产链的周期品价格)+改革提速但更注重资本市场健康运行(提振市场风险偏好)。受制于疫情反复、全球经济衰退、中美冲突等不确定因素,下半年稳增长、稳就业压力仍大,政策转向言之尚早,但将边际收紧,降准降息可能性小了很多。

风险提示:政策效果不及预期,疫情演化超预期。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。