截至2019年末,该行逾期贷款为19.03亿元,较期初余额14.35亿元增长32.61%

作者|刘雨辰

近期,证监会官网披露了重庆三峡银行股份有限公司(下称“三峡银行”)招股书,拟在深交所上市。本次拟发行股票数量18.58亿股,占发行后总股本的比例不低于25%,募集资金将全部用于充实核心一级资本。

据《每日财报》了解,三峡银行的前身为万县市商业银行,1994年更名为万州商业银行,2007年,重庆国际信托为主的投资者和万州商业银行重组,并更名为重庆三峡银行股份有限公司。

事实上,早在2016年11月,重庆三峡银行就完成了上市辅导备案登记,正式开启筹备上市进程,但直到2020年6月,重庆银保监局才批复同意该行IPO。

值得注意的是,该行业务经营业绩不稳定,呈增收不增利态势,去年逾期贷款飙升,近两年经营活动的净现金流持续流出,资本充足率落后同行,因此急需上市补血,但频遭监管处罚,涉诉近20亿,或成为IPO之路的障碍。

增收不增利,逾期贷款飙升

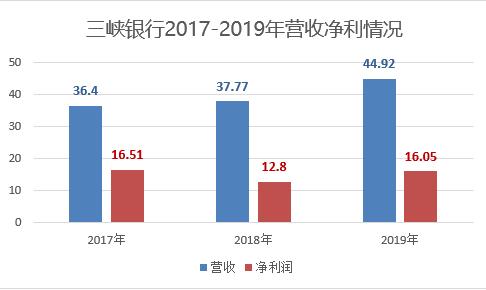

据招股书显示,2017-2019年,三峡银行的营收分别为36.40亿元、37.77亿元、44.92亿元,2018年和2019年的营收同比增幅分别是3.76%、18.93%。

同期三峡银行净利润分别为16.51亿元、12.8亿元、16.05亿元,2018年和2019年净利润同比变动幅度分别是-22.47%、25.39%,其中2018年大幅下滑,且呈现增收不增利趋势。

去年重庆三峡银行的盈利增长主要是总贷款增长较快,截至2019年末,该行总贷款为853.33亿元,较上年末增加31.85%,而公司贷款是该行对外贷款的主体,占总贷款的61.64%。

进一步展开来看,三峡银行非常依赖房地产业务,在2019年的贷款投向结构中,房地产占比为12.22%,占比最高,其次为租赁和商务服务业,占比为10.6%,而批发和零售业占比仅为6.85%,占据第五的位置。

在“房住不炒”的大背景下,房地产的融资渠道持续收紧,而且房地产企业的盈利能力也在下滑,行业分化愈发严重,头部房企的市场份额不断扩大,地方中小房企的生存空间愈发艰难。

而三峡银行的贷款主要投放在重庆市范围内,面对的客户主要是地方企业,如果未来国家针对房地产行业的法律、法规、政策发生变动,或者其他因素造成房地产行业向不可预期的方向变化,对三峡银行房地产行业贷款质量都将造成不利影响。

招股书显示,截至2019年末,重庆三峡银行的不良贷款率为1.31%,而在2017年,不良贷款率高达4.41%,高于行业平均水平,重庆三峡银行的不良贷款率在2018年骤降至1.3%,2019年微涨至1.31%。

需要注意的是,不良率的降低并不是银行资产质量提高,而是在2018年的时候将一批不良资产包剥离转让,致使不良资产金额和占比下降,进而影响不良贷款率。

截至2019年末,该行逾期贷款为19.03亿元,较期初余额14.35亿元增长32.61%。

现金流持续净流出,信托产品来源单一

现金流代表了一家公司的经营活力,但过去两年三峡银行的经营活动净现金流量净额持续为负,财报显示,2017-2019年,三峡银行经营活动现金流入分别为244.14亿元、216.02亿元和214.53亿元,持续走低。

而同期现金流出分别为160.34亿元、508.13亿元和421.94亿元,因此,经营活动产生的现金流量净额均为负数,2018年经营活动产生的现金流量净额为-292.11亿元,经营活动产生的现金流量净额为-207.42亿元。

据《商业银行风险监管核心指标(试行)》《中国银行(行情601988,诊股)业实施新监管标准的指导意见》,商业银行核心一级资本充足率不得低于7.5%。

随着现金流持续净流出,资本充足率开始下滑。招股书显示,截至2019年末,三峡银行核心一级资本充足率、一级资本充足率均为9.84%,其中一级资本充足率仅高于监管指标1.34个百分点。

而同行业上市商业银行的这一指标基本都在10%以上,邻省的西安银行(行情600928,诊股)的一级资本充足率甚至达到12.62%,三峡银行跑输行业平均水平。这也是为什么要将募集资金在扣除发行费用后,将全部用于补充核心一级资本,提高资本充足率。

截止目前,三峡银行的控股股东为重庆国际信托,持股比例为28.996%,因此其又被称为“信托系”银行。对此,业内人士称,重庆三峡银行若IPO成功,将成为A股首个信托系商业银行。

值得注意的是,重庆三峡银行在其代销信托产品中,基本上都是重庆信托发行的,据2019年财报,手续费及佣金收入有54.85%的增幅,不排除为助力其上市而让利。

因代销信托产品来源单一化,对大股东不能“踩雷”的依赖,将使得重庆三峡银行营占比本就较低(不足5%)的手续费及佣金净收入“操着卖白粉的心,赚的卖白菜的钱”。

对此,在联合资信2019给出的评级报告中提到,“重庆三峡银行持有的信托产品、资产管理计划及其他债务工具投资的规模较大,相关风险需关注。”

屡遭监管处罚,涉诉金额近20亿

今年6月24日,银保监会发布《2020年银行机构市场乱象整治“回头看”工作要点》,并下发至银保监分局与银行理财子公司、地方法人银行保险机构。

8月3日,银保监会官网公布的重庆银保监局行政处罚信息公开表显示,重庆三峡银行因“员工行为管理不当”,被罚款人民币50万元。与此同时,该行相关责任人罗旋存在利用职务便利收受贿赂的违法违规行为。

依据《中华人民共和国银行业监督管理法》第四十八条第(三)项规定,重庆银保监局对罗旋作出禁止终身从事银行业工作的处罚决定。

此外,重庆三峡银行还多次遭到监管点名,例如今年3月31日,重庆市纪委监委机关发布重庆市五届市委第五轮巡视反馈情况通报称,重庆三峡银行存在违规公款吃喝、物资采购等重点领域存在廉洁风险等问题。

根据政策规定,当前金融防风险进入“回头看”阶段,今年的治乱象工作重在前期政策的回顾和落实,在监管政策日趋严厉的背景之下,三峡银行的内控是否经得起考验还要打一个问号。

另外,三峡银行还存在一定的诉讼风险,截至2019年12月31日,三峡银行及分支机构作为原告或者申请人的表内尚未了结的、诉讼标的额在1000万元以上(以本金计算)重大诉讼、仲裁案件共计12笔,涉及金额共计159055.54万元。

同期,三峡银行作为第三人的单笔争议标的金额在1000万元以上的尚未了结的诉讼、仲裁案件共计5笔,争议标的金额共计38042.66万元。两项相加,涉诉金额近20亿元。

那么三峡银行涉诉金额合计近20亿元是否会影响IPO进程呢,《每日财报》将持续关注。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。