鹏华基金“造星”后遗症:业绩滑铁卢,规模大幅缩水,王宗合被质疑追涨杀跌、风格漂移、高位接盘等诸多问题

鹏华基金:“造星”的另一面

来源:阿尔法工场DeepFund

在很多基金公司内部,一些资历颇深且管理规模较大的基金经理往往有着很重的话语权,靠外部引援来解决这一管理问题不失为一种解决办法。

“不骑马,不骑牛,骑着毛驴赶中游。”这话出自彼时鹏华基金总裁孙煜扬之口。

在很长的一段时期里,鹏华基金都秉持着这样的中庸之道,表现一直不温不火。去年,公司内部投研竞争激烈,研究员流失加剧,“甩锅”事件成为了导火索。

因为在某只股票的看法上产生分歧,基金经理将业绩不好的原因推给研究员,最终研究员选择离职,而这仅仅是投研问题的冰山一角。

对研究员而言,除了担心被“甩锅”外,如何维系好和基金经理的个人关系,早已成为在鹏华基金赖以生存的重要“法则”之一。

研究团队的稳定性受到影响,研究水平自然得不到保证,最终反应到基金业绩上就是下滑。

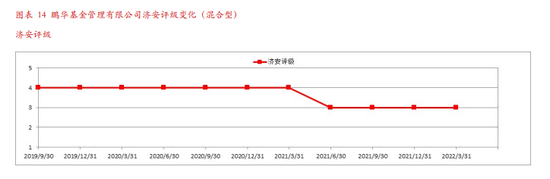

来源:济安金信基金评价中心

第三方独立评级机构济安金信基金评价中心的统计数据显示,鹏华基金旗下混合型基金近一年来呈现下滑趋势,整体排名从去年业绩后20%已滑落至后10%,整体评级也从4星降到3星。

基金评级是判断过去三年基金产品业绩水平与基金公司管理能力的重要标志,也是投资者遴选基金的重要依据。

一家基金公司的个别产品评级下滑在所难免,但是如果出现一类产品的滑坡,问题就严重了,而这与2020年鹏华基金“造星计划”留下的后遗症有关。

“造星计划”

时间回拨到2020年7月8日,由王宗合担纲的“鹏华匠心精选”开始发售,该基金首日认购金额便达到1371亿元,刷新了新基金单日募集认购量纪录,王宗合也由此获得“国民基金经理”的称号。

在此之前,王宗合的名字并不为市场所熟知。

2006年,王宗合入职招商基金,开始了研究员的职业生涯,先后从事食品饮料、商业零售、农林牧渔、纺织服装、汽车等行业研究;2009年5月,他转战鹏华基金继续从事行业研究;2010年12月,他出任“鹏华消费优选”基金经理,开启全新的职业生涯。

成为基金经理后,王宗合将自己定义为价值成长型的风格,希望挖掘的价值是企业通过长期持续稳定的成长,最终成长出来的价值。

但他也清醒的认识到,从研究员转型基金经理,有一个本质上的变化:即研究的时候面偏窄,做了基金经理,面一下变宽了,就会存在研究和储备跟不上的问题。

如果能力圈拓展过慢,很可能会跟不上需求的变化;但拓展过快,却会面临研究深度不够,“不敢拿长线,只能追热点”的问题。最终,他选择了后者,这从“鹏华消费优选”的过往持仓上就可以看出来。

2012年底,地产、银行、汽车、家电等板块率先上涨,引领市场开启反弹行情。王宗合果断将重仓板块从食品饮料、医药生物、信息服务,转移到金融服务、交运设备、房地产。

到了2013年下半年,大盘股和周期股出现系统性回调,成长股表现分化。王宗合又果断抛弃了金融,大幅加仓医药、信息服务等成长板块。

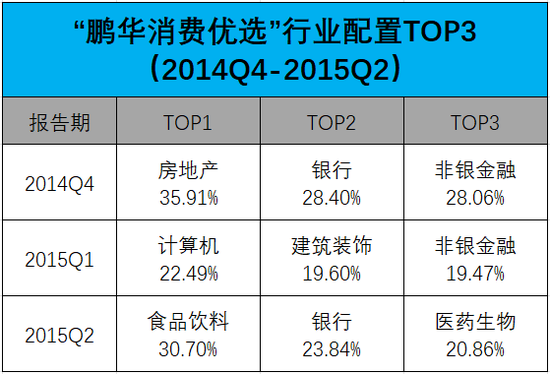

来源:东方财富Choice

2014年第四季度,以金融股为代表的大盘蓝筹领衔的上涨行情中,王宗合再一次果断换仓介入,金融股占比超过了五成;后来,在2015年前两个季度牛市的热点轮动中,他不断调整着自己的行业配置,紧追热点,最终取得了不错的超额收益。

来源:东方财富Choice

2015年股灾期间的新能源板块反弹行情,王宗合也曾参与其中,重仓了两个季度新能源上游的化工、有色板块后,在板块出现大幅回调时果断抛弃;2016年底,供给侧改革之下钢铁行业的短暂行情,王宗合也在重仓了一个季度后转身离去。

直到2017年,他才停止追热点,开始真正落实“消费优选”的投资主题,将重点重新布局到食品饮料等消费领域上,并借此取得了亮眼的业绩,成功拿下2019年股混双料金牛奖,声名大噪。

2020年,鹏华基金顺势将王宗合打造为明星基金经理,不仅为其造势发行了“鹏华匠心精选”——首发当天认购资金便达到1371亿元,刷新了彼时公募基金发行认购的历史记录——还让其管理了当时风光无限的蚂蚁战略基金。

“造星计划”之下,王宗合的个人管理规模从2019年的33.34亿元直接飙升至2020年的522.84亿元。

然而,后来行情的演绎,却让王宗合始料未及。消费板块的急转直下,以及个人管理规模增长过快所暴露出的管理大资金经验不足等问题,最终导致其所管产品业绩大幅下滑,规模缩水严重。

来源:天天基金网

时至今日,王宗合在管规模仅剩232.85亿元,较巅峰时期缩水了近300亿元。

硬币的另一面

如果不是“造星计划”捧红了王宗合,恐怕很多人对其身后的鹏华基金并不熟悉。因为鹏华基金此前的表现一直不温不火,权益投资方面也是业绩平平,主要依靠固收投资来支撑业务发展,通过一组数据便可佐证。

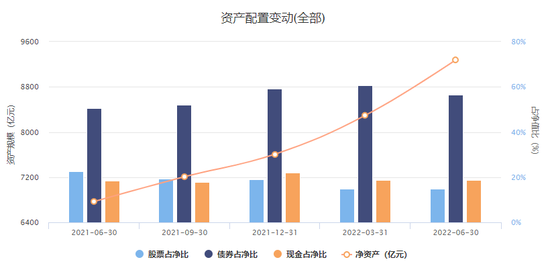

来源:天天基金网

从资产配置变动情况看,近年来鹏华基金的债券占比始终在50%以上,股票占比除了2021年第二季度略高于20%外,其余时间都在20%以下且呈现逐季下降的趋势。

事实上,鹏华基金和其他公募“老十家”一样,最早也是通过权益投资起家的。

1998年,国信证券发起成立鹏华基金,员瑞恒出任鹏华基金总经理。在员瑞恒的管理下,鹏华旗下普惠、普丰、普华和普润四只封闭式基金业绩排名中上,开放式基金的发行工作也完成得相当不错。

然而,就在公司各项业务呈向上态势的时候,鹏华基金却迎来了一场换帅风波。孙晓刚出任鹏华基金总经理一职,员瑞恒转任公司副董事长。

换帅后的鹏华基金由于规模缩水,从“老十家”跌落至第三梯队。从表面上看,是因为业绩不佳导致公司旗下基金遭遇大规模赎回,但深挖赎回背后的原因却不难发现是由于股东方变化,最终导致管理层、投研团队不稳定、业绩下滑等老基金公司遗留下的深层次问题。

2007年6月22日,经中国证监会批准,意大利欧利盛金融集团股份公司成为公司第二大股东,鹏华基金的股东方终于稳定下来。

2008年,鹏华基金高层再次发生变动,原南方基金副总经理邓召明出任鹏华基金总裁。

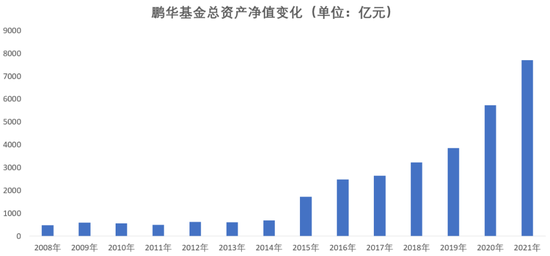

来源:东方财富Choice

期间,鹏华基金的净资产规模实现了跨越式增长,从2008年的476亿元增长至2021年的7702亿元。

时至今日,邓召明依然执掌着鹏华基金,并带领鹏华基金重回公募TOP10之列。根据基金业协会最新数据,鹏华基金位列非货基排名第9,并连续两个季度稳定在这一位置上。

此前,鹏华基金的规模排名并不出众,特别是与其他“老十家”公募相比一直排名中后,直到2015年这个状态才有所改善。

2014年四季度末,鹏华基金的管理规模是688亿元,在“老十家”中排名倒数第三;2015年,鹏华基金发行了大量分级基金,规模在二季度末迅速上升至“老十家”中的第四名。但后来股市冲高回落,其管理规模也随之下降,鹏华基金的重心开始从规模扩张向平台型公司转变。为此,公司开始培养自身的主动管理能力,完善投资体系和人才梯队。

这其中,以袁航、王海青、蒋鑫、孟昊为代表的中生代与新生代基金经理初露峥嵘,王宗合、梁浩、伍旋、陈璇淼等核心基金经理也渐入佳境,特别是打造出王宗合这一“国民基金经理”形象,深入人心,吸粉无数,似乎一切都在往好的方向发展。

但鹏华基金恐怕并没有料想到,“造星计划”下的后遗症会来的如此之快。因业绩遭遇滑铁卢,规模大幅缩水,王宗合被质疑追涨杀跌、风格漂移、高位接盘等诸多问题,鹏华基金也饱受争议,陷入困境。

此外,由于明星基金经理规模扩张过快,导致其在公司内部话语权增大,也引发了管理上的困难。这一点,不光是鹏华,很多规模快速扩张的公募基金公司,近年来都遇到了相似的问题。

转型

为了破局,鹏华基金也想了很多办法,比如从内部提拔研究员出任基金经理、从专户调人来管理公募基金,但似乎都不如“外来的和尚好念经”。

2022年初,有着“电车大咖”之称的原工银瑞信基金经理闫思倩加盟鹏华基金,出任权益投资三部总经理一职。对其个人而言,意味着从独立挖掘赛道股的“电车大咖”,到领队作战的团队掌门的身份转化。

公开资料显示,闫思倩拥有12年证券市场从业经验,曾在华创证券担任高级分析师,所在团队连续多年荣获新财富第一名。

2015年,她加入工银瑞信,任职研究部电力\新能源行业高级研究员,后又担任“工银瑞信生态环境”和“工银瑞信新能源汽车”基金经理。其中,在2018年11月至2022年1月管理“工银瑞信新能源汽车”期间,实现累计收益306.25%,年化回报55.62%,在同类612只产品中排名第5,闫思倩也因此备受关注。

入职鹏华基金后,她先是与朱庆恒共管“鹏华沪深港新兴成长”。从近三个月的表来看,产品净值上涨了35.67%,在同类2259只产品中排名第9。其中最大的变化是,重新买回了宁德时代(300750.SZ),成为其头号重仓股。后来,又在今年7月成立了入职鹏华后的第一只基金——鹏华新能源汽车,首募规模31.60亿元。

对鹏华基金而言,闫思倩的加盟更像是一次组织架构的重新调整。

在此之前,鹏华基金下设研究部、投资一部、投资二部等部门。其中,研究部负责人梁浩偏好成长创新,投资一部负责人伍旋擅长精选低估股票,投资二部负责人王宗合则主投白马蓝筹。而闫思倩新组建的投资三部,与原有其他投资部门平级,形成内部竞争格局。同时,在新能源赛道方面更具投研优势的闫思倩,可以进一步增强新能源的投研实力,提升公司品牌效应。

事实上,鹏华基金引援的这一做法,并非个案。如上文所述,在很多基金公司内部,资历丰富的基金经理在公司内部往往更容易受到资源的倾斜,进而管理规模越来越大,话语权也越来越重。由此导致两个问题,一是年轻基金经理的上升通道被堵塞;二是容易左右公司整体的投资风格。目前看,靠外部引援来解决这一管理问题不失为一种解决办法。

引援只是鹏华基金转型的第一步,如何处理好团队磨合问题,如何避免再次掉入“造星陷阱”,恐怕才是关键。

其实,在我们此前的文章《华夏基金:自此山中不“养虎”》中也曾提到,作为最早尝到明星基金经理甜头,也最先吃到苦头的公募基金,华夏产品战略的转变,让平台优先于明星基金经理的做法,也是一条值得借鉴的思路。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。