易方达的「异类」:在‘易方达偏爱白酒’的刻板印象外,杨宗昌在化工领域中异军突起

2021年1月25日,重仓白酒股的易方达蓝筹,在单日里净值暴涨了5%,隔天‘世界三大酒庄,罗曼尼康帝、拉菲、易方达’的段子就在社交媒体评论区里传了开来。

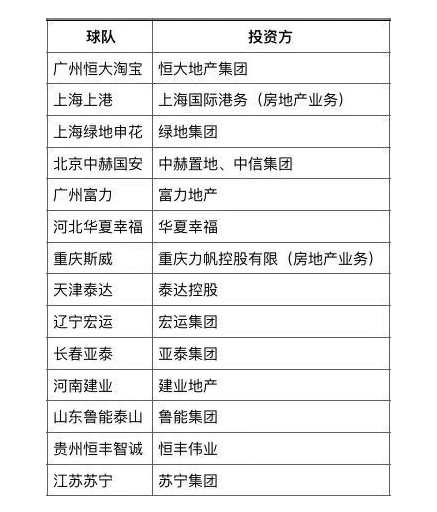

在上一次的定期报告(2020年四季度)披露后,这家中国最大的公募基金公司旗下的权益投资中,前十大重仓股里六只都是白酒股,光五粮液、贵州茅台、泸州老窖、洋河股份四只股票就占了权益投资比重的近15%。彼时,偏爱白酒股的张坤和萧楠,业绩一骑绝尘,成为了市场上炙手可热的易方达明星。

在行业配置上的强偏好,对基金经理个人来说,总是有成败萧何的风险。但对于基金公司来说,只要旗下基金经理们的‘能力圈’分布得足够多元,就总有人能跑出来。

今年,白酒股风光不复当初,化工股表现却逆风而上。作为市场上为数不多重仓化工的主动基金,易方达供给改革凭借其出色的业绩和‘滴酒不沾’的清一色化工持仓,引发了不少投资者的兴趣。这只基金甚至是FOF的二季度重仓基金,管理规模半年翻了近一倍。

据wind数据统计,易方达供给改革混合今年以来收益率达30.96%,在易方达权益基金中排名第一,在市场同类产品中排名第五(截至2022.8.30)。

而管理这只基金的杨宗昌,也以‘黑马姿态’成为了易方达今年最受关注的基金经理之一。

除了易方达供给改革,杨宗昌2021年从张坤手上接过来的另一只基金——易方达新丝路,今年以来也获得了7.13%的收益率,排名市场前3%,目前,这只基金由杨宗昌和祈禾共同管理。

在‘易方达偏爱白酒’的刻板印象外,杨宗昌在向来不受重视的化工领域中异军突起,也为中国的第一大公募基金公司增添了些许‘另类’的色彩。

01

改造‘酒基’

杨宗昌当上基金经理后,在易方达做了两件事,一是改造‘酒基’,二是拯救‘迷你基’。

2021年2月11日,杨宗昌从张坤手上接管了‘酒基’易方达新丝路,在短短一个月里换了个新思路,卖掉了汾酒、爱尔、苏泊尔、天坛和恒生,将福耀、扬农、隆基、歌尔和三一买入了前十大重仓股序列。也是从这个时候开始,易方达新丝路的‘酒精浓度’一路稀释,化工含量持续提升。

如果说接手易方达新丝路多少保留了前任张坤的一些思路,他独自管理的易方达供给改则表现出了更鲜明的化工布局。

2019年4月,杨宗昌接手了规模仅为5000万的‘迷你基’易方达供给改革,此后两年多时间里,尽管白酒行情如火如荼,易方达供给改革的仓位却都集中在化工行业,最近一年又在此基础上涉及了煤炭、电解铝、汽车零部件等板块的投资,随着业绩和关注度的提升,这只基金的管理规模也从接管之初的0.5亿,增长到如今的63亿,翻了100多倍。

能够将两只产品在白酒下跌、迷你清盘的隐含危机中解救出来,离不开杨宗昌差异化的顺周期领域选股能力和较强的行业轮动能力。

根据平安证券研究所对易方达供给改革的超额收益来源进行分析,该产品合计173.7%的超额收益贡献中,选股贡献了113.4%,行业配置贡献了60.2%,其中,基础化工、建筑材料、有色金属等行业选股贡献居前,基础化工、石油石化、电子等行业配置收益贡献居前[1]。

作为一个市场稀缺的化工基金经理,杨宗昌的背景倒是十分适配。北京大学化学学士,香港大学化学博士,2015年毕业后加入易方达开始担任化工研究员,深耕化工研究5年后,于2019年开始管理基金。

用杨宗昌自己的话来说,专业的背景让他在突破化工研究的壁垒上受益良多。

但实际上,在过去很多年里,化工行业经历了较长的去产能周期,市场表现和曾经的核心资产,后来的新能源板块相比,多少有些平平无奇。再加上化工股数量众多,涉及工业领域、日常消费的方方面面,但大部分公司市值偏小,覆盖起来耗时耗力,机构买起来还束手束脚,所以并不是大多数人喜欢去钓鱼的地方。

但从数据上看,化工行业的表现却与市场主观臆断的并不一样。

杨宗昌发现WIND化工指数过去十年的年化回报达到10%,化工股收益并不低,与此同时,他认为化工涉及生活的方方面面,这个行业不仅永远不会消亡,而且未来的空间巨大,即便是传统化工也依然在增长,因此行业之中一定存在许多机会值得挖掘。

在新浪财经的一场直播中,杨宗昌用一句话总结了自己的投资理念——投资景气改善的优势企业,通过权衡标的风险和预期收益率来构建组合,从而获取投资收益。

所谓优势企业,对于不同行业来说,选择的标准往往有各自最核心的标准。对于杨宗昌来说,化工属于成熟行业,企业的最大竞争优势是成本优势。

而在权衡风险和收益上,杨宗昌认为,企业在运行时会暴露在一定的经济周期中,本身会有一定的经营节奏,这种节奏在公司股价表现上会呈现出阶段性高估或低估的机会,这种变化从三五年维度来看是影响投资的重要收益来源。

从实际的组合管理上看,杨宗昌管理易方达供给改革以来,2019年换手率4倍以上、2020年2倍左右、2021年接近5倍,交易频率并不低,说明他在部分仓位上精选个股长期重仓持有之外,还是会在部分仓位上,依据宏观经济周期和行业估值情况,做出一定的波段配置。

比如,他对卫星化学连续9个季度重仓,获得了超过100%的收益率;又比如,他从2020年年中开始逐步提高煤炭板块的仓位,让组合吃到了能源上涨的收益。

实际上,易方达的官网上发表过一篇杨宗昌的基金经理手记,在这篇《重视供给端变革的力量》的文章里,杨宗昌对‘公司研究’给出的注解充满了易方达的色彩:

“很多投资关注企业需求端的变化,关注行业空间和增长速度,但行业景气回落时,很多公司可能无法扛过艰难的洗牌时光,最终消失在投资者的视野中。只有那些能够利用自身业务能力和行业结构特征构建护城河的公司,才能够持续获取高额资本回报并最终穿越周期成长为优秀的公司[4]。”

可见,对‘供给端’的重视,几乎是易方达的‘家族徽章’。只不过,究竟什么才是强供给的定义上,有人锚定了白酒,有人看了化工,有人选择了科技。

02

总有‘异类’

真要说起来,杨宗昌其实并不是易方达唯一的‘异类’。

在白酒股表现如火如荼的2019年,杨宗昌就敢于做出不同的选择开始重仓化工股,上任第一年就跑输了沪深300和同类基金平均水平。但再往前推几年,2012年一上任就在曾经的‘易方达中小盘’里顶着中小创的压力,买了一堆困境白酒股的张坤,则更显出‘异类’的定力。

从某种程度上来说,杨宗昌和张坤具有一些‘异类’的共性。一方面是他们都坚定地守在自己的风格和审美上,即异常坚持自己的投资框架和看好领域,不为市场热点和暂时的落后所动摇;另一方面,作为选股型基金经理,两人都十分强调供给侧的力量,在投资中重视企业护城河。

而易方达似乎十分能容忍这种短期市场共识外的‘异类’。

同业之间对易方达的评价常常是‘没有短板’。不论是业务分工上——投研、市场、中后台各司其职,还是在产品上——股票、债券、ETF到处开花,还是垂直到股票投资上——价值、成长、行业主题样样齐全。易方达似乎就是那个典型的‘头部基金公司’,什么都会做,什么都能卷。

光是主动权益,易方达可以说是集齐了所有类型的基金经理——长期价值、均衡成长、价值成长、积极高成长、深度价值、主题基金,每种投资风格下都有优秀的代表人物。

比如,长期价值风格下的张坤、萧楠、郭杰、葛秋石、王元春;均衡成长风格下的陈皓、刘健维;价值成长风格下的冯波、张清华;积极高成长风格下的刘武、郑希;深度价值风格的杨嘉文;供给改革主题的杨宗昌、医疗保健主题的杨桢霄、环保主题的祈禾、军工主题的何崇恺、TMT主题的蔡荣成、金融主题的林高榜等等。

同样是高集中度的打法,比起长坡厚雪买白酒的同事们,在冷门行业里打造一个‘化工能源基’的杨宗昌,前十大重仓股以中小市值为主。7只重仓股市值在500亿以下,其中海利得市值不足100亿,华峰铝业、甬金股份的市值不足200亿。这种特点,也让他的规模增长变得更加敏感。

不过,这并不妨碍他受到机构投资者的青睐。

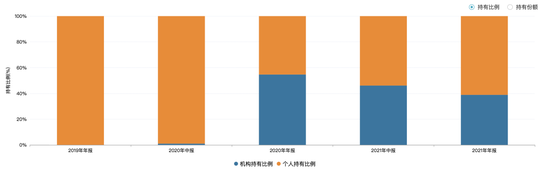

在易方达供给改从一个迷你基到60多亿规模的过程中,有一段最重要的时间窗口——2020年下半年至2021年上半年。2020年半年报,易方达供给改的规模还停留在0.82亿元,到2020年年末时规模突破13.45亿元,机构投资者持有份额从61万份飙升到4.1亿份,涨了677倍,占比也几乎从零开始,一夜之间就占据了半壁江山。

对FOF这种天然就更需要在基金组合中分散相关度的产品来说,偏爱像易方达供给改革这种‘个性’鲜明、风格稳定的基金,也就并不奇怪了。

03

尾声

对于基金公司来说,拥有不同的策略、包容不同的风格,自然是一件值得鼓励的事情。毕竟,没有哪种投资风格能够适应所有市场,再有效的投资框架,也会让基金经理遇到阶段性业绩不佳的情况。旗下多一些‘异类’,也能让公募基金在不同的市场环境里‘东边日出西边雨’。

只不过,相对于均衡型的全市场基金来说,逐渐被市场的极端波动教育过的基民们也越来越多地意识到,通过极致偏离来获取极致超额的偏行业偏主题基金,往往也是一种‘危险的诱惑’,要敢于逆向买入,也要跟踪边际变化,实则是一种非常考验专业能力的投资。

不如就把极致的不同留给FOF去冲。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。