年化23%背后的秘密是什么?诺安基金王创练:“投资老农”的三步“耕种法”

黄衫女侠|文

财商侠客行|出品

智人最早都是过着采集、狩猎的生活,为什么后来大部分人都选择了耕种?

《枪炮、病菌与钢铁》的作者贾雷德·戴蒙德告诉大家,在“种田,还是不种田”这件事上,人类没得选择。历史上,那些一直坚守狩猎采集的民族,几乎都被农耕民族给取代或灭绝了。

事实上,在A股市场上,种田还是打猎,同样是投资者们面临的一个问题。

25年前,师从厉以宁教授、北京大学经济学博士毕业的王创练加入了特区证券研究所,成为了一名宏观策略研究员。当时他看到的A股,就是一片“狩猎场”:

市场上“庄股”盛行,大部分股民都热衷于听消息,喜欢用“后视镜”的思维炒股,就跟“打猎”一样,听到身边有人在银行股上赚了钱,大家就蜂拥而至,希望自己也能打到一两只兔子。

王创练觉得这种炒股方式很不可思议,于是在工作之余开始研究当时最受追捧的某银行股。他发现,该银行当时的不良资产正在快速增长,资产质量存在很大的问题,于是开始提醒身边的朋友,无果,“学术派”的他最后竟写了一篇在高点质疑这种现象的文章,发表在了报纸上。

果不其然,2001年,国有股减持,A股由牛转熊,市场奇观不亚于2016年的熔断,所有的狂欢最终归于沉寂。

作为一名宏观策略研究员,研究银行股相当于王创练的投资实战启蒙。他逐渐发现,借助宏观研究的视野和思维,竟然也能够在A股开辟出一条不一样的投资路径。他将其称之为“Farming型投资”,也就是说,让投资从打猎走向耕种,而他也理所当然成为一名“投资老农”。

科学家们经常引用托马斯·霍布斯的话来形容狩猎采集族群的生活方式:“凶险、粗野、短命。”这也跟股市中的“投机者”如出一辙,如果水平不行,打猎者甚至还会成为别人的猎物。

而“Farming型投资”则是价值投资的一种,市场有牛熊涨跌,正如四季变化,只要适应节气,找到肥沃的土壤,播种优质的种子,冬去春来,总能获得时间的馈赠。

2018年3月13日,王创练开始管理诺安安鑫,他也将自己的这套投资方法应用到产品的管理当中。

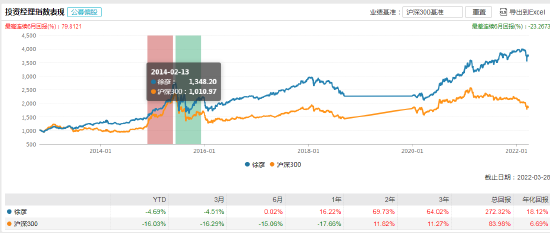

Wind数据统计显示,截至8月19日,王创练管理期间累计回报达到156.67%,年化回报超过23%,在1661只同类产品中排名前7%。并且,根据招商证券统计,诺安安鑫在2019、2020、2021三个自然年度的收益率均在同类(灵活配置型)基金中排名前15%,长跑能力突出,分年度来看表现也非常稳定。

如何找到A股市场的耕种之道?一起来看看“投资老农”王创练的三步“耕种法”。

适应气候

王创练1997年入行,做了11年的宏观策略研究工作,在那个年代,宏观策略研究在A股的地位举足轻重,业内素有“得宏观策略者得天下”的说法。但王创练却认为,宏观策略总是高高在上,如何将宏观研究落实到一线投资中去,才是他更感兴趣的问题。

通过对海内外市场历史走势的研究和分析,王创练认为,做投资不能脱离市场,而是要重视对趋势的研究,与市场共舞,把握趋势投资的机会。

2008年3月,王创练加盟诺安基金,当时A股正处于熊市的下跌初期。不久后,在诺安基金的中期策略会上,基金经理和研究员们针对市场展开了激烈的讨论。

这时候,王创练提出了自己不一样的观点:“在市场大趋势已经形成之后,这时候靠个股研究、技术研究并不够,还要重视趋势研究。”

王创练的这段经历与《股票作手回忆录》开篇的那个故事如出一辙。故事里的主人公盯着大盘,看着数字上上下下,曲线随机波动,这时候,旁边一个人告诉他:“傻瓜,这时候是牛市!”

这和王创练的观点不谋而合:做投资,要从细节中跳出来,用更宏观的视野去看待市场,把握趋势。

不一样的宏观视角让王创练得到了公司的重视,从那时候开始,王创练终于得偿所愿,开始从宏观研究的殿堂走向了行业和个股研究的田野。

2015年3月,在牛市的泡泡迅速膨胀的时候,时任研究总监的王创练接手了诺安研究精选,正式走上投资一线。

而当时上证指数已经涨到了3500点以上,王创练接手的无疑是一个“烫手的山芋”:市场天天在涨,是等调整,还是马上追?

王创练没有犹豫,一波操作猛如虎,产品一成立就迅速将仓位打满,然后再慢慢调整结构。在短短三个月的时间内,上证指数大涨超过30%,而作为一只新基金,诺安研究精选并没有在仓位上吃亏,同样收获了30%左右的回报。

“泡沫在最后阶段是会加速的,在投资中,我们也要去抓住趋势,享受一段泡沫。”王创练说。

但是,在享受泡沫的同时,他也没有忘记为自己寻找退路。

2009年的时候,王创练在香港的报纸上看到了关于金融物理学家Didier Sornette教授的LPPL模型(Log-Periodic Power Law,对数周期性幂律模型)的报道。LPPL原是一个地震模型,但Sornette 教授在对资本市场与物理现象的对比观察之后发现,股市泡沫的形成和破裂与地震、材料断裂等物理现象非常相似,都是复杂系统的“自组织临界性行为”。

王创练受到了很大的启发和触动,于是开始大量搜集关于这个模型的论文和资料,并打印下来学习研究。

几年之后,国盛证券首席金融工程分析师刘富兵将这一模型引入A股,刘富兵也因此被称为A股的“地震哥”。据了解,LPPL模型在2008年的石油泡沫和房地产泡沫、2009年A股大盘、2015年的创业板等案例中,都成功预判出了顶部。

“地震模型”中涉及的关于市场泡沫的研究思路也融入到了王创练的投资框架当中。

其中,地震模型提到的“自组织临界性行为”,可以用著名的“沙堆模型”来解释:

通过装置让沙子一次一粒均匀地落在桌上,形成逐渐增高的一小堆。刚开始的时候,沙子下落对沙堆整体的影响不大;但当沙堆的高度达到一定程度以后,一颗沙子的落下可能引发整个沙堆的崩塌。这时沙堆就处于“自组织临界态”的敏感状态——微小的局部变化可以不断被放大、进而扩延至整个系统。

这个理论解释了火山爆发、物种灭绝、交通阻塞、以及金融市场中泡沫崩溃的现象。

在享受泡沫的时候,王创练也时刻保持着对市场“临界状态”的敏感。在2015年6月12日市场见顶的时候,王创练敏锐地感觉到了这种“临界”感,当时创业板估值过高,市场情绪高亢,配资炒股成风,这个时候一旦出现大幅下跌,就是沙堆上最后的那颗沙子,将会引发整个沙堆的崩塌。

经过了深思熟虑的冷静思考,王创练果断下达了卖出的指令,作出了适当减仓的动作。

2015年下半年,上证指数大跌超过30%,而作为一只牛市泡沫破裂前成立的新基金,诺安研究精选在王创练的趋势思维之下,仍然保住了正收益。

威廉·欧奈尔在著作《笑傲股市》里提到了一条重要投资法则:“忘掉你的骄傲和自我主义吧,市场才不会关心你想什么或是你想要什么。不要与市场作对,不要试图去证明你是对的,而市场是错误的。”

王创练认为,作为股市的耕种者,投资不能脱离市场,更不能对抗趋势,而是要做好气候监测工作,一方面基于货币和信贷视角判断经济周期所处的阶段,另一方面从估值和市场情绪的层面把握市场大的趋势,在顺应气候变化的背景之下做投资。

至于如何提高趋势判断的胜率?王创练的方法则是“抓大放小”,对于2007年、2015年这种大级别的行情一定要确保胜率,而对于2018年、2021年底这种结构性级别的调整,则要更专注在结构(即土壤)的选择上。

甄选土壤

在种植赭橙的时候,褚时健曾经花了8年的时间改善哀牢山的土壤,使土壤中的有机质增加到了将近2%,这才有了赭橙独特的味道和恒定的品质。

对投资而言,行业和赛道就是土壤,要获得丰厚的回报,就得找到优质肥沃的土壤,深耕细作。

如何寻找到合适的土壤?王创练坦言“这并不容易”,但恰恰是这种敬畏心,让他时刻对行业和产业的变化保持敏感。

2018年年初的时候,作为诺安基金的研究总监,王创练在内部会议上对行业研究提出了一个重要的改进方向。通过过往经验,他深刻意识到,对于市场中已经形成趋势的重要行业和板块,不能只靠单一研究员下定论,而是要增加到2名以上研究员,做到更全面客观的覆盖,降低出错的概率。

同时,公司在投研制度和体系上也进一步夯实基础,提升质量。公司坚持投资研究一体化互动配合,团队内由基金经理引导,研究员在组内充分讨论沟通,组内研究输出策略、行业方向或标的,投放到整个投研层面,再进行横向深入交流。在投研工作中,以优异的研究成果服务投资,以实际的投资需求指引研究,充分发挥投资、研究、交易人员的能动性。

在这一改革思路之下,2018年3月,王创练接手了诺安安鑫,将该基金对标消费行业,把握消费行业长坡厚雪的赛道型机会。

王创练也加快了自己在消费行业上的研究进度,在2018年市场大跌时候,大举布局了贵州茅台、伊利股份、山西汾酒、五粮液等消费龙头公司。2019年,核心资产开始占据主流舞台,诺安安鑫在底部的一把精准布局,让其在2019年、2020年分别录得了53.46%和80.21%的回报,跻身同类基金前列。

对于2020年在消费赛道上赚得盆满钵满的投资人而言,最大的挑战是在2021年。

2021年春节过后,市场风格突变,在市场眼中YYDS的核心资产,落下了压倒“沙堆模型”的最后一粒沙,瞬时间抱团瓦解,消费、医药两大主流赛道一下子从巅峰坠下,时至今日,医药生物(申万)、食品饮料(申万)两大行业指数距离2021年的高点仍有30%以上的距离,在33个申万一级行业中排名倒数。

然而,同样作为2020年消费赛道中最靓的仔,王创练管理的诺安安鑫在2021年却继续领跑同行,当年录得了31.36%的回报率,大幅跑赢沪深300(-5.2%)和市场上的灵活配置型基金(10.26%)。这背后,也是王创练在趋势嗅觉之下的一波犀利操作。

在2020年之前,诺安安鑫主要配置消费行业,但从2020年疫情爆发之后,王创练看到了周期板块的景气度开始回升,于是开始在组合里加大了周期板块的占比。2021年春节,核心资产走出了下跌的行情,王创练敏锐地感受到消费板块的下行趋势已经形成,特别是在贵州茅台2021年一季报披露之后,业绩的不达预期更佐证了王创练的判断,他开始大笔减持仓位中的食品饮料等个股,并将配置的重点专向了周期板块。

招商证券的数据显示,截至2021年年末,诺安安鑫中,周期板块的配置比例已经达到44.2%,占据了主导地位;中游制造板块的配置比例约20.8%,消费板块的配置比例则下降至19.6%。

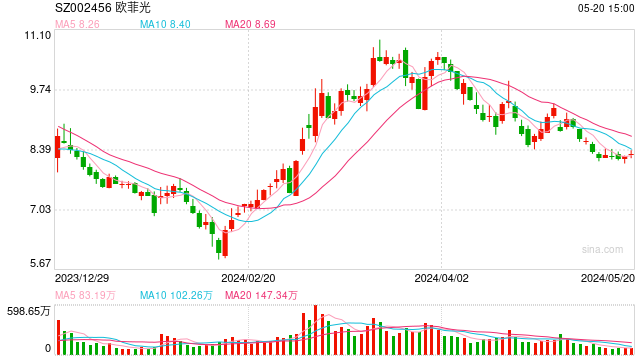

这一波对结构化行情的灵活把握,也让王创练进一步拓展了能力圈,从消费行业向全市场迈进。目前,王创练覆盖的行业范围囊括了食品饮料、化工、家电、农林牧渔、轻工制造等,成长和周期均有所覆盖,赛道方面,新能源、军工也已经成为他新的研究方向。

精选种子

宏观研究背景出身的王创练,最早研究且最有心得的股票便是银行股,但是,从诺安安鑫的持仓中,我们却几乎看不到银行股的影子,这又是为什么?

“银行股很长时间内可能都是估值陷阱。”王创练指出,自己在投资中不会带着“后视镜”的思维,曾经赚过钱的股票不代表未来也能持续赚钱,在选股层面上,最终还得落实到基本面和估值上。

选公司如同精选种子,在这个层面上,王创练也有自己的三个坚持。

① 下注成长

从长期来看,“好公司”是王创练自下而上选股中最重要的标准,他会基于宏观经济、企业常识、投资经验、系统知识对个股进行预判,尤其关注公司的业绩、成长性和公司治理能力。根据招商证券的统计,诺安安鑫前十大重仓股都体现出成长型强、ROE较高等特征。

② 估值!估值!

在趋势投资的思维之下,王创练不仅对低估值陷阱保持警惕,同样的,对于过高估值的股票,他也会相当谨慎,在它看来,成功的投资不仅是要买好的公司,还得买好的估值同样很重要。

比如,在王创练的重仓股中,几乎没有市场上最热门的医药龙头,对此,他解释道:“我也知道这几家公司很好,但估值一直都很高,我就没有投。”

③ 用播种的心态持股

在王创练的“Farming型投资”当中,投资是一场耕种,他更倾向于在左侧进行布局,播种种子,静待时间的馈赠。

从他的持仓中也可以看到这一特征。根据招商证券统计,自2018Q1-2022Q2,诺安安鑫对于贵州茅台、伊利股份、山西汾酒、五粮液、赛轮轮胎的重仓次数不低于8个季度,近期重仓比例较高的厦门象屿也已被连续重仓了6个季度,整体重仓持股周期较长。

但是,在全市场众多的上市公司当中,如何能够保证持续挖掘到优秀的种子?

王创练在诺安基金担任了很长时间的研究总监,他尤其重视团队的智慧,在投资中,他也会参考研究员重点推荐的标的,再结合自己的研究和判断,进一步形成自己的股票池。这种团队的智慧,往往能够给他提供一些认知盲区之外的惊喜。

比如在他的持仓当中,有一只化工企业,主要产品是纤维素醚,属于细分行业龙头。最早关注到这只股票的时候,王创练只觉得基本面不错,就买了一点。后来,他发现,这家公司的财务数据一直非常靓丽稳健,于是进一步对公司进行多方位的研究和调研,逐步确认了公司的成长前景,并开始重仓买入获得亮眼收益。

彼得·林奇曾经说,“抛掉赚钱的好股票,抱着亏钱的差股票,无异于拔掉鲜花、浇灌杂草”,在自己过去多年的投资当中,这样的蠢事并没有少做。

要如何避免投资中“拔掉鲜花、浇灌杂草”呢?王创练的方法是,不固执己见,及时纠错,保持学习。

结语:“弱小和无知并不是生存的障碍,傲慢才是。”

在一场长达3个多小时的访谈当中,面对大家的提问,王创练没有显示出一点不耐烦;对于二十多年前的场景,为了满足大家的好奇心,他也尽量认真回忆,将记忆里的细节一一还原;在聊到自己不擅长的领域时,他则落落大方,毫无掩饰地表示自己仍在学习和拓展当中。

要知道,这是一位已经从业25年的投资大佬,但一聊到投资,他却像是一位求知若渴的学生;一聊到市场,他也总是保持谦卑和敬畏,更多地坦露自己还存在的差距和不足。

就像《三体》中的那句话,“弱小和无知并不是生存的障碍,傲慢才是”。恰恰是这种对时代、对市场、对知识的敬畏之心,让王创练入行25年,却在每一个阶段都有新的收获与成长。

王创练从不愿意被贴上行业或者风格标签,他觉得市场在变化,世界在成长,自己怎么可能一上场就绑住了手脚?

“出走半生,归来少年”,大概说的就是王创练的这种心态吧。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。