保荐“独苗”飞南资源被疑不符合创业板定位 湘财证券仍协助出具误导性信披

财富管理“最后一公里”,谁是优秀的引路人?首届新浪财经·金麒麟最佳投资顾问评选重磅开启,火热报名中~~点击查看>>

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

相关公司:①国泰君安②招商证券③东海证券 ④首创证券 ⑤西部证券 ⑥瑞银证券⑦兴业证券⑧海通证券 ⑨渤海证券⑩德邦证券 ⑪民生证券 ⑫中金公司 ⑬东莞证券⑭东吴证券

2020年7月,三度登陆A股失败的湘财证券,终于借道哈高科(后更名为湘财股份)实现了曲线上市。

尽管成功上市,湘财证券仍摆脱不了“靠天吃饭”,依然属于一家同质化十分严重的券商。

2021年,湘财证券营业收入、净利润、经纪业务收入、投行收入、投资咨询业务收入、融资融券业务利息收入在行业中的排名分别为第56名、第52名、第43名、第74名、第35名、第37名,属于标准的中部券商。2020年、2021年,湘财证券经纪业务、自营业务收入累计占到了总营收的70%以上。

可见,湘财证券既没有明显的细分业务法人竞争优势,也无差异化特色,“靠行情吃饭”特征过于明显。

尤其是,公司在本无明显优势的投行业务中,还存在着明显的未勤勉尽责。如IPO保荐“独苗”飞南资源在创业板定位、内部控制等多方面存在质疑,可湘财证券仍帮助飞南资源出具混淆概念性质的信披内容。

飞南资源所属行业深遭质疑 保荐人回复“混淆概念”

8月15日,深交所组织召开保荐机构工作座谈会,围绕如何进一步坚守好创业板定位、提高招股说明书信息披露质量等方面与保荐机构深入交流。深交所有关负责人表示,将研究完善创业板“三创”“四新”的判断标准,更好地坚守板块定位,严把市场入口关,从源头提升上市公司质量。

8月份以来,多家拟在创业板IPO的企业,如艺虹股份、伟康医疗、唯都股份、正业设计等,撤回上市申请或上会被否,主因创业板定位存疑。

而湘财证券保荐的飞南资源,创业板定位亦被深交所强烈质疑。审核部门还用极为细致的规定,说明飞南资源创业板定位存在问题。

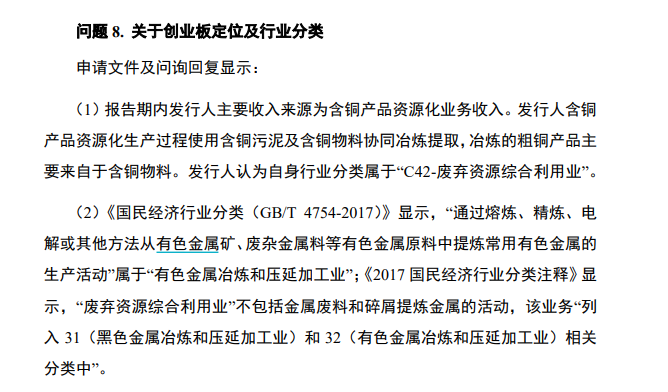

深交所问询道:报告期内飞南资源主要收入来源为含铜产品资源化业务收入。飞南资源含铜产品资源化生产过程使用含铜污泥及含铜物料协同冶炼提取,冶炼的粗铜产品主要来自于含铜物料。公司认为自身行业分类属于“C42-废弃资源综合利用业”。《2017 国民经济行业分类注释》(下称《行业分类解释》)显示,“废弃资源综合利用业”不包括金属废料和碎屑提炼金属的活动,该业务“列入 31(黑色金属冶炼和压延加工业)和 32(有色金属冶炼和压延加工业)相关分类中”。

来源:飞南资源公告

来源:飞南资源公告深交所要求公司结合报告期内主要收入来源对应生产过程及行业分类相关规定,进一步说明认定自身属于“废弃资源综合利用业”而未认定为“有色金属冶炼和压延加工业”的具体依据,是否具备开展“有色金属冶炼和压延加工业”的资质许可并履行完整的审批程序,结合行业分类认定情况进一步说明是否符合创业板定位。

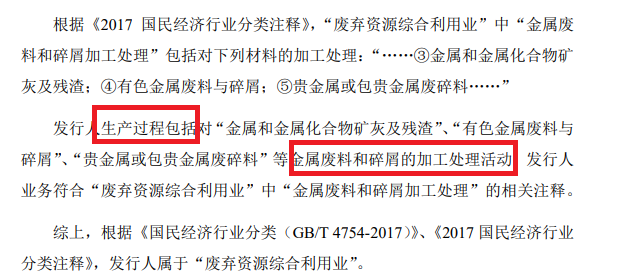

飞南资源及保荐人湘财证券回复称:根据《行业分类注释》,“废弃资源综合利用业”中“金属废料和碎屑加工处理”包括对下列材料的加工处理:“③金属和金属化合物矿灰及残渣;④有色金属废料与碎屑;⑤贵金属或包贵金属废碎料”。飞南资源生产过程包括对“金属和金属化合物矿灰及残渣”、“有色金属废料与碎屑”、“贵金属或包贵金属废碎料”等金属废料和碎屑的加工处理活动,公司业务符合“废弃资源综合利用业”中“金属废料和碎屑加工处理”的相关注释。故,公司所属行业属于“废弃资源综合利用业”。

来源:飞南资源问询函回复

来源:飞南资源问询函回复那有意思的事情发生了,深交所认为“废弃资源综合利用业”不包括金属废料和碎屑提炼金属的活动,而飞南资源及保荐人认为公司业务符合“废弃资源综合利用业”中的“金属废料和碎屑加工处理”,且二者依据的文件皆是《行业分类注释》,那究竟谁是谁非?

我们翻阅《行业分类注释》发现,深交所的问询是文件原文,而飞南资源及保荐人的回复是另一种概念。

按照《行业分类注释》的立法原文及精神,如果是金属废料和碎屑提炼金属的活动,列入31(黑色金属冶炼和压延加工业)和32(有色金属冶炼和压延加工业)相关分类中。这里的关键词是“提炼金属”,即无论是何种属性金属的废料或碎屑,如果最终结果是提炼成金属,那就归类为C31和C32,而不是“C42-废弃资源综合利用业”。

来源:《2017 国民经济行业分类注释》

来源:《2017 国民经济行业分类注释》而飞南资源和保荐人的回复“巧妙地”避开了深交所问询要点,即最终产品是否属于提炼的金属品。公司反而以生产过程中有“金属废料和碎屑加工处理”这样一道程序为由,辩称自己属于“废弃资源综合利用业”。

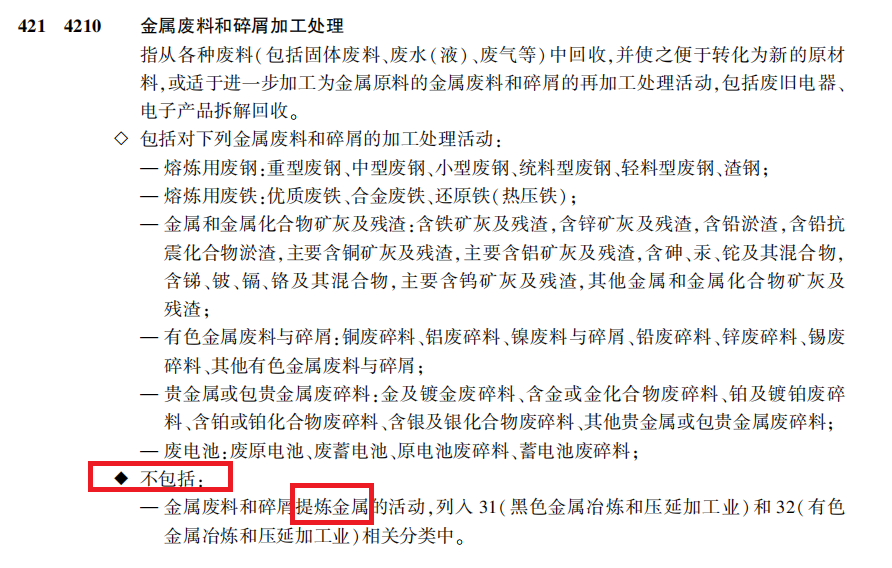

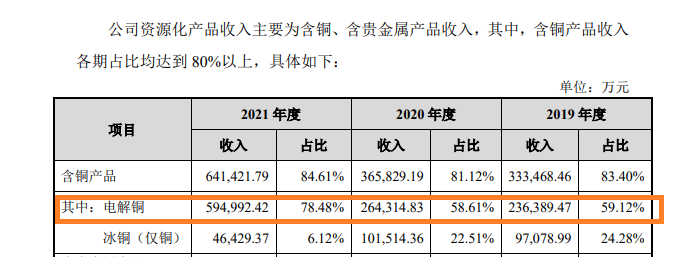

招股书显示,飞南资源大部分收入来自“提炼金属”。2019-2021年,公司资源化产品(电解铜、冰铜、含贵金属产品)的收入分别为39.98亿元、45.01亿元、75.81亿元,占总营收的比例分别为93.54%、93.51%、96.06%。

在资源化产品中,含铜产品的收入占资源化产品的收入的比例分别为83.4%、81.12%、84.61%。也就是说,飞南资源70%以上的收入来自含铜资源化产品。换言之,飞南资源七成以上的收入来自“提炼金属”。

如果严格按照《行业分类注释》的立法精神,飞南资源将自己所属行业分类归类为“C32有色金属冶炼和压延加工业”(铜属于有色金属)比较合适。

招股书显示,飞南资源含铜资源化产品中,电解铜的产品收入占比分别为59.12%、58.61%、78.48%,简单计算,电解铜产品收入占公司总营收的五成以上。

来源:飞南资源招股书

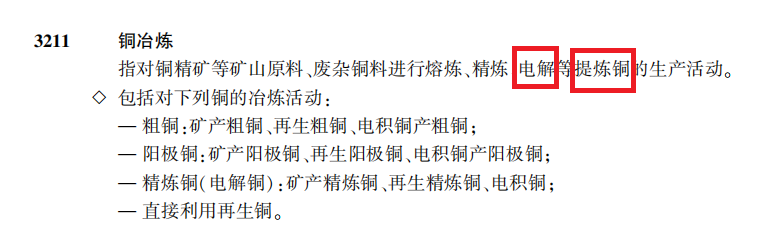

来源:飞南资源招股书《行业分类注释》明确规定,对铜精矿等矿山原料、废杂铜料进行熔炼、精炼、电解等提炼铜的生产活动属于铜冶炼,铜冶炼(C3211)归属于“C32有色金属冶炼和压延加工业”。

来源:《2017 国民经济行业分类注释》

来源:《2017 国民经济行业分类注释》《国民经济行业分类(GB/T 4754-2017)》也明确规定,“通过熔炼、精炼、电解或其他方法从有色金属矿、废杂金属料等有色金属原料中提炼常用有色金属的生产活动”属于“有色金属冶炼和压延加工业”。

因此,飞南资源不仅没有属于“C42废弃资源综合利用业”的合理依据,和保荐人给出的问询回复也犯了混淆概念的逻辑谬误,公司第一大主营产品(收入占比超50%)更是被明确规定属于“C32有色金属冶炼和压延加工业”。因此,公司行业归类存在严重问题。

那飞南资源为何要将自己归类为“C42”?一种可能是因为“C32”属于传统行业,不属于创业板推荐的“创新创业产业”和“战略性新兴产业”;另一种可能是“C32”的兄弟“C31”在创业板的负面行业清单。

《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》规定,创业板定位于深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,并支持传统产业与新技术、新产业、新业态、新模式深度融合。支持和鼓励符合创业板定位的创新创业企业申报在创业板发行上市。

同时,下列行业的企业原则上不支持其申报在创业板发行上市:(一)农林牧渔业;(二)采矿业;(三)酒、饮料和精制茶制造业;(四)纺织业;(五)黑色金属冶炼和压延加工业……

按照相关研究报告,飞南资源属于危废处理产业链的下游再生产品应用环节,但公司所属行业归类应严格按照相关规定来,不能肆意更改。

以公司每年数十亿元的营收及数亿元的利润,飞南资源的财务指标完全达到主板IPO的要求,并不是只能登陆创业板。

飞南资源内控问题频发

公开资料显示,飞南资源存在多项成本核算存在不规范的问题,如危废领用未严格按先进先出法核算、约当产量计算错误等。

公司存货管理内控亦存在较大问题,如不同品位含铜物料混合堆放,4个危废仓库中的危废混合堆放,原材料账面记录品位与实际不符,对同类存货核算标准不同等。公司存货盘点还存在不规范、盘点数与账面实际有差异等问题。

此外,飞南资源还存在收费危废收入确认时点不准确、土地使用权摊销核算不正确、发票内容与其他记录不一致、会计记录与客户及供应商反馈有差异等问题。

上述种种问题,都直指公司财务内控执行的有效性以及会计基础的规范性。

飞南资源的非财务内控问题更为严重。招股书显示,2009-2016 年,飞南资源实控人给予广州市环科院(事业单位)项目负责人章金鸿105万元的“加班费”,目的是尽快取得环评报告,该105万元被荔湾区法院认定为章金鸿受贿金额。

2019年12月,飞南资源又与另一家公司签署了一份咨询服务合同(公司称是按照章金鸿的安排),并以公司自有资金向该公司支付了税前21.9万元,荔湾区法院认定此笔款项中章金鸿受贿金额为20万元。根据荔湾区监察委的说明,公司该行为属于单位向国家工作人员行贿。

向国家工作人员长时间、频繁地行贿,显然说明飞南资源内部控制的有效性存在缺陷。

不仅是涉及行贿犯罪,飞南资源子公司江西飞南环保科技有限公司(江西飞南)还曾卷入非法经营案。据中国裁判文书网的公开信息,江西飞南自2018年9月开始连续向赖东生、苏健民购买铜泥合计499.69吨(涉案金额1040.53万元)。由于赖东生、苏健民不具有危险废物经营许可证,法院认定赖东生的行为构成非法经营罪,苏健民的行为构成污染环境罪。

飞南资源作为危废产业链的下游企业,在采购危废材料时,显然应该对上游供应商的资质进行最基本的核查。如果连最基本的采购都不能保证危废原料的合规性、安全性,那以环保行业自居的飞南资源,岂不是更被质疑公司是一家有色金属冶炼加工企业?

此外,公司于2017年至2020年取得他方开具的增值税发票,并进行了认证抵扣,但相关增值税发票于2022年被税务部门认定为不合规发票,所涉金额184.16万元。尽管飞南资源后期补缴了税款及滞纳金,但也说明公司财务内控存在瑕疵。

湘财证券未勤勉尽责 IPO承销额“一落千丈”

飞南资源行业定位存在明显的质疑,可湘财证券却协助公司“混淆概念”,所答非所问,导致信披带有一定误导性。在辅导期及保荐期内,飞南资源连续发生内控问题,湘财证券很难称得上是勤勉尽责。

wind显示,湘财证券目前储备的IPO在审项目仅飞南资源1家。如果飞南资源IPO失败,湘财证券的撤否率就将高达100%,反之亦然。

事实上,湘财证券这两年的IPO承销处于“大滑坡”的状态。wind显示,2020年、2021年、2022年上半年,湘财证券IPO承销额分别是6.08亿元、0.42亿元和0元。

研究认为,投行业务是能体现一家券商“拔高”能力的业务,可以建立券商差异化竞争特色。

而湘财证券似乎没有将投行业务作为战略发展重点,目前公司的保代仅14人,而公司投顾、经纪人数量合计720人,一般证券业务人员1226人。

近日,湘财证券与益盟股份达成战略合作意向,双方主要在财富管理、投顾业务等领域展开合作。湘财证券近日新上任的总裁周乐峰曾长期从事经纪业务。

种种迹象表明,湘财证券未来仍要在经纪业务上发力。

但经纪业务是受行情影响非常大的业务。今年上半年,受俄乌局势、美国加息、疫情反复等事件影响,市场情绪低落,权益市场表现较差。

而依赖“靠天吃饭”业务的湘财证券,今年上半年实现营业收入5.22亿元,同比下降41.3%;实现归母净利润0.36亿元,同比下降88.41%。如今,湘财证券依然加码依赖市场行情的业务,未来业绩的波动性将依然很大。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。