文丨明明债券研究团队

核心观点

9月第一个交易日在岸人民币汇率单日上涨296个基点,盘中一度升至6.81附近。近来人民币汇率的强势表现使得市场对于汇率的关注程度也明显提高。在当前美元指数持续走弱的背景下,人民币升值趋势是否能够得到延续?本文将从人民币走强的原因以及未来可能存在的风险方面给出我们对于后续人民币汇率走势的看法。

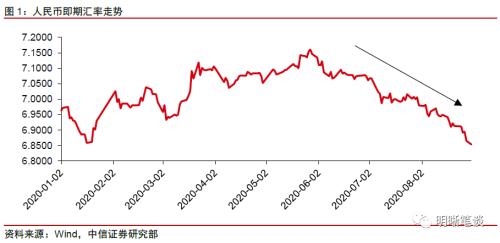

人民币汇率走势回顾:近期人民币汇率走势再度引发了市场关注,8月份人民币汇率在经历一段时间的震荡之后再度走强,即期汇率大幅升值约1.8%,9月份第一个交易日在岸人民币汇率单日上涨296个基点。实际上本轮人民币升值趋势开始于5月底,从年初以来的走势来看,6月以前人民币汇率虽出现过几次阶段性调整,但整体呈现贬值趋势,这一趋势直至5月底出现拐点,人民币开始连续走强。在人民币的强势表现下,人民币升值趋势是否能够延续也是市场热议的话题。

是什么造成了当前的人民币走强:对于人民币汇率的由弱转强,5月底以来美元指数的大幅下行是其中的一项重要原因。而美元指数的下行一方面受到美国经济复苏预期持续强化的影响,另一方面也受到美联储宽松货币政策的影响。人民币汇率走强也是对我国基本面的反映,高效的疫情防控以及率先开启复工复产使得我国基本面在疫情后持续修复,疫情后国内基本面表现是支撑人民币汇率的重要因素。在全球央行维持宽松的背景下,我国央行在疫情期间货币政策保持谨慎、维持定力,中美利差维持高位,人民币资产的吸引力明显增强,这也推动了人民币汇率的走强。

怎么看待后续的人民币走势:对于后续的人民币走势而言,我们认为仍旧存在三方面的风险。首先,近期欧元区疫情反弹可能引起全球避险情绪的再度回升。其次,9月美国大选两党候选人辩论开始,不排除辩论过程中再度引发中美关系紧张带来人民币汇率压力的可能。最后,国内系统性金融风险尚未得到充分控制之前,不对称性资本管制或难以彻底放开,因此美元指数下行,并不一定就意味着人民币会对美元显著升值。综合来看,结合人民币汇率升值的原因以及后续可能存在的风险,我们认为后续人民币汇率或呈现为斜率放缓的升值走势。当前在中美贸易协议继续推动的背景下,人民币汇率的走强有利于第一阶段协议的履行,但同时也应注意汇率持续升值对出口和制造业的冲击。

债市策略:对于当前人民币汇率的持续走强,从人民币升值的原因以及未来可能存在的风险角度,我们认为后续人民币汇率或呈现为斜率放缓的升值走势。在当前中美利差仍处高位的背景下,人民币汇率的升值预期或将保持人民币资产的吸引力,因此对于国内债市而言,我们维持10年国债到期收益率将在2.8%~3.0%区间震荡的判断。

正文

人民币汇率走势回顾

近期人民币汇率走势再度引发了市场关注,8月份人民币汇率在经历一段时间的震荡之后再度走强,即期汇率大幅升值约1.8%,9月份第一个交易日在岸人民币汇率单日上涨296个基点。近期人民币汇率走势再度引发了市场关注,人民币升值趋势是否能够延续也是市场热议的话题。从近期的人民币走势来看,7月上旬人民币汇率快速走强,而在7月中下旬人民币汇率进入了震荡走势,整体水平位于7左右。8月份人民币汇率再度走强,从全月的汇率变化来看,8月份人民币汇率升值约1.8%。进入9月的第一个交易日,昨日在岸人民币汇率单日上涨296个基点。

实际上本轮人民币升值趋势开始于5月底,从年初以来的走势来看,6月以前人民币汇率虽出现过几次阶段性调整,但整体呈现贬值趋势,这一趋势直至5月底出现拐点,人民币开始连续走强。回顾年初以来的人民币走势,实际上本轮人民币升值趋势开始于5月底,在6月份以前,人民币汇率虽然在各月出现过几次阶段性调整,但整体来看这一时期人民币整体呈现贬值趋势,这一趋势直到5月底出现了拐点。5月28日,人民币对美元汇率贬至7.16,之后人民币便开始由弱转强,且在升值过程中并未出现大幅调整,多方力量表现较强,截至9月1日收盘,本轮人民币趋势升值幅度已达到4.3%。

在人民币的强势表现下,人民币升值趋势是否能够延续也是市场热议的话题。在人民币持续走强的背景下,市场对于人民币走势的关注也逐渐提升,而在人民币升值的趋势下,市场主要关注的问题也变成了:人民币升值的趋势是否能够继续延续?本文将从当前人民币升值的原因以及未来存在的风险方面,给出我们对于人民币走势的判断。

是什么造成了当前的人民币走强

对于人民币汇率的由弱转强,5月底以来美元指数的大幅下行是其中的一项重要原因。而美元指数的下行一方面受到美国经济复苏预期持续强化的影响,另一方面也受到美联储宽松货币政策的影响。对于人民币汇率由弱转强,我们认为5月底以来美元指数的大幅下行是其中的一项重要原因。而对美元指数的下行,我们认为造成其走弱的原因一方面是美国经济复苏预期的持续强化,从纽约联储公布的美国周度经济活跃指数(WEI)反映出的美国经济活动表现来看,当前美国经济正处于疫情冲击后的修复过程当中,从美元指数与WEI指数之间的关系来看,随着美国经济活跃度不断修复,美元指数也开始有所走弱。美元指数的下行另一方面还受到美联储货币政策的影响,美联储自疫情以来推出了前所未有的大规模货币宽松政策,同时上周美联储针对货币政策框架进行了调整,推出“平均通胀制度”。市场对于美联储货币政策的预期也影响着美元指数的走势。早在7月份的时候,7月17日达拉斯联储主席卡普兰在接受华尔街日报采访时表示,愿意让美联储考虑调整决策框架,允许通胀在一段时间内升至略高2%目标的水平,以在更长时间内保持低位的利率。8月4日芝加哥联储主席埃文斯表示,除非通胀升至2.5%,否则没有必要加息。此后其他多位美联储官员也频繁对通胀目标表态。因此7月份的时候,已经被压低的美国债券收益率进一步下行,同时美元指数也基本是从7月下旬开启了“美元荒”结束后的第二阶段显著下行。

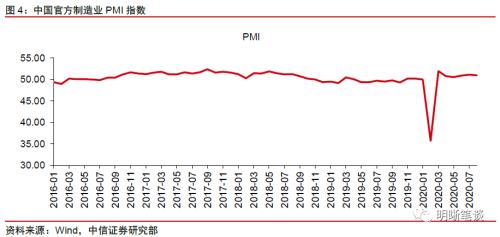

人民币汇率走强也是对我国基本面的反映,高效的疫情防控以及率先开启复工复产使得我国基本面在疫情后持续修复,疫情后国内基本面表现是支撑人民币汇率的重要因素。疫情后国内基本面的表现也是支撑人民币汇率的重要因素,疫情发生后我国推出了强有力的疫情防控措施,快速高效地控制了国内疫情发展,并在之后率先开启复工复产进程,推出一系列强有力的措施促生产、稳外贸、稳外资,从我国制造业PMI指数的表现来看,在经历了2月份的断崖式下跌后,我国经济景气程度持续修复,世界银行以及国际货币组织均预测中国将是今年少数能够实现经济正增长的国家,因此疫情后国内基本面的表现给人民币汇率提供了重要支撑。

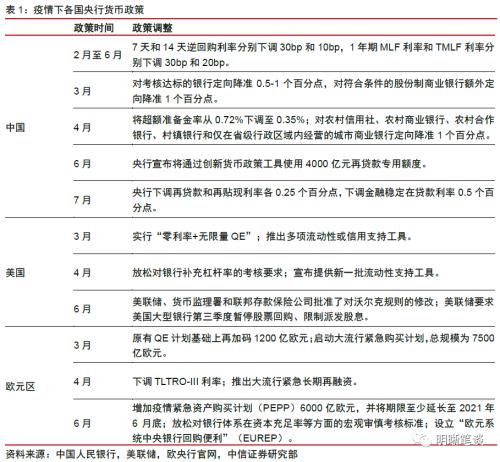

在全球央行维持宽松的背景下,我国央行在疫情期间货币政策保持谨慎、维持定力,中美利差维持高位,人民币资产的吸引力明显增强,这也推动了人民币汇率的走强。受新冠疫情的影响,3月以来全球多国央行纷纷采取降息举措对抗经济的下行风险,美联储3月份通过连续的紧急降息以及取消资产购买上限推出了“零利率+无限量QE”的政策组合,同时通过多项流动性支持工具降温由于美元流动性收紧带来的“美元荒”行情,截至8月26日,美联储资产负债表已较3月中旬增长2.32亿美元。而欧元区方面,为应对疫情欧央行自3月份开始便持续加大货币政策宽松力度,包括下调定向再融资操作利率(TLTRO Ⅲ),新增针对疫情再融资操作工具(PELTROs),扩大QE规模等。从欧央行的资产负债表规模来看,3月中旬开始欧央行资产负债表规模大幅上升约1.68万亿欧元,其中资产扩张的主要来源为长期再融资操作。相较美欧两大经济体央行的宽松动作,我国央行在疫情期间货币政策整体保持谨慎、维持定力,这也导致了疫情发生后中美利差进一步走扩,随着全球疫情逐渐放缓,全球风险偏好有所回升,人民币资产的吸引力明显增强,按照中债托管量计算,7月份境外机构共增持我国国债和政金债1462.62亿元,这一增持规模打破了境外机构有记录以来的最高增持记录,反映出境外资金在7月份的大幅流入,这推动了人民币汇率的走强。

怎么看待后续的人民币走势

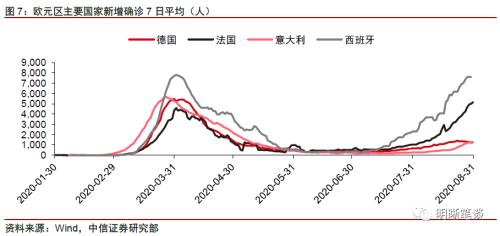

对于后续的人民币走势而言,我们认为仍旧存在三方面的风险。首先,近期欧元区疫情反弹可能引起全球避险情绪的再度回升。其次,9月美国大选两党候选人辩论开始,不排除辩论过程中再度引发中美关系紧张带来人民币汇率压力的可能。最后,国内系统性金融风险尚未得到充分控制之前,不对称性资本管制或难以彻底放开,因此美元指数下行,并不一定就意味着人民币会对美元显著升值。对于后续人民币汇率走势而言,我们认为在人民币汇率走强的过程中,目前仍旧存在三方面的风险。首先,近期欧元区疫情反弹,欧元区主要经济体如法国、意大利和西班牙等,新增确诊病例人数再次增加,如西班牙、法国等7日平均新增病例人数已接近3月份疫情高峰表现,这可能导致全球避险情绪的再度回升,从而对人民币汇率产生影响。另一方面,进入9月美国大选将进入两党候选人辩论阶段,在这一过程中特朗普和拜登或针对中国问题发表看法,不排除辩论过程再度引发中美关系紧张带来人民币汇率压力的可能。最后,目前我国资本管制尚存在较强的不对称性。在国内系统性金融风险尚未得到充分控制之前,不对称性资本管制或难以彻底放开,因此美元指数下行,并不一定就意味着人民币会对美元显著升值。当然,关键也要看对于“长期升值通道”如何进行界定。

综合来看,结合人民币汇率升值的原因以及后续可能存在的风险,我们认为后续人民币汇率或呈现为斜率放缓的升值走势。当前在中美贸易协议继续推动的背景下,人民币汇率的走强有利于第一阶段协议的履行,但同时也应注意汇率持续升值对出口和制造业的冲击。综合来看,结合前文对于现阶段人民币汇率升值的原因的分析,我们认为人民币汇率的走强或仍将延续。但考虑到后续可能存在的风险,包括全球避险情绪、中美关系以及不对称的资本管制,人民币汇率或呈现为斜率放缓的升值走势,短期人民币汇率区间或为6.7~6.8。在当前中美贸易协议继续推动的背景下,人民币汇率的走强有利于第一阶段协议的履行,但是与此同时我们还应注意到,汇率的持续升值或对我国出口和制造业带来一定的冲击。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。