三只松鼠(行情300783,诊股)(SZ:300783)、良品铺子(行情603719,诊股)(SH:603719)、瑞幸咖啡(NASDAQ:LK)、元气森林、喜茶、泡泡玛特……市场上有很多自称“新零售”的公司。

它们有很多花活、名词和概念,比如万店战略、IP+、大数据、场景革命、C2M(用户直连制造)等等,不一而足。

这些看似新的,其实都是旧的。虽然已经0202年,但这些所谓的零售新物种,依然都在祖师爷杜国楹画定的圈子里无限轮回。

01

没人比杜大师更懂新零售

关于零售,不得不提杜国楹。即便你对这位大师不熟悉,但你总知道背背佳、好记星、E人E本、8848钛金手机和小罐茶吧?

杜国楹关于零售(营销)的“工作路线图”非常极致:

洞悉趋势→包装概念→媒体造势→资本入场→媒体轰炸→全国铺开→加盟二次收割……

以洞悉消费趋势为切口,你能看到“大师”的产品与时代共鸣:8848钛金手机在移动互联网的浪潮中崛起,小罐茶应了消费升级的趋势。雷军说要时刻站在风口上,要顺势而为,方能取得成功。杜国楹绝对认可点赞。

以包装概念为切口,你能看到铺天盖地的“小罐茶大师作”slogan。8位制茶大师,要奠基中国茶的新未来。领头的首席大师邹炳良,作为中国普洱茶终身成就大师、勐海茶厂厂长、总工程师,名声在外,一下就能hold住全场。

至于其它7位都仅仅挂个“国家非物质文化遗产传人”的名谓,算不得什么大师。而且制茶并不是8老完成,而是企业和徒弟制作。但这些谁会去关心呢?

以媒体造势为切口,你能看到海陆空平行轰炸。小罐茶的营销广告投放力度咱不说,咱说说早期的例子:好记星这个产品,连续150个报纸整版广告,最高时期,一周高达11个整版广告,而彼时的杜国楹就连创业的钱都是借来的。

其它的流程,比如资本入场、比如全国铺开、比如加盟二次收割,都是产品取得成功之后的“大力操盘”,篇幅所限我们就不再展开。

你只需要知道,凭借这一套经典流程,杜国楹一而再而三的取得成功——不管它是智商税的成功,还是品牌税的成功:

·1998年的背背佳,健康医疗行业翘楚,狂揽4.5亿;

·2003年的好记星,销量超10万台,吃下数十亿学习机市场;

·2009年E人E本,累计销量16亿后被收购,净赚7亿;

·2015年8848手机,攻占高端手机市场,2年圈钱20亿;

·2018年的小罐茶,营收20亿。

别的不说,小罐茶这个段位秒杀传统零售业竞争对手:中国台湾上市公司天仁茶业,2018年的收入为21.8亿新台币(折合人民币5.1亿元),这可是办了60多年的老企业;福建马茶业,1993年成立,23年之后收入4.6亿,增速相对小罐茶来说可忽略不计。

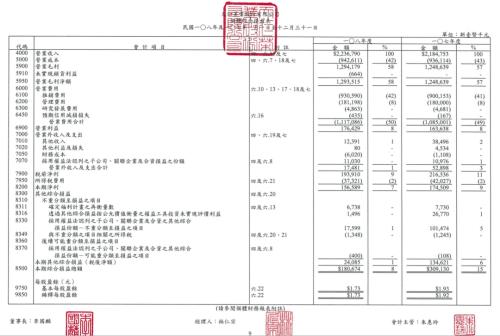

图1:天仁茶业2018年财报。

还看A股、港股、美股的那些新零售公司,无不都在杜大师划定的圈里轮回,生就一个个重营销、轻底蕴的类似摸样。

02

松鼠铺子们补不上大师的“漏洞”

所谓新零售概念,至少要有最基本的三要素:①新的产品力;②新的渠道触达;③新的用户交互模式。这里仅以上市公司——三只松鼠和良品铺子——为例,瑞幸咖啡不提也罢,检视下它们的现状。

【1】产品力

杜国楹的模式,有一个关键破绽,这也是三只松鼠和良品铺子的通病:产品能力。

没有明显区别于竞品的产品力,也就是同质化的产品,最终就两条路:要么接受产品较短的生命周期,要么进行价格战剩者为王。

毕竟你超高的售价卖的是品牌(税)而不是产品,最终消费者会发现,“买这个东西,我太飘了”——杜国楹的产品属于这种。

行业价格战找到一个平衡点,此时由于利润率较低没有新的企业愿意进场,因此避免了竞争——三只松鼠和良品铺子的产品属于这一种。

如果你的产品相比同行“定高价很多,消费者认可,商圈地主认可”,那可以说你的产品力很强;尤其如果这是在一个同质化的产品领域实现的,那么可以说你的产品力极强:比如海底捞(HK:06862)。

海底捞有目共睹,尤其上半年业绩因疫情原因大幅缩水,股价却不为所动,足见市场偏爱。

有时候,产品无法突围或者说突围难度大,那是天生的,基因决定的。茶叶,即使你是大师,徒手又能炒几斤茶?肯定到不了20亿的销量,即使定价已经是天价。

坚果,工艺无外乎“原料清理、蒸煮、炒制、浸料、烘干、冷却、包装”的标准流程。普通公司很难(不是绝对)玩出花活。

我们看到三只松鼠和良品铺子的产品创新能力,有点奇葩,只能通过包装的更新换代不断刷新存在感。譬如良品铺子的故宫礼盒,三只松鼠的巨型零食包。

【2】渠道

前些年,三只松鼠和良品铺子高速成长的关键动力,是第一波享受移动互联网电商渠道红利,也就是上述三要素中的第①点——新渠道,仅此而已。

尤其是三只松鼠,阿里平台长出来的线上品牌。等电商年度卖家增速降到低于个位数百分比,依赖于渠道的单轮驱动的瓶颈就显现出来了。

这个时候,最重要的是把欠缺的产品能力补上,或者把用户交互的能力补上,而不是盲目去推渠道。

三只松鼠的万店目标,就像瑞幸咖啡的万店战略,说白了就是为了维持市值而讲的故事而已。基础不牢靠,开1万家店又如何?京东还开了100万家新通路线下店呢。

所以当三只松鼠2019年底说也要万店战略的时候,那些聪明资金并不会为之所动。事实佐证了这一点:2020年7月三只松鼠公告,IDG和今日资本均准备减持不超过总股本的9%,即360.9万股。

【2】用户交互

我们再来讲讲用户交互层面,曾有一家公司很性感:小米(HK:01810)。

小米,尤其是创业期间的小米,它的用户交互策略,有个关于参与感的“三三法则”。战略上,做爆品、做粉丝、做自媒体;战术上,开放参与节点、设计互动方式、扩散口碑事件。

虽然当前阶段,我们在价格(估值)上不是特别看好小米,但这并不妨碍去承认其早前阶段的在用户交互上的优异之处。

关于用户交互,从用户心理学的角度来分析大抵是这样的:用户一旦为内容做出贡献,或者从细微之处感受到从未感受过的关怀,它就会捍卫这家公司;捍卫过这家公司一次,那么他此后所有的拥护和捍卫,都是对他自己的捍卫,他成了企业的“一致行动人”,这是极致的黏性。

一个很朴素的观点,能够让早期用户狂热的产品就是最好的新零售公司,三只松鼠和良品铺子显然没做到。

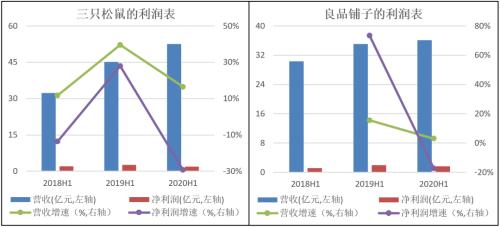

2020年上半年,两家公司业绩也很一般。三只松鼠营收52.5亿元,同比增长16.4%;净利润1.9亿元,同比下滑29.5%。良品铺子收入36.1亿元,同比增长3%;净利润1.6亿元,同比减少17.6%。

图4:过去两年半三只松鼠与良品铺子的利润表。

03

后浪依旧在杜大师的圈子里沉浮

聊完了二级市场,再说说一级市场。相比松鼠和铺子,一级市场的那些后浪有着不同套路,但同样在杜大师的圈子里沉浮。这里仅以最受00后/10后追捧的潮玩品牌泡泡玛特为例。

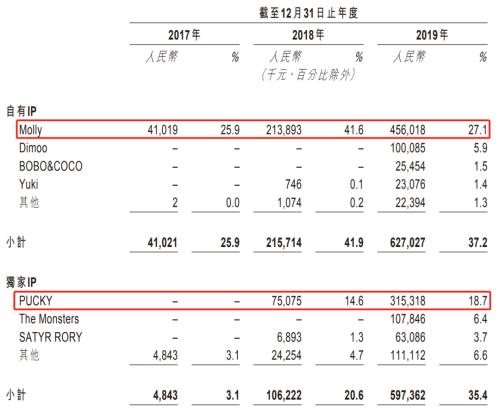

泡泡玛特是一家做IP潮流玩具的公司,它的产品能力比较强,自有IP玩具Molly(2019年收入同增113%至4.6亿元),独家IP玩具PUCKY(2019年收入同增320%至3.2亿元)增速非常快。

图6:泡泡玛特的自有和独家IP玩具收入明细。

2019年中国潮玩行业CR5市占率分别为8.5%/7.7%/3.3%/1.7%/1.6%,泡泡玛特居首。它的竞争对手既有老牌日本潮玩公司Medicom Toy和Dreams,也有比它更晚诞生的中国公司52 Toys、十二栋文化等。

泡泡玛特的本质是对稀缺性和可交易性的炒作。

(1)“盲盒”这种营销模式可满足消费者猎奇心理和收藏成就感,同时还增强了爆款的稀缺性,这也是早期做翻模(以正版雕像为蓝本,copy个模具来量产高仿)和改娃(通过拆件、换件、去色、喷绘等,把普通款根据需求进行改装或者改色)的个体混得不错的原因。

(2)无利不起早,稀缺性赋予了物品可交易的属性,让商品在观赏价值的基础上出货量成倍数增加。只要能赚到钱,即使非目标用户也会成为买家。

盲盒这种模式,仍然未超出杜国楹的那一套。本质是设立一种机制,让买家和使用者分离,这样即使商品本身价值低,也并没有人会去在乎:

比如小罐茶,买来是送人的,有逼格就行,是不是大师炒的茶有所谓吗?

比如盲盒,买家买的不是潮玩,买的是金融产品,期货,但他有信心下一款盲盒能抽到爆款,抽到隐藏款,高价卖出获利。

唯一的不同之处是:小罐茶面临的问题在于,人们意识到这是一个品牌税的事情。而泡泡玛格特的问题在于,年轻人对你的IP用户究竟会维持多久,因为在物质极度丰富的今天新生代对就有估值体系的否定是很快的。

当你还在玩红木紫檀,他们对简欧家具爱了;当你入眼了名贵油画,他们很抱歉地表示只喜欢先锋派油画。炒鞋,一步登天换赛道;炒盲盒,一步登天换赛道;破产三坑(汉服、洛丽塔和JK制服),一步登天换赛道。

等价格推上去了,后继购买力不足以支撑天价时,就是价值体系的崩溃,以及供应的过剩。那波“金融产品”玩家,他们会寻找下一个和风口,留下一地鸡毛。

杜国楹的那套打法——洞悉趋势,包装概念,媒体造势,资本入场,媒体轰炸全国铺开,加盟二次收割——一切都变了,一切又都没变。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。