主要观点

前言:

本周讨论的小话题是,在今年三季度、四季度经济走势较为明朗的情况下,市场开始关注明年的经济运行状况,那么在基数的扰动下,明年1季度经济数据该怎么解读?如何评估其强弱?以及后续的政策该怎么预期?

首先,今年四季度政策怎么看?

大概率维持现状,经济方面是经济慢进+政策小退的组合;金融方面是紧货币+宽信用的组合;资产方面是利率震荡上行的大环境,四季度末可能利率见顶,整体而言是相对利好周期股与低估值个股的环境。

其次,怎么评估明年1季度经济的“强弱”?

需要剔除基数的影响,同时需要考虑结构的问题。

剔除基数的计算细节如下:以GDP为例,假设2019年Q1经济总量为1,2020年Q1若没有疫情增速为5.9%,2020年Q4经济增速在5.5%-5.8%左右。若2021年Q1经济增速为20.2%,则剔除基数的计算过程为1*(1-6.8%)*(1+20.2%)/(1+5.9%)-1=5.8%。若2021年Q1经济增速为19.9%,则剔除基数的计算过程为1*(1-6.8%)*(1+19.9%)/(1+5.9%)-1=5.5%。其他数据如社零、制造业投资的计算过程与此类似。

如何评估明年1季度经济的强弱?按照四季度经济增速5.5%-5.8%的预计,如果明年1季度经济增速在20.2%以上,则经济增速实际好于今年四季度,经济进一步好转中。如果明年1季度经济增速在19.9%以下,则经济增速实际弱于今年四季度,经济有所转弱。如果明年1季度经济增速在19.9%-20.2%这一区间内,则经济增速实际与今年四季度基本持平。待四季度经济增速公布后,明年经济增速强弱的临界点可以更加精确。

结构方面,社零与制造业投资关注其恢复的幅度,基建与房地产投资关注其回落的幅度,若明年1季度社零增速为40.7%,则剔除基数后实际增速为5.5%(按照2020年1季度没有疫情的话8%的增速的假设),属于正常恢复节奏。若明年1季度社零增速为42.7%,则剔除基数后实际增速为7%,则恢复状况好于预期。若明年1季度社零增速为38.7%,则剔除基数后实际增速为4.0%,则恢复状况低于预期。

最后,怎么评估明年1季度的政策选择?

可能要分四种情形。我们预计经济增速持平或好于今年四季度的概率较高。

第一,明年1季度经济继续上行。体现在GDP剔除基数扰动后,高于5.8%,甚至高于6.0%。(看到的经济增速数据是20.2%及以上),此时大概率对应的是,地产投资、基建投资高位震荡,社零与制造业投资恢复幅度偏高。则政策边际继续有所收紧,“稳杠杆”大概率重回视野。

第二,明年1季度经济与今年四季度基本持平。但结构上依然是地产、基建强,制造业投资,社零弱。则政策维持当下现状继续小幅趋紧,精准为主,有保有压。

第三,明年1季度经济与今年四季度基本持平。但结构上地产、基建明显回落,制造业投资,社零明显回暖。则政策整体而言相比当下或略偏松,主要是观望为主(当下转向早与偏紧主要是经济冷热极度不均,利率敏感型经济提前过热)。

第四,明年1季度经济低于今年四季度。体现在GDP剔除基数扰动后,低于5.5%。则政策再度开启边际宽松的方向。

每周经济观察:参见正文。

风险提示:消费恢复偏慢,中美冲突升级。

报告目录

报告正文

一

明年1季度经济的“强弱”之分及政策推演

(一)首先,今年四季度政策怎么看?

大概率维持现状,经济方面是经济慢进+政策小退的组合;金融方面是紧货币+宽信用的组合;资产方面是利率震荡上行的大环境,四季度末可能利率见顶,整体而言是相对利好周期股与低估值个股的环境。就经济基本面而言,总量方面,三季度、四季度逐季向好,明年1季度大概率持平四季度或小幅向上(去除基数效应,参见第二章),政策本身无进一步宽松必要。(这是与2018年四季度、2019年四季度不一样的,彼时经济向下的担忧较为强烈,因而看到的是2019年专项债第一次发行提前,2018年10月降准,2019年9月降准)。同时,考虑到经济结构略差,社零、制造业投资远未恢复正常,政策大幅收紧也很难。

(二)其次,怎么评估明年1季度经济的“强弱”

需要剔除基数的影响,同时需要考虑结构的问题。我们将GDP、社零、制造业投资、基建投资、地产投资这五个数据的剔除基数前与剔除基数后的增速对比呈列如下:

剔除基数的计算细节:以GDP为例,假设2019年Q1经济总量为1,2020年Q1若没有疫情增速为5.9%,2020年Q4经济增速在5.5%-5.8%左右。若2021年Q1经济增速为20.2%,则剔除基数的计算过程为1*(1-6.8%)*(1+20.2%)/(1+5.9%)-1= 5.8%。若2021年Q1经济增速为19.9%,则剔除基数的计算过程为1*(1-6.8%)*(1+19.9%)/(1+5.9%)-1= 5.5%。其他数据如社零、制造业投资的计算过程与此类似。

如何评估明年1季度经济的强弱?按照今年四季度经济增速5.5%-5.8%的预计,如果明年1季度经济增速在20.2%以上,则经济增速实际好于今年四季度,经济进一步好转中。如果明年1季度经济增速在19.9%以下,则经济增速实际弱于今年四季度,经济有所转弱。如果明年1季度经济增速在19.9%-20.2%这一区间内,则经济增速实际与今年四季度基本持平。待四季度经济增速公布后,明年经济增速强弱的临界点可以更加精确。

其他几个数据的分析与此略有差别,社零与制造业投资关注其恢复的幅度,基建与房地产投资关注其回落的幅度,以社零为例,若明年1季度社零增速为40.7%,则剔除基数后实际增速为5.5%(按照2020年1季度没有疫情的话8%的增速的假设),属于正常恢复节奏。若明年1季度社零增速为42.7%,则剔除基数后实际增速为7%,则恢复状况好于预期。若明年1季度社零增速为38.7%,则剔除基数后实际增速为4.0%,则恢复状况低于预期。

(三)最后,怎么评估明年1季度的政策选择?

可能要分四种情形:

第一,明年1季度经济继续上行。体现在GDP剔除基数扰动后,高于5.8%,甚至高于6.0%。(看到的经济增速数据是20.2%及以上),此时大概率对应的是,地产投资、基建投资高位震荡,社零与制造业投资恢复幅度偏高。则政策边际继续有所收紧,“稳杠杆”大概率重回视野。

第二,明年1季度经济与今年四季度基本持平。但结构上依然是地产、基建强,制造业投资,社零弱。比如社零剔除基数扰动后增速在4%左右,制造业投资剔除基数扰动后增速在0%左右,则政策维持当下现状继续小幅趋紧,精准为主,有保有压。

第三,明年1季度经济与今年四季度基本持平。但结构上地产、基建明显回落,制造业投资,社零明显回暖。比如社零剔除基数扰动后增速在5.5%以上,地产投资剔除基数扰动后在7%以下。则政策整体而言相比当下或略偏松,主要是观望为主(当下转向早与偏紧主要是经济冷热极度不均,利率敏感型经济提前过热)。

第四,明年1季度经济低于今年四季度。体现在GDP剔除基数扰动后,低于5.5%。则政策再度开启边际宽松的方向。

二

每周经济观察

(一)需求:螺纹消费上行,地产成交回落

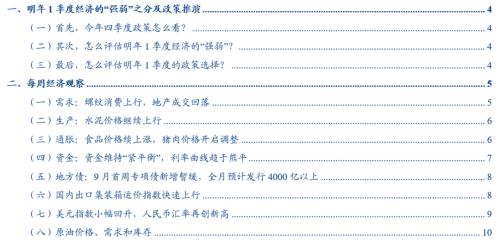

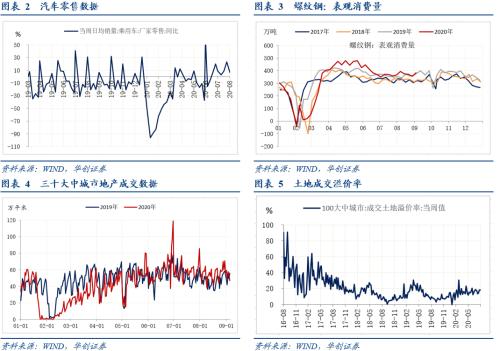

需求端,地产成交有所回落。本周一至周五,三十大中城市地产成交面积同比为7.8%,上周为24.5%,上上周为32.3%。月度数据来看,8月成交要好于7月,9月可能同比有所回落。螺纹表观消费看,本周有所上行,达到382万吨。汽车零售数据,8月最后一周汽车零售同比为7%,前值为23%。从月度同比来看,8月为9.5%,7月为6.1%,8月好于7月。

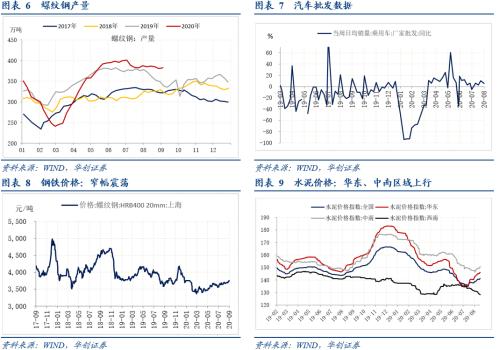

(二)生产:水泥价格继续上行

生产端。本周,华东、中南地区水泥价格继续上行。其中,华东地区水泥本周价格上涨0.6%,中南区域水泥价格本周上涨1.0%。西南区域继续小幅下跌。螺纹产量基本平稳,9月4日当周为382万吨,8月28日为381万吨,8月21日为385万吨。价格端看,螺纹钢价格小窄幅震荡,波动不大。螺纹钢HRB400 20mm上海9月4日价格为3750元/吨,8月28日为3700元/吨。汽车批发数据,8月31日同比为5%,上周为10%,月度同比来看,8月为5.9%,7月为3.1%。

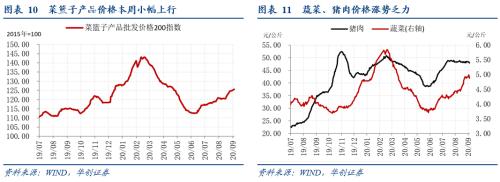

(三)通胀:食品价格继续上行,猪肉价格开启调整

本周食品价格继续上涨,但部分分项食品价格已现回落,比如猪肉、水果。菜篮子价格200指数收于125.59,环比继续上涨0.7%(前值上涨1.4%)。蔬菜价格虽然依然僵持在4.9元/kg左右,但上涨势头显然已经乏力。猪肉价格本周下跌1%至47.95元/kg,水果价格回落0.6%至5.14元/kg。9月开学以来,备货需求小有回落,消费市场略有疲软。进入9月,全球高温气候或将逐步消退,也有利于蔬菜价格自季节性高位回落。

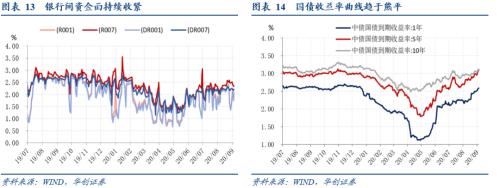

(四)资金:资金维持“紧平衡”,利率曲线趋于熊平

本周五,DR007收于2.2057%,DR001收于2.0368%,环比分别变化-1.73bps、+69.02bps。1年期、5年期、10年期国债收益率分别报2.5885%、3.1008%、3.1228%,较上周五分别变化+10.16bps、+11.06bps、+5.56bps。

本周央行公开市场操作再次收紧,净回笼4700亿元,尤其集中在上半周快速带动隔夜资金利率回升,而DR007依然保持以2.2%为中枢。央行极富克制力的公开市场操作完全打消市场边际宽松的期待,资金多选择离场观望。此外,本周PMI数据发布,8月制造业PMI为51%略低于前值,反映了当下经济整体上行动能仍在,但边际趋弱的状态。整体而言,市场对基本面反应钝化,且长端对经济修复定价较为充分,反而短端利率在资金面“紧平衡”下快速上行,收益率曲线趋于熊平。

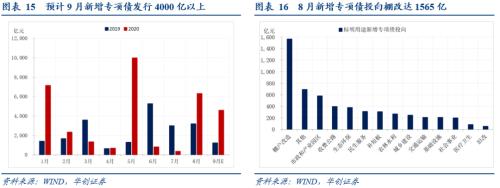

(五)地方债:9月首周专项债新增暂缓,全月预计发现4000亿以上

截至9月5日,9月预告新增发行(发行起始日最晚为9月9日)和已新增发行专项债合计798亿。年内共新增发行地方债37581亿,完成全年发行计划(47300亿)的79.5%。其中,一般债发行8556亿,完成全年计划(9800亿)的87.3%,专项债发行29025亿,完成全年计划(37500亿)的77.4%。8月新增发行专项债合计6307亿,为年内第三高,同比去年增加3113亿,其中四分之一(1565亿)投向棚改专项债。9-10月剩余9000亿新增专项债额度待发,预计9月新增专项债发行4000亿以上,同比增量3000亿以上。9月首周新增专项债717亿,较8月单周平均超1500亿的发行节奏有所趋缓,其中161亿为棚改专项债,再融资发行270亿。下周专项债预告新增发行742亿,其中443亿为棚改专项债,占比达60%。下周专项债再融资预告发行48亿。本周一般债新增发行165亿,再融资发行559亿。下周一般债预告新增发行18亿,再融资预告发行126亿。

(六)国内出口集装箱运价指数快速上行

本周CRB现货指数同比+2.02%,工业原料价格指数同比+1.44%,增速继续提升;BDI指数同比-42.9%,本周增速继续出现回落趋势;国内出口集装箱运价指数近期持续上升,本周综合指数、美东航线、欧洲航线指数同比增速分别达到11.93%、20.46%、4.83%,出口修复势头仍保持强劲,本周上海进口干散货运价指数较上周小幅回落,同比增速降至-28.9%。

本周发布的韩国、越南8月出口同比增速为-9.9%、8.16%,前值为-7.1%、1.77%,越南8月出口增长较快,而韩国计算机产品出口同比增速达到106.6%,反映电子行业景气度仍较高。

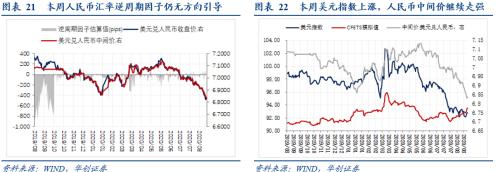

(七)美元指数小幅回升,人民币汇率再创新高

美元指数方面,本周美元指数有所回升,周度涨幅0.57%,本周欧元区CPI同比-0.2%,预期+0.2%,负通胀与欧元近期持续走强引发欧央行对输入型通缩的担忧,欧央行首席经济学家Lane采取口头干预,表示“欧元兑美元汇率确实很重要”。人民币汇率方面,本周人民币汇率继续走高,中间价最高达到6.8319,同时逆周期因子仍呈现退出状态、CFETS小幅走高,人民币中间价走势基本由市场交易因素决定。

(八)原油价格、需求和库存

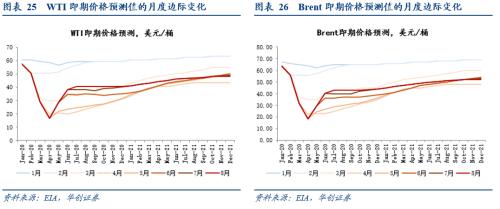

上周,全美商业原油库存小幅缩减,NYMEX轻质原油日均价格环比上涨0.6%;美国汽油表观需求基本已恢复至正常水平。原油库存和价格变动情况,上周(8月28日当周)全美商业原油库存环比下降936.2万桶(-1.8%)至49840.1万桶,NYMEX轻质原油价格环比上涨0.6%。美国成品油需求恢复情况,8月28日当周,美国汽油表观需求7105.8万桶,同比去年下降4.4%,美国汽油表观需求基本已经恢复至正常水平。

8月份,国际原油价格和原油需求的预期值环比双回升。国际原油价格预测方面,8月份,EIA对2020年底WTI即期价格的预测较上月环比回升1.3%,回升至1-2月的预测均值的68.1%;对2020年底Brent即期价格的预测与上月持平,回升至1-2月的预测均值的67.7%。同时,目前EIA对2021年底原油价格的预测已恢复至1-2月份预测的75%左右。国际原油需求预测方面,8月份,OPEC将2020年全球原油日均需求量9063万桶/日,环比上月预测值增加9万桶/日。8月的需求预测相比1月份(10098万桶/日)减少了1035万桶/日。

原油供给方面的相关信息:1)受伊拉克等国补偿性减产影响,8月份OPEC的原油日产量仅增加55万桶,比当月允许的增产量少了一半。2)OPEC在8月的第二大产量增幅来自阿联酋,阿联酋8月超出产量上限,其10月产量料将大幅下降。3)俄罗斯8月份原油产量增加,该国能源部长预测2021年全球石油需求将恢复到疫情前的水平。伊拉克可能要求将实施额外减产的完成期限推迟两个。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。