投资要点

债券市场核心周观点本周债市利率持续上行,主要原因有二:一是利率债供给高峰持续,下周三财政部单日发行1420亿国债,再创历史新高。二是央行压降结构性存款规模,导致中小银行出现“负债荒”,随后同业存单发行量与价格“量价齐升”,流动性压力制约债市看多情绪。但我们认为进入九月份,上述债市利空因素将有所消退,可以适当博弈预期差的变化。

本周流动性跟踪本周逆回购到期规模较大,央行持续投放维持流动性合理充裕。9月4日,相较于上周五(8月28日,下同),银行间质押式回购利率方面,R001上行68.88BP,R007下行14.29BP,R014下行8.91BP。存款类质押式回购利率方面,DR001上行69.02BP,DR007下行1.73BP,DR014下行7.65BP。SHIBOR利率变化不一。9月4日,SHIBOR隔夜为2.0520%,上行70.70BP;SHIBOR1周为2.2110%,下行2.40BP;1月期SHIBOR报收2.3990%,上行3.30BP,3月期SHIBOR报收2.6610%,上行3.10BP。

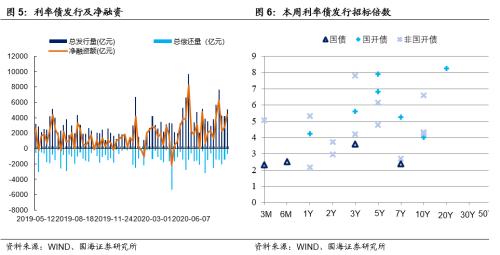

本周一二级市场一级市场方面,本周利率债净融资额较上周增加。本周一级市场共发行54支利率债,实际发行总额为5089.43亿元,较上周增加879.83亿元;总偿还量为717.45亿元,较上周减少709.24亿元;净融资额为4371.98亿元,净融资较上周增加1589.07亿元。中长期国开债投标倍数较高。二级市场方面,国债、国开收益率全线上行。9月4日,1年期国债收益率为2.5885%,较周五上行10.16BP;10年期国债收益率报3.1228%,上行5.56BP。1年期国开债收益率报2.8486%,较上周五上行2.24BP;10年期国开债收益率报3.6909%,上行7.23BP。

风险提示银行间信用风险,新冠疫情变化。

1、 债券市场核心周观点研判

“负债荒”行情继续演绎,利率债博弈机会显现。本周债市利率持续上行,主要原因有二:一是利率债供给高峰持续,下周三财政部单日发行1420亿国债,再创历史新高。二是央行压降结构性存款规模,导致中小银行出现“负债荒”,随后同业存单发行量与价格“量价齐升”,流动性压力制约债市看多情绪。

但我们认为进入九月份,上述债市利空因素将有所消退,可以适当博弈预期差的变化。首先,四季度是利率债发行的传统低潮期,意味着目前供给对债市的压力即将消退。另一方面,央行压降高息结构性存款的本意是降低银行负债成本,从而更好地让利于实体经济。但当前一年期AAA同业存单利率,已经与一年期MLF利率完全相同,同业存单利率再继续大幅上行,不利于央行发挥货币工具的指导信号,也不利于银行负债端成本的压降,从而降低实体经济融资利率。

从央行公开市场操作来看,央行对于流动性的呵护态度依然坚定。在当前银行超储率位于历史低位、资金面波动加大,同时利率债供给压力较高的情况下,央行有必要采取针对性的降准操作,释放长期资金以配合财政政策。同时9月份是政府财政支出的“大月”,财政资金下拨将有助于资金面的边际宽松。考虑到当前利率点位已经超过前期高点,具备较好的安全边际,在上述因素对债市形成边际利好的情况下,可适当参与博弈本轮债市的超跌反弹。

2、 流动性跟踪

2.1、 公开市场操作

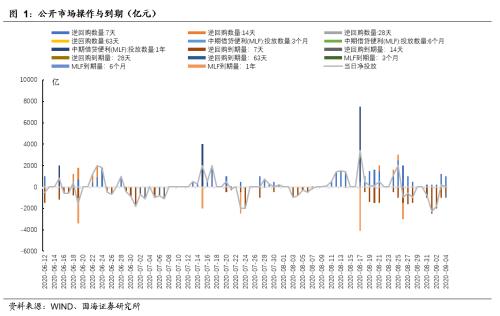

本周逆回购到期规模较大,央行持续投放维持流动性合理充裕。本周央行公开市场共进行2800亿元逆回购。其中周一(8月31日)有200亿元7天逆回购,周二(9月1日)有200亿元7天逆回购,周三(9月2日)有200亿7天逆回购,周四(9月3日)有1200亿元7天逆回购,周五(9月4日)有1000亿元7天逆回购。本周共有7500亿元逆回购到期,无MLF到期,公开市场净回笼4700亿元。下周央行公开市场将有3900亿元逆回购到期,无正回购和央票等到期。

2.2、 货币市场利率

银行间资金利率短端上行,长端下行。9月4日,相较于上周五(8月28日,下同),银行间质押式回购利率方面,R001上行68.88BP,R007下行14.29BP,R014下行8.91BP。存款类质押式回购利率方面,DR001上行69.02BP,DR007下行1.73BP,DR014下行7.65BP。

SHIBOR利率变化不一。9月4日,SHIBOR隔夜为2.0520%,上行70.70BP;SHIBOR1周为2.2110%,下行2.40BP;1月期SHIBOR报收2.3990%,上行3.30BP,3月期SHIBOR报收2.6610%,上行3.10BP。

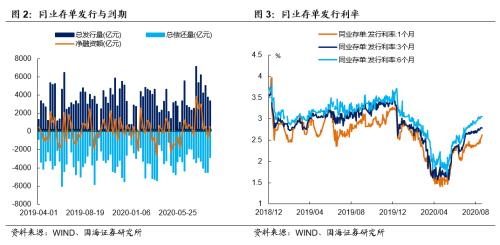

2.3、 同业存单发行

同业存单净融资额较上周增加。本周,同业存单总发行量为3355.20亿元,总偿还量为2826.00亿元,净融资额为529.20亿元,净融资额较上周增加1252.20亿元。

同业存单发行利率全线上行。9月4日,1月期品种发行利率为2.5560%,较上周五上行14.77BP;3月期品种利率为2.7933%,上行4.85BP;6月期品种发行利率为3.0489%,上行0.03BP。

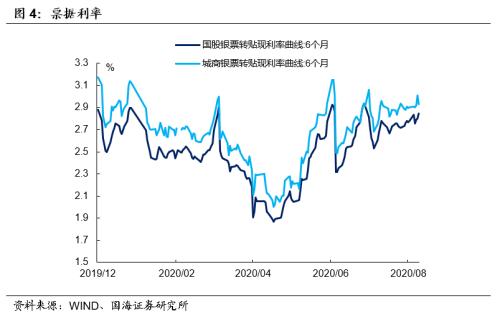

2.4、 实体经济流动性

票据转帖利率全线上行。根据最新数据,截至9月4日,股份行6个月的票据转贴利率为2.8469%,较上周五上行7.03BP。城商行6个月的票据转贴利率2.9313%,较上周五上行2.66BP。

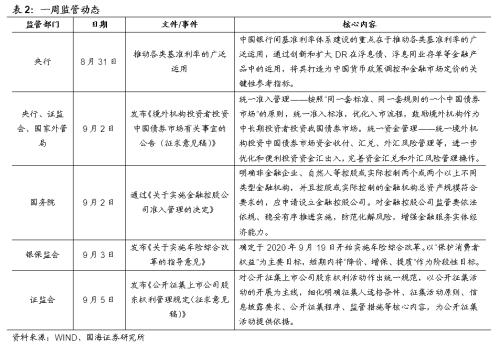

2.5、 一周监管动态

3、 利率债

3.1、 一级市场发行及中标

本周利率债净融资额较上周增加。本周一级市场共发行54支利率债,实际发行总额为5089.43亿元,较上周增加879.83亿元;总偿还量为717.45亿元,较上周减少709.24亿元;净融资额为4371.98亿元,净融资较上周增加1589.07亿元。

本周浙江、福建等7地开展地方债发行工作。浙江发行15支地方债,发行总额为780.65亿元;福建发行7支地方债,发行总额为300.71亿元;贵州发行2支地方债,发行总额为270.06亿元;内蒙古发行2支地方债,发行总额为173.17亿元;江苏发行1支地方债,发行总额为139.00亿元; 天津发行2支地方债,发行总额为39.00亿元;宁夏发行1支地方债,发行总额为8.65亿元。

3.2、 利率债到期收益率

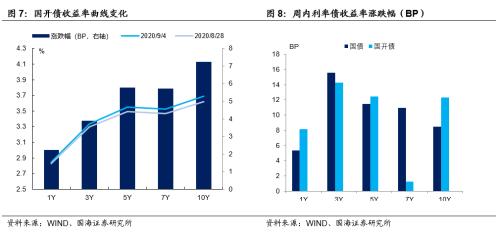

国债收益率全线上行。9月4日,1年期国债收益率为2.5885%,较周五上行10.16BP;3年期国债收益率为2.9871%,上行7.94BP;5年期国债收益率报3.1008%,上行11.06BP;7年期国债收益率报3.2082%,上行6.95BP;10年期国债收益率报3.1228%,上行5.56BP。

国开债收益全线上行。9月4日,1年期国开债收益率报2.8486%,较上周五上行2.24BP;3年期国开债收益率报3.3346%,上行3.88BP;5年期国开债收益率报3.5486%,上行5.78BP;7年期国开债收益率报3.5256%,上行5.71BP;10年期国开债收益率报3.6909%,上行7.23BP。

3.3、 利率债利差

各期限利差均下行。9月4日,与上周五相比,10Y-1Y利差收窄4.60BP,10Y-5Y利差收窄5.50BP,10Y-7Y利差收窄1.39BP。

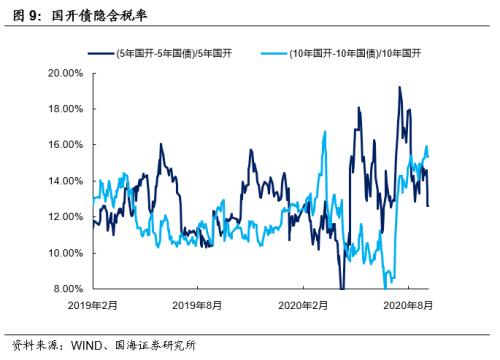

国开债5年期和10年期隐含税率变化不一。9月4日,5年期国债、国开债利差为44.78BP,5年期国开债隐含税率收窄1.72个百分点。10年期国债、国开债利差为56.81BP,10年期国开债隐含税率走阔0.15个百分点。

4、 海外债市跟踪

美国2年期、10年期国债收益率变化不一。本周五(9月4日),2年期美债收益率为0.14%,与上周五持平;10年期美债收益率为0.72%,较上周五下行2BP;10年期美债与2年期美债利差为58BP,较上周五收窄2BP。

德国10年期国债收益率、日本10年期国债收益率均下行。本周四(9月3日),德国10年期国债收益率为-0.48%,较上周五下行8.00BP;本周四(9月3日),日本10年期国债收益率为0.040%,较上周五下行2.50BP。

5、 通胀追踪

蔬菜价格上涨。9月4日,农业部菜篮子批发价格指数收于125.59,较上周五上涨0.70%;山东蔬菜批发价格指数收于147.52,较上周五下跌5.75%。

生猪价格、猪肉价格均上涨。根据最新数据,8月28日,22个省市生猪平均价为37.43元/千克,较上期(8月21日)上涨0.08%。猪肉平均价为53.50元/千克,较上期上涨1.38%。

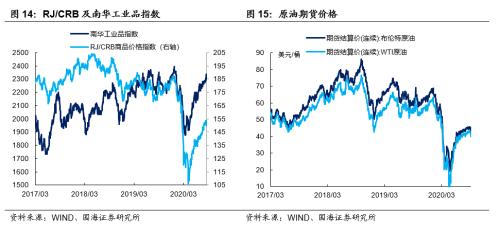

商品价格指数、石油期货价格变化不一。9月4日,南华工业品价格报2304.43点,较上周五上涨0.21%;RJ/CRB商品价格指数收于149.69点,较上周五下跌2.49%;9月4日,布伦特原油期货和WTI期货结算价分别报42.66美元和39.77美元,较上周五分别下跌5.31%和7.45%。

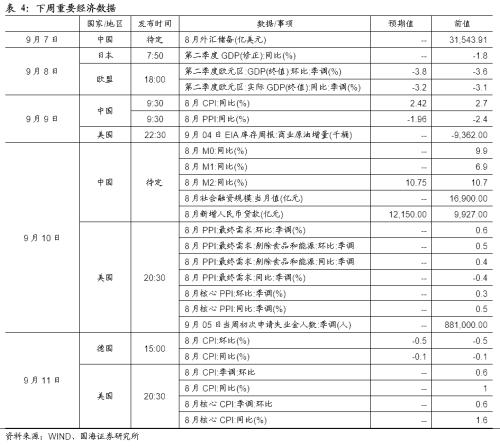

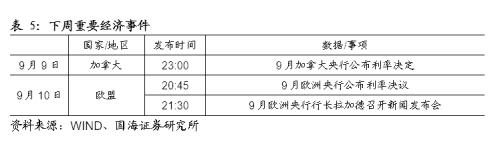

6、 下周重要经济数据和事件

7、风险提示

银行间信用风险,新冠疫情变化。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。