事件:以美元计,2020年8月中国出口同比9.5%,预期8.3%,前值7.2%;进口同比-2.1%,预期0.4%,前值-1.4%;贸易顺差589.3亿美元,预期533.4亿美元,前值623.3亿美元。

核心结论:4月以来我国出口连续5个月超预期,是疫情后我国经济逐渐修复的一个重要线索。往后看,出口有望延续强韧性,但进一步抬升空间有限。

正文如下:

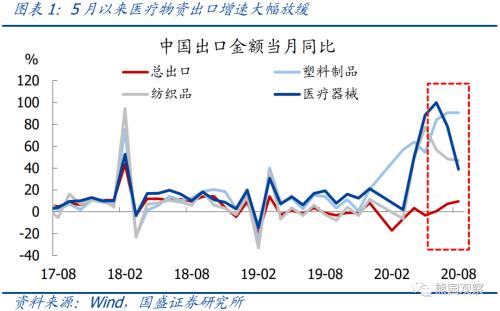

1、8月出口增速继续抬升,医疗物资仍是主要支撑项、但拉动率下降。

以美元计,8月出口同比增速为9.5%,高于预期值8.3%和前值7.2%,为连续第三个月抬升。具体来看:

>;医疗物资仍是主要支撑,但拉动率下降。8月纺织品、塑料制品、医疗器械出口增速分别为47.0%、90.6%、38.9%,仍大幅高于总出口增速。但自5月以来,纺织品和医疗器械出口增速均连续大幅下降,三者合计对总出口的拉动率也由5月的5.8%下降至8月的4.2%。

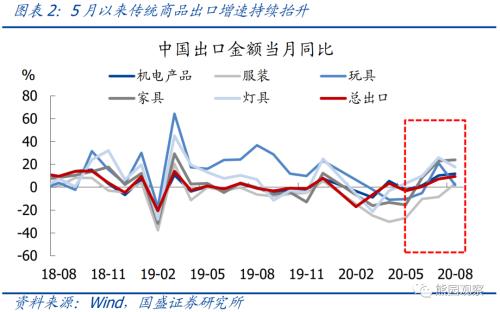

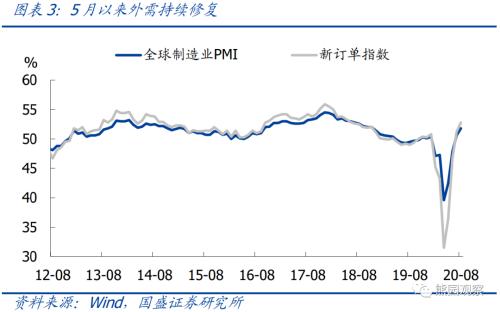

>;传统商品出口持续抬升,反映外需回暖。5月以来机电产品、服装、玩具、家具、灯具等传统商品出口增速持续抬升,合计对总出口的拉动率由5月的-3.3%大幅提升至8月的7.8%。传统商品出口增速抬升反映了外需的改善,截至8月,摩根大通全球制造业PMI回升至51.8%,新订单指数回升至52.8%,均创2018年底以来最高。

>;基数较低,也为8月出口增速形成支撑。8月出口同比的基数为-1.0%,低于7月的基数3.4%,也支撑了本月出口增速的抬升。

>;出口有望保持强韧性,但增速继续抬升空间有限。当前全球主要经济体的疫情普遍缓和,且疫苗研制取得进展,叠加前期大规模出口的“透支效应”,未来医疗物资出口增速大概率延续回落,对出口带动作用将减弱。但由于外需回暖以及12月前基数一直较低,后续出口增速有望延续较强态势。

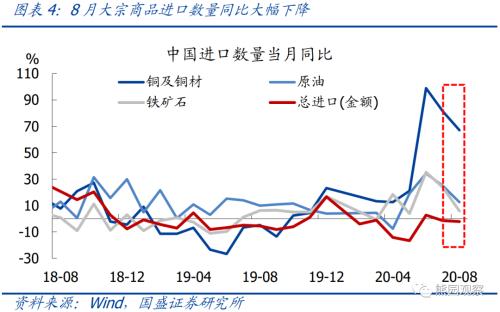

2、8月进口增速小幅回落,多为短期正常波动,内需修复趋势不变。

以美元计,8月进口同比增速为-2.1%,低于预期值0.4%和前值-1.4%,连续2个月出现下滑,但仍大幅高于5月的低点-16.6%。具体来看:

>;大宗价格大幅上涨,但进口量下滑幅度更大。8月铜及铜材、原油、铁矿石进口量同比增速均较7月下滑10个百分点以上,三者进口金额合计对总进口的拉动率为-2.0%,低于7月的拉动率-1.3%。8月CRB现货综合指数均值同比为-3.1%,较7月提升6个百分点;环比涨幅达4.2%,是2014年3月以来最大月度涨幅。大宗商品价格的快速上涨,短期内可能对大宗进口需求形成抑制。

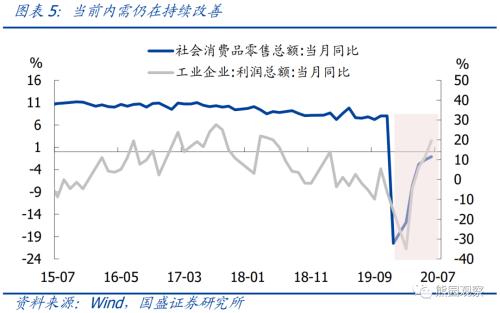

>;内需改善趋势不变,仍将对进口形成支撑。截至7月,社零和工业企业利润增速仍在持续大幅抬升,同时8月制造业PMI虽较7月小幅下降0.1个百分点,但已连续6个月处在荣枯线以上,内需修复趋势依然延续,并将对出口增速形成支撑。

>;未来两月进口增速有望回升,年底将再次回落。9月和10月进口基数依然较低,同时中国落实中美第一阶段协议、人民币升值等因素也将对进口形成支撑,预计9月和10月进口增速有望回升。鉴于11月和12月基数大幅提高,届时进口增速大概率再次回落。

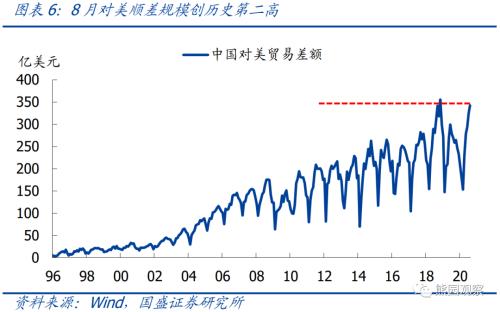

3、8月对美顺差升至历史第二高位,警惕中美冲突升级风险。

中国当月对美贸易顺差自年初以来持续走高,8月达342.4亿美元,是历史第二高位,仅小幅低于18年11月的355.4亿美元。在前期报告《再度聚焦美国大选与中美关系——美国大选跟踪第3期》中我们曾指出,大选前中美关系不容乐观,而对美顺差持续扩大将加剧双方矛盾。若后续中国扩大对美进口效果不理想、对美顺差继续走阔,需警惕中美摩擦升级的风险。

风险提示:

全球疫情超预期演化;中美冲突超预期演化。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。