『2020年房企上半年财务报告陆陆续续出炉,今年哪些房企披露了自家长租公寓的“现状”?规模多大?赚了多少钱?亏了多少钱?

本文扒了10家开发商年报中的长租公寓部分,涉及规模及租金收入、出租率等明细。

万科、龙湖、旭辉、朗诗、景瑞、金地、碧桂园、远洋、招商蛇口(行情001979,诊股)、中骏。

△同策研究院整理官方半年报中披露的数据

今年上半年仅有三家房企披露了运营房间数,房企系长租公寓之间的差距明显加大』

龙湖

冠寓规模:已开业7.9万余间2020年上半年租金收入:7.3248亿元2020年上半年整体出租率:85.3%

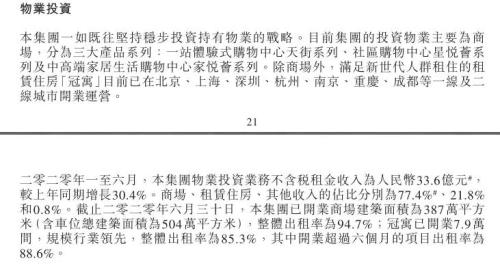

2020年,龙湖天街、冠寓等经营性物业如期推进,半年租金收入提升30.4%至33.6亿元,已开业商场的建筑面积为387万平方米(含车位总建筑面积为504万平方米),整体出租率为94.7%;冠寓已开业7.9万间,规模行业领先。截止2020年6月31日,「冠寓」目前已在北京、上海、深圳、杭州、南京、重庆、成都等一线及二线城市开业运营。

租金收入方面,上半年,物业投资业务不含税租金收入为人民币33.6亿元,较上年同期增长30.4%。商场、租赁住房、其他收入的占比分别为77.4%、21.8%和0.8%。冠寓上半年租金收入7.3248亿元,整体出租率为85.3%,其中开业超过六个月的项目出租率为88.6%。

2019年上半年,冠寓已开业6万余间,冠寓租金收入为4.26559亿元。

万科

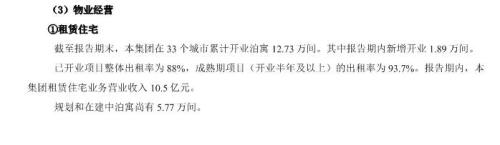

泊寓规模:已开业12.73万间

2020年上半年租金收入:10.5亿元2020年开业6个月以上平均出租率:93.7%

2020年上半年,万科对原先的六条业务线进行合并,目前有房地产开发业务、物业服务、物业经营三条业务线,原先的租赁住宅、商业开发与经营、物流仓储服务全都归属到物业经营条线下面。

2020年上半年,万科租赁住宅业务在 33 个城市累计开业泊寓 12.73万间。其中报告期内新增开业 1.89 万间。已开业项目整体出租率为 88%,成熟期项目(开业半年及以上)的出租率为 93.7%。规划和在建中泊寓尚有 5.77 万间。租金收入方面,上半年万科租赁住宅业务营业收入 10.5 亿元。

万科持续打造以“泊寓”为主的青年公寓产品,在运营上聚焦关键服务、打造服务文化,率先在深圳、成都、上海等地实现了标杆项目的服务SOP(标准操作流程)落地;在管理上以改善出租率和客户满意度为主要目标,不断提升现有项目经营管理质量。

在“租购并举”的背景下,本集团积极探索以集体用地开发运营长租公寓的模式,所打造的泊寓成寿寺社区成为北京第一个集体用地租赁住房项目,项目围绕现代年轻人需求打造的五大主题房和四项服务体系获得市场好评,首期 235 间开业前 7 天即实现满租。

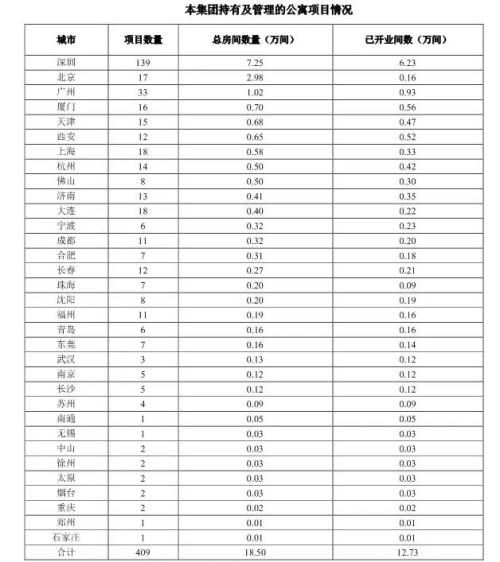

△万科租赁住宅业务覆盖33个主要城市

2019年上半年,万科租赁住宅业务覆盖35个主要城市,累计开业8.2万间,其中74%位于北京、上海、深圳、广州、杭州、天津、成都、厦门、青岛、南京、苏州、武汉、西安、济南等14个核心城市。

万科今年在规模上冲的依然很快,无论是拓房数量还是租金收入都是房企系的领头羊。但聚焦到城市布局上,万科城市布局策略还是有些许变化,今年上半年泊寓在城市扩张策略上有所收缩从35城降至33城;从万科持有及管理的城市项目来看,2019年上半年的14个核心城市中苏州已经退出,青岛、南京、武汉项目低于10个,而深圳、北京、广州三个城市已运营房间数占总数57%;从储备来看,北京、深圳是万科发展租赁住宅业务的重点城市。

朗诗

朗诗寓规模:未披露2020年上半年租金收入:未披露2020年整体出租率:未披露

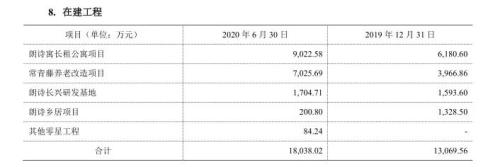

△朗诗地产控股子公司朗诗集团股份有限公司半年报

2020年上半年朗诗地产财务报告中没有计入朗诗寓的财务情况,但在朗诗集团股份资产负债表中有找到朗诗寓,朗诗寓在建的长租公寓资产约9022.58万元,其他信息暂无。2019年5月10日,朗诗地产已经将其非地产开发相关业务(包括长租公寓、物业管理及设计)剥离至本公司控股股东朗诗集团股份有限公司。

招商蛇口

壹公寓规模:56.4万方

2020年上半年租金收入:6054.9万元2020年上半年平均出租率:68%

2020年上半年,招商蛇口在聚焦精品住宅开发的同时,持有类业务也进入了蓬勃发展期,其中,长租公寓三大产品线已全面覆盖国内一线及核心二线城市。疫情期间,招商蛇口为园区企业及商户减免物业租金约1.5亿元,惠及全国范围购物中心、产业园区、长租公寓等项目 5,500 多名商(租)户。

租金收入方面,2020年上半年壹间公寓可出租面积14.36万平米,累计已出租面积56.4万平米,出租收入6054.90万元,平均出租率68%,平均单价107.36元/平方米/月。

景瑞

悦樘公寓规模:未披露2020年上半年租金收入:公寓与办公整体收入0.84亿元,公寓具体收入未披露2020年上半年平均出租率:93.6%

2020年上半年,景瑞不动产共计实现租金收入人民币8400万元,其中:公寓项目平均出租率93.6%;办公项目平均出租率91.1%。

中骏

Funlive方隅规模:未披露

2020年上半年租金收入:未披露2020年上半年平均出租率:未披露

2020年上半年,中骏集团集团上下将继续落实购物中心与长租公寓两大抓手,与地产发展形成协同效应,助力集团获取优质低价的土地、提升物业开发经营状况。

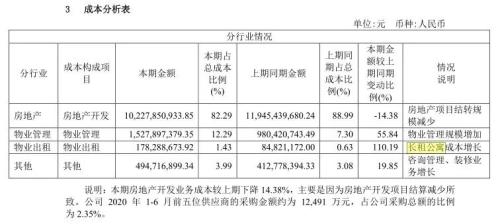

金地

火花草莓社区规模:未披露2020年上半年租金收入:未披露2020年上半年平均出租率:未披露

2020年上半年,金地财务报告中涉及长租公寓内容的很少,成本分析表中长租公寓成本增长,其他信息暂无。金地长租公寓隶属于金地商置管辖,金地商置作为金地集团(行情600383,诊股)旗下的香港上市公司,其集地产综合开发和资产管理平台为一体,通过商业中心综合体、产业园镇、精品住宅、长租公寓、星级酒店等多元物业的开发销售、投资管理和服务运营,为企业和个人提供集成式空间与服务。

碧桂园

碧家国际社区规模:未披露

2020年上半年租金收入:未披露2020年上半年平均出租率:未披露

远洋

邦舍规模:未披露2020年上半年租金收入:未披露2020年上半年平均出租率:未披露

旭辉

领寓规模:未披露2020年上半年租金收入:未披露2020年整体出租率:未披露

总 结

从今年开发商披露的半年报来看,仅剩3家开发商认认真真披露长租公寓业务规模或营收或出租率,大多数半年报中不见“长租公寓”的影子,说明房企对长租公寓的态度分化越发明显。

下面是2019年上半年我们整理的数据,与2020年上半年相对比:

△排名不分先后,数据来源同策研究院整理半年报

从规模上看,我们能得到的信息已经越来越少。已经披露的三家公寓品牌规模冲的依然很快,城市布局很广,尤其是万科、龙湖,其余房企从租金收入上大致也能推断规模扩张并不如人意。在拿房速度上,冲刺速度再变缓,相比规模上的抢占,开发商开始求稳逐渐提升运营能力。

以龙湖为例,冠寓扩张速度明显变缓,但2020年上半年整体出租率从50.1%(2018年)提升至85.3%,开业超过六个月的项目出租率为从70.2%(2018年)提升至88.6%。虽然规模增长变慢,但由于出租率有了很大的提升,今年上半年租金收入同样很漂亮。

今年受到新冠疫情加上长租公寓频频暴雷的负面影响,长租公寓受到的冲击很大,公寓运营商的日子并不好过。从这10家房企财报中我们可以看出,大多数开发商已经不再将长租公寓作为主营业务,或调转航道或剥离业务,只有少数几家在深耕行业。小编认为,目前虽然行业信心不足,但租房者的实际需要并没有消失,房企系具有大品牌背书,反而具有天然的信用保证,也更容易赢得客户的信任,而机会也属于那些有耐心有品质坚持走下去的品牌。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。