概要:

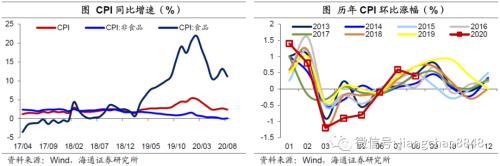

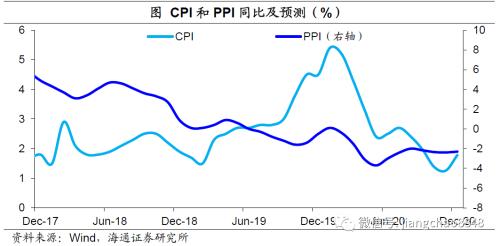

2020年9月9日,国家统计局公布8月通胀数据,CPI同比回落至2.4%,PPI同比降幅收窄至-2.0%。

8月CPI回落。8月CPI环比上涨0.4%,受去年高基数影响,同比回落至2.4%。食品方面,猪肉需求的持续增加带动猪价小幅上涨,鲜菜价格受高温及降雨影响继续上涨,但鲜果的充足供应使得水果价格下降,8月食品CPI环比上涨1.4%。非食品方面,暑期出行增多带动机票和住宿价格上涨,国际原油价格波动使得汽油和柴油价格也均有上涨,8月非食品CPI环比上涨0.1%。

预测9月CPI回落。9月以来猪价小幅回落,蔬菜价格续升,去年同期高基数影响将持续,预计9月CPI同比或继续回落至2.0%,其中食品CPI下滑至9.3%,非食品CPI持平在0.1%。

8月PPI续升。8月PPI环比上涨0.3%,同比降幅继续收窄至-2.0%。环比价格表现上,生产资料价格和生活资料价格同步上涨。分行业来看,油气开采、燃料加工等石油相关行业价格继续上涨。其他主要行业中,黑金采选、黑金冶炼价格涨幅扩大,有色金属价格上涨,但煤炭采选和燃气价格均由涨转降。

预测9月PPI小幅回落。从高频数据看,9月以来国际油价明显回落,国内煤价下滑、钢价上涨,我们预计9月PPI同比小幅回落至-2.2%。

通胀压力不大。8月CPI同比明显回落,主因去年8月开始猪价环比的大幅跳升,导致食品CPI环比在8-10月连续3月位于3%以上。而高基数的影响短期仍将持续,未来数月食品价格对CPI拉动作用预计继续减弱,全年CPI将呈现“前高后低”的走势。海外多国的逐步解封、经济重启,叠加我国基建、地产投资高景气度延续,均对工业品价格形成支撑,但部分地区疫情仍在反复,在疫情未完全结束的情况下,需求复苏预计放缓,PPI也难有大幅回升。整体来看通胀压力不大,并不会成为干扰货币政策的主要因素。

2020年9月9日,国家统计局公布8月通胀数据,CPI同比回落至2.4%,PPI同比降幅收窄至-2.0%。

1.8月CPI回落

1.18月CPI同比2.4%

8月CPI环比上涨0.4%,受去年高基数影响,同比回落至2.4%。食品方面,猪肉需求的持续增加带动猪价小幅上涨,鲜菜价格受高温及降雨影响继续上涨,但鲜果的充足供应使得水果价格下降,8月食品CPI环比上涨1.4%。非食品方面,暑期出行增多带动机票和住宿价格上涨,国际原油价格波动使得汽油和柴油价格也均有上涨,8月非食品CPI环比上涨0.1%。

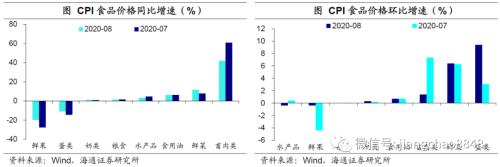

1.2食品涨幅弱于季节性

8月食品价格环比上涨1.4%,弱于季节性。猪肉供给有所改善,但需求的持续增加带动猪价小幅上涨1.2%,涨幅回落9.1个百分点。受高温及降雨影响,鲜菜价格继续上涨6.4%。由于蛋鸡存栏量仍处低位,加之临近开学和中秋,需求增加较多,蛋价上涨11.3%。但鲜果供应充足,价格继续下降0.4%。

从同比来看,8月食品价格上涨11.2%,涨幅回落2个百分点,影响CPI上涨约2.33个百分点。其中畜肉类价格涨幅均有回落,受去年同期高基数影响,猪肉价格上涨52.6%,涨幅比7月大幅回落33.1个百分点,牛肉和羊肉价格分别上涨14.4%和9.7%。鲜菜价格上涨11.7%。鲜果和鸡蛋价格分别继续下降19.8%和12.4%,降幅均有收窄。

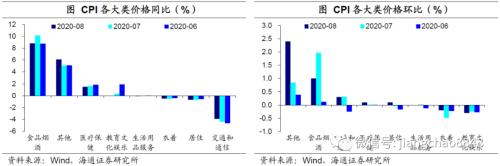

1.3非食品环比回升

8月非食品价格环比上涨0.1%,为今年2月以来首次上涨。暑期出行增多带动飞机票和宾馆住宿价格分别上涨7.3%和2.1%。受国际原油价格波动影响,汽油和柴油价格分别上涨0.9%和1.0%。

从同比来看,8月非食品价格上涨0.1%。其中医疗保健价格上涨1.5%,汽油和柴油价格分别下降14.0%和15.7%带动交通和通信价格下降3.9%。扣除食品和能源价格的核心CPI同比上涨0.5%,涨幅持平于7月。

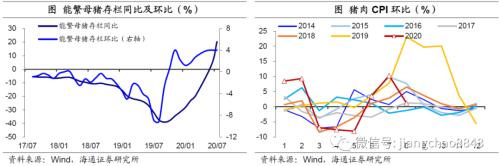

1.4预测9月CPI继续回落

从CPI波动最大的分项猪价看,旺盛需求下,猪价短期或继续高位运行。近期供给压力有所缓解,使得猪价环比涨幅明显收窄。但中秋、国庆双节将至,猪肉备货需求有望实现明显的增长,将支撑猪价延续6月以来的高景气度。中长期看,下半年能繁母猪存栏量同比已回升转正,供给端压力将有望逐步改善,长期猪价持续上涨概率较小。对CPI的拉动方面,受去年同期猪价环比高基数的影响,猪价CPI同比涨幅将继续收窄,对CPI的拉动作用将明显减弱。

预测9月CPI继续回落。9月以来猪价小幅回落,蔬菜价格续升,去年同期高基数影响将持续,预计9月CPI同比或继续回落至2.0%,其中食品CPI下滑至9.3%,非食品CPI持平在0.1%。

2. 8月PPI续升

2.1生产资料涨幅高于生活资料

8月PPI环比上涨0.3%,同比降幅继续收窄至-2.0%。

环比价格表现上,生产资料(0.4%)价格涨幅明显高于生活资料(0.1%)。分行业来看,油气开采(3.6%)、燃料加工(1.2%)等石油相关行业价格继续上涨。其他主要行业中,黑金采选(4.3%)、黑金冶炼(1.5%)价格涨幅扩大,有色金属(3.0%)价格上涨,但煤炭采选(-0.9%)和燃气价格(-0.2%)均由涨转降。

2.2预测9月PPI小幅回落

未来工业品价格仍有支撑。一方面,海外多国推进复工复产,8月美、日制造业PMI继续回升,欧元区PMI则保持线上稳定。我国出口增速回升也印证了外需的逐步恢复。另一方面,我国基建、地产投资增速持续高位,在地方政府专项债加速发行、房贷利率小幅下降的带动下,投资高景气度预计延续,均有助于支撑工业品价格,不至于出现大幅下滑。

但生产的恢复明显好于消费。6月以来,PPI生产资料环比涨幅明显高于生活资料,工业生产者购进价格PPIRM环比增速也连续两个月保持高位,均指向中上游的恢复情况好于下游、生产恢复先于消费。短期来看,终端需求恢复缓慢将继续对PPI的回升形成制约。

预测9月PPI小幅回落。从高频数据看,9月以来国际油价明显回落,国内煤价下滑、钢价上涨,我们预计9月PPI同比小幅回落至-2.2%。

3.通胀压力不大

8月CPI同比明显回落,主因去年8月开始猪价环比的大幅跳升,导致食品CPI环比在8-10月连续3月位于3%以上。而高基数的影响短期仍将持续,未来数月食品价格对CPI拉动作用预计继续减弱,全年CPI将呈现“前高后低”的走势。

海外多国的逐步解封、经济重启,叠加我国基建、地产投资高景气度延续,均对工业品价格形成支撑,但部分地区疫情仍在反复,在疫情未完全结束的情况下,需求复苏预计放缓,PPI也难有大幅回升。整体来看通胀压力不大,并不会成为干扰货币政策的主要因素。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。