投资要点

通胀是影响资产价格的核心指标之一,关于通胀的讨论,也是一个经久不衰的话题。为此,我们精心准备了系列专题,通过数据模型预测中国、美国通胀在下一阶段的走势,并回答当前市场上的热点问题。

随着猪周期即将见顶,主流分析认为直到年末,中国通胀将总体处于回落态势,不会对货币政策形成太多约束。然而,关于明年通胀是否可能超预期上行这一问题,近期市场上有很多分歧的声音,主要聚焦于猪价与粮价方面。

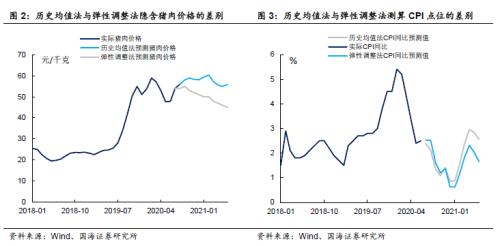

猪价方面,通过对前两轮猪周期的分析,我们判断本轮猪肉价格的高点将出现在2020年9、10月份,同时由于能繁母猪补栏的质量不高,本轮猪肉价格更可能体现出“急涨缓跌”的走势。若从能繁母猪存栏向猪肉价格的传导判断,明年年中猪肉价格可能回落至45元至50元每千克的区间,带入我们的测算模型得到,2021年5月份CPI增速处于阶段性高点时,将位于2.3%至2.6%之间。

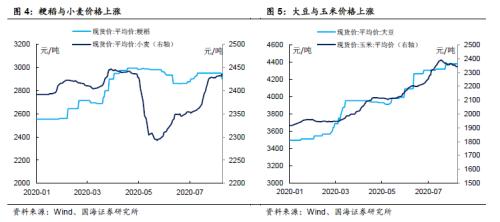

粮价方面,疫情及南方大雨之后,小麦、粳稻等主粮与大豆、玉米等饲料粮价格均出现了一定程度的上涨,引发了市场对于粮食通胀的担忧。总的来说,粮食价格向CPI的传导有两个路径:1、主粮价格直接作用于CPI粮食项(占CPI总权重2%)。2、饲料粮价格推升生猪养殖成本,最终作用于猪肉价格和CPI猪肉项。但当前政府主粮库存高企,及生猪养殖利润丰厚,将阻碍两个路径中粮食价格向CPI的传导。因此我们认为今、明年粮价,不太可能成为扰动CPI趋势的主要因素。

风险提示

猪价上涨超预期;粮价上涨超预期。

一、CPI远月预测

通胀是影响资产价格的核心指标之一,关于通胀的讨论,也是一个经久不衰的话题。为此,我们精心准备了系列专题,通过数据模型预测中国、美国通胀在下一阶段的走势,并回答当前市场上的热点问题。

随着猪周期即将见顶,主流分析认为直到年末,中国通胀将总体处于回落态势,不会对货币政策形成太多约束。然而,关于明年通胀是否可能超预期上行这一问题,近期市场上有很多分歧的声音。

上一章节中,我们从CPI预测模型切入,还原更加精确的CPI预判方法。在CPI远月预测方面,仅采用历史均值的方法预测远月CPI增速误差较大,因此我们必须对一些具有强周期性的商品进行弹性调整。

本章中,我们将对当前市场最为关心的两个问题——猪价和粮价做出解答,通过模型判断这两个重要的商品,将如何影响未来一年的CPI走势。

二、猪肉价格何去何从

从前两轮猪周期来看,从能繁母猪存栏量增速拐点传导至生猪价格顶点,时间大约在13个月(生猪存栏为9个月)。本轮猪周期中,能繁母猪存栏拐点出现2019年9月,因此合理判断本轮猪肉价格顶点出现在中秋节前后的9至10月份。

但更为关键的是,猪肉价格在本轮下行周期中的斜率如何?

2019年9月以来,能繁母猪存栏增速上行,但质量不高。低生产率的三元母猪(商品猪)大量留种,降低了未来潜在的生猪供应恢复速度。因此本轮猪价见顶后的下行,较当前能繁母猪恢复速度的斜率,可能进一步降低,表现为“急涨缓跌”的走势。

根据农业农村部最新数据,6月能繁母猪存栏量2460万头,与2019年5月水平相当。从能繁母猪向猪肉价格传导周期1年左右推断,2021年中猪肉价格或在45-50元之间。

假设猪肉价格在中秋节前的9月达到周期性高点60元/千克,此后逐步回落。2021年春节后,猪肉价格回落至50元/千克,年中回落至45元/千克。根据计算,2021年春节后CPI依旧延续上行趋势,但在2021年5月份阶段性高点,CPI同比为2.3%,较历史均值法计算结果低0.7个百分点。(若猪价回落至50元/千克,对应5月CPI为2.6%)

三、粮食价格会超预期么?

疫情及南方大雨之后,小麦、粳稻等主粮与大豆、玉米等饲料粮价格均出现了一定程度的上涨,引发了市场对于粮食通胀超预期的担忧。

总的来说,粮食价格向CPI的传导有两个路径:1、主粮价格直接作用于CPI粮食项(占CPI总权重2%)。2、饲料粮价格推升生猪养殖成本,最终作用于猪肉价格和CPI猪肉项。

从主粮涨价的路径来看,历史上货币宽松、或者M2的上行,一定程度与后续粮食价格的上涨有相关性。但粮食价格上涨的根本原因,还是在于PPI的上行,并抬升主粮的种植成本(种子、农机使用、化肥等),因此数据上PPI与粮食价格的正相关性更加明显。

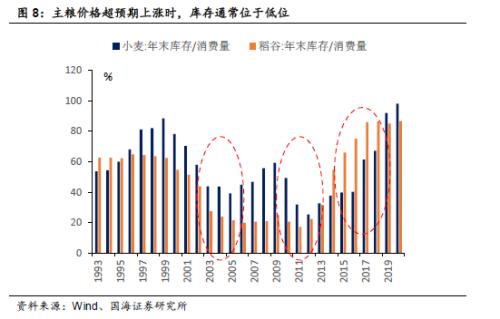

虽然PPI上行会引发粮食价格的上涨,但其上涨幅度,还取决于政府平抑价格波动的能力,即主粮库存。主粮库存均处于历史低位时,政府平抑价格波动的能力有限,粮商囤积行为会放大粮食上涨幅度(2003、2009)。主粮库存高企时,政府有能力控制粮食价格,主粮价格超预期上涨的可能性很小(2017年)。

从饲料粮涨价的路径来看,当前玉米、大豆等饲料粮库存位于历史低位,的确存在超预期上涨的可能性。饲料粮涨价,理论上可以通过提高生猪养殖成本,向CPI猪肉项传导。

相较于主粮,我国大豆80%以上依靠进口,玉米市场化定价后,其价格走势也与外盘也较为相关。当前国际地缘政治动荡,极端天气风险频发,大豆、玉米国内外价格超预期上涨的风险较大。

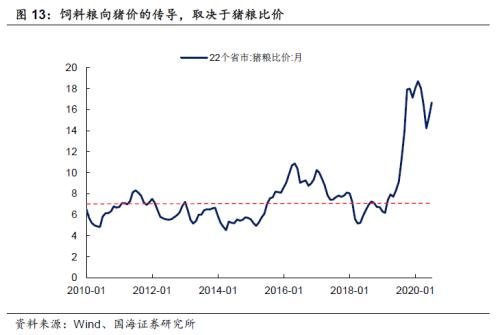

但在另一方面,从饲料粮向猪价的传导,仍需分情况讨论。理论上猪粮比位于高位时,生猪养殖利润会部分吸收饲料粮价格上涨带来的冲击,导致饲料粮价格向猪肉价格的传导不畅。

根据数据回测,猪粮比>;7时,玉米价格对猪肉价格的解释力度仅为13%;猪粮比<;7时,玉米价格对猪肉价格的解释力度高达74%。考虑到当前猪粮比位于异常高位,近期饲料粮涨价对猪价的传导,可能并不明显。

因此无论是从主粮的角度,还是饲料粮的角度,当前粮食价格上涨,不太可能成为今明年CPI超预期的风险点。

四、结论

猪价方面,通过对前两轮猪周期的分析,我们判断本轮猪肉价格的高点将出现在2020年9、10月份,同时由于能繁母猪补栏的质量不高,本轮猪肉价格更可能体现出“急涨缓跌”的走势。若从能繁母猪存栏向猪肉价格的传导判断,明年年中猪肉价格可能回落至45元至50元每千克的区间,带入我们的测算模型得到,2021年5月份CPI增速处于阶段性高点时,将位于2.3%至2.6%之间。

粮价方面,疫情及南方大雨之后,小麦、粳稻等主粮与大豆、玉米等饲料粮价格均出现了一定程度的上涨,引发了市场对于粮食通胀的担忧。总的来说,粮食价格向CPI的传导有两个路径:1、主粮价格直接作用于CPI粮食项(占CPI总权重2%)。2、饲料粮价格推升生猪养殖成本,最终作用于猪肉价格和CPI猪肉项。但当前政府主粮库存高企,及生猪养殖利润丰厚,将阻碍两个路径中粮食价格向CPI的传导。因此我们认为今、明年粮价,不太可能成为扰动CPI趋势的主要因素。

五、8月价格数据点评

事件:9月9日,国家统计局公布我国8月份居民消费价格(CPI)和工业生产者出厂价格(PPI)数据。其中8月CPI同比上涨2.4%,增速较上月下行0.3个百分点,环比上涨0.4%。8月PPI同比下跌2.0%,降幅比上月缩小0.4个百分点,环比回升0.3%。

继7月份CPI短暂反弹后,8月CPI重新走入下行通道。其中,CPI猪肉项由于去年同期的高基数因素,同比增速由7月份的85.7%大幅回落至8月份的52.6%,成为带动CPI同比向下的最主要原因。在前文我们已经得出结论,今年中秋节前后猪肉价格将登顶,届时叠加基数因素,将带动CPI同比增速持续下行直至明年春节后。

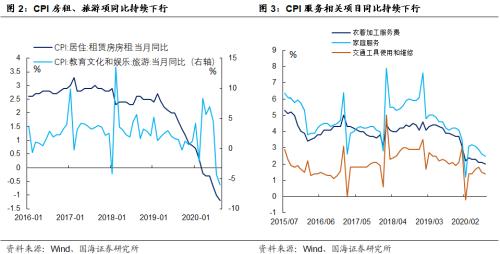

CPI非食品项喜忧参半。8月份旅游、租房市场继续表现为“旺季不旺”,拖累非食品项同比增速。与人力成本较为相关的衣着加工服务费、家庭服务、交通工具使用和维修项,同比增速持续下行,表现出疫情后服务业需求复苏仍不稳固。

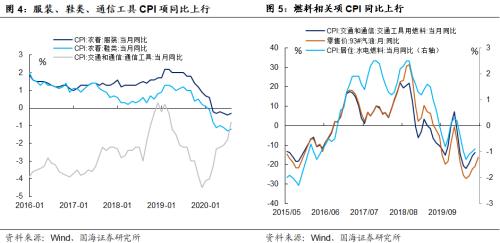

但在商品项目中,服装、鞋类、通信工具CPI项同比增速上行,相关商品需求出现好转迹象。另外,8月份原油价格继续走高,带动交通工具用燃料、水电燃料项目增速上行。

PPI方面,8月份国际原油价格环比继续上行,带动石油相关产业PPI持续改善。但进入9月份后,国际原油价格明显回调,将打断持续6月份以来石油相关产业PPI的回暖势头。

8月份黑色、有色上中游PPI表现亮眼。雨季过后,基建与地产赶工需求支撑黑色、有色产品价格大幅上行。8月份政府债务融资规模达到年内第二轮高峰,同时地产销售情况旺盛,预计近期基建、地产开工需求仍将持续,并对PPI继续形成支撑。

风险提示:猪价上涨超预期;粮价上涨超预期

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。