作者|王格致张韶华「中国人民银行参事室」

我国绿色债券市场起步虽晚,但发展较快,已初步成长为全球第二大绿色债券发行市场。但绿色债券市场基础总体薄弱,制度配套体系亟待完善。

绿色金融体系包括绿色债券、绿色股票指数及相关产品、绿色发展基金、绿色保险、碳金融等金融工具。绿色债券首先是“债券”,具备普通债券的基本功能和特点,募集资金规模较大、期限较长。同时,绿色债券着重“绿色效益”,募集资金主要投资于节能、环保、生态和气候等绿色项目,兼具经济效益与社会效益。绿色债券相比普通债券具有更加严格的环保信息披露要求,募集资金用途更加透明,使投资者能够以较低风险进行投资,获得绿色社会责任感,且承担较低风险并获得一定收益。

绿色债券市场基本情况

绿色债券界定标准

目前,国际上最具权威性的绿色债券标准有两个。一是由国际资本市场协会(ICMA)与国际金融机构合作推出的自愿性指导方针《绿色债券原则》(GBP)。二是由气候债券倡议组织(CBI)发布的《气候债券标准》(CBS)。两项标准交叉援引、互为补充,共同构成国际绿色债券市场标准基础。

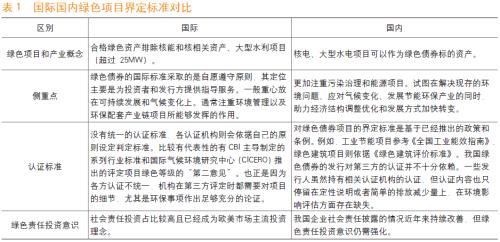

在国内,由于债券市场的监管分工,目前发行规模最大的三类绿色债券分别为绿色金融债、绿色公司债、绿色企业债。2015年12月,人民银行发布《关于在银行间债券市场发行绿色金融债券有关事宜公告》,并配套出台《绿色债券支持项目目录》。同年,国家发展改革委发布《绿色债券发行指引》。2017年3月,证监会发布《关于支持绿色债券发展的指导意见》。2020年7月,人民银行、国家发展改革委和证监会印发《绿色债券支持项目目录(2020年版)》(征求意见稿),明确了绿色债券定义,细化了绿色项目范畴和类型,建立了绿色项目分类标准体系。总体看,国内标准与国际标准在倡导绿色发展、可持续发展方面遵循的宗旨和原则基本一致,但在绿色债券界定侧重和评估认证上存在一定差别。

国际上绿色债券市场发展

2006年,绿色债券开始在欧洲兴起。2007年,欧洲投资银行(EIB)发行了“气候意识债券”(Climate Awareness Bond),成为全球首只具有典型意义的绿色债券。2008年,世界银行与瑞典北欧斯安银行(SEB)联合发行了首只命名为“绿色债券”的债券。近年来,随着可持续发展理念深入人心并得益于税收优惠,绿色债券在欧美债务资本市场中得到广泛认可。2007年全球绿色债券发行额仅为8亿美元,2013年超过100亿美元,2017年“井喷”式增长至1732.9亿美元,2019年发行规模达2636.1亿美元。2020年上半年,受新冠肺炎疫情影响,全球绿色债券发行规模有所下降,合计发行941亿美元。

国内的绿色债券市场发展

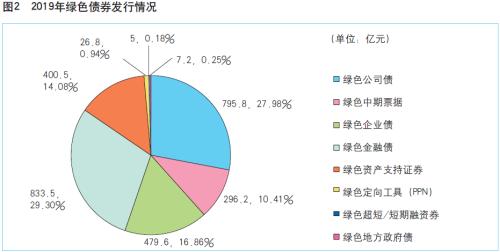

我国绿色债券起步相对较晚。2016年是开局之年,共发行绿色债券53只,金额2052.3亿元人民币。2017年发行绿色债券114只,金额2049.8亿元。2018年发行绿色债券128只,金额2228.9亿元,约占同期全球发行规模的20%,成为全球第二大绿色债券发行国。2019年发行绿色债券198只,金额2844.6亿元,绿色公司债与绿色金融债在发行规模方面开始并肩领跑。2020年上半年,受疫情影响,共发行绿色债券101只,金额1082亿元,发行规模同比降低17.52%。绿色公司债发行规模排名第一。

我国绿色债券发展具有以下特征。一是以强制型制度变迁为主,政府政策驱动推出相关监管和政策工具,鼓励引导绿色债券为绿色基础设施供给资金。二是品种丰富,目前活跃的包括绿色公司债、绿色金融债、绿色债务融资工具、绿色企业债、绿色熊猫债、绿色资产支持证券等品种。三是发行主体多元,包括政策性银行、商业银行、地方政府平台、企业等,企业占比不断提升,但以国有企业为主,民营企业占比偏低。四是以在岸市场为主,虽然部分政策性银行与商业银行已发行离岸绿色债券并引起国际投资者关注,但总体离岸绿色债券规模不高。

绿色债券市场的发展带来了显著的生态环境效益。根据相关统计,2019年境内发行的164只绿色债券中,有69只披露了预计产生的环境效益。募投项目预期所产生的环境效益每年可为我国节约标准煤4501万吨,减排二氧化碳1.86亿吨,减排颗粒物5550万吨,造林2667公顷等。

我国绿色债券市场的主要问题

绿色发展理念需加强。当前,我国绿色债券市场仍存在部分发行人为降低债券融资成本贴绿色标签或是募集资金违反约定投向非绿色项目等问题,绿色“纯度”不足。同时,国内具有绿色社会责任意识的投资者缺乏,债券投资过度追求经济收益,忽视隐含的绿色社会效应。

绿色债券配套政策制度需完善。一是绿色界定标准不统一。国内在绿色项目认定范畴和类型上与国际尚不一致,已有标准的精细度和执行力与国际存在差距。国内绿色债券由不同监管机构进行规制,不同监管机构对绿色债券的相关标准和监管要求尚未统一。二是评估认证体系不完善。绿色债券除信用评级外还需第三方机构给予绿色评估认证。各认证机构评估指标体系与认证指标存在差异,缺乏统一标准,绿色认证环节薄弱。三是信息披露不规范。目前相关监管标准要求在发行时对绿色项目的符合性、资金管理及预期环境效益目标等进行信息披露,存续期间对募集资金使用、募投项目进展及环境效益实现情况进行披露,但在披露内容、频次及形式上存在差异,信息披露缺乏规范性、统一性。

绿色债券投融资非对称。绿色债券总体融资成本较普通债券无明显优势,发行热度一般。一方面,绿色债券显性成本较高,除债券利息外,发行人还需支付第三方评估认证费用等;另一方面,绿色债券隐性成本较高。绿色债券对于发行人募集资金专户管理、信息披露等监管要求较严。较高的综合融资成本削弱了发行人的发行意愿。

绿色债券市场投资者参与度较低。国内投资者认为绿色项目普遍投资金额大、回报周期长,建设和资金回收风险较大。国际投资者对于国内绿色债券市场缺乏了解,认可度与参与热情不高。绿色债券市场信息非对称及交易成本抑制了投资者的参与度。

完善我国绿色债券市场的政策建议

强化参与主体绿色责任意识。强化发行人绿色责任的方法包括强制要求企业披露项目的环境影响、评估改善环境和社会绩效、建立追究环境责任体系等。以市场化方式一定程度上替代财政补贴,可以达到更好的绿色责任意识引导效果。在强化企业绿色责任的同时,推动投资者增强对绿色债券的高社会责任和低政策风险的认知,建立多层次绿色债券投资者体系,培育绿色投资偏好,增加绿色债券投资。

完善绿色债券相关制度。一是完善绿色债券标准。《绿色产业指导目录(2019年版)》和《绿色债券支持项目目录(2020年版)》为绿色债券标准的统一夯实了基础,促进国内绿色项目标准更好地与国际接轨。可考虑同时采用国内与国际绿色债券标准,发行离岸人民币绿色债券时适用国际标准,提高国际认可度和参与投资积极性。二是健全统一、标准化的评估认证体系。对第三方认证机构的准入、评估方法与标准以及对绿色债券的界定等,明确规制并适时调整。引入统一的衡量指标和评估标准,将环境效益的衡量指标和目标标准化,构建多维量化指标体系。评估指标应包括定量和定性指标,重点加强对绿色效益量化评估。三是提高信息披露质量。加强相关监管机构合作,建立统一的系统化、规范化信息披露体系,制定高于普通债券标准的绿色债券信息披露要求,规范各市场参与主体的信息披露行为;正向激励绿色债券发行人进行充分、有效的信息披露,可考虑给予一定的发行优惠,提高市场主体信息披露积极性。

加强绿色债券市场培育。一是降低绿色债券融资成本。政府可采取担保和贴息的方式扶持绿色项目,建立绿色债券担保基金,拓宽担保及增信渠道,缓释绿色债券风险。完善绿色债券市场体系,优化市场机制,活跃绿色债券交易。鼓励提供质优价廉的第三方服务,对绿色债券专户账号开立可简化程序,对绿色债券发行中介收费实施自律指导,降低发行成本。加强绿色债券市场基础设施建设,如近期国家开发银行向全球投资者同步发行首只应对气候变化绿色金融债券,以债券通互联互通实践,引导国内外多元化投资者进入绿色发展投融资领域。二是提高绿色债券投资积极性。加强绿色债券宣传引导,鼓励长期投资尤其是保险、社保基金等机构投资者加大投资绿色债券市场。完善对绿色债券的财税优惠。加强产品创新,开发绿色债券指数基金等衍生产品,提高绿色债券资产配置的灵活性。近期,欧洲中央银行表示,会在包括购入资产计划等所有央行操作上,实行绿化改革,收购包括绿色债券等环保概念资产。我国人民银行在公开市场操作中,已将绿色债券纳入中期借贷便利(MLF)合格担保品范围。可以预见,绿色债券未来会有更大的投资空间和吸引力。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。