投资要点

2017年下半年开始,中国PPI增速经历近三年的下行,期间与CPI的趋势出现背离,一度成为市场热议的焦点。尽管近年来PPI向CPI的传导力度减弱,但PPI仍是体现通胀的核心指标,特别是它在指导工业品、周期行业投资方面,具有重要地位。因此,我们聚焦于PPI近月跟踪与远月测算模型,力图梳理出更准确、快捷的的计算方法。

与CPI近月预测方法类似,利用高频数据进行PPI近月预测,测算方法同样分为两大类——“分项法”与“整体法”。“分项法”从PPI贡献较大的行业——石油、煤炭、黑色、有色入手,选取有代表性的大宗商品价格高频指标进行检验,预测效果良好,但存在过度拟合的可能。

“整体法”需要仅用一个指标高频跟踪PPI,经过筛选,我们发现商务部监测的周度数据——“生产资料价格指数”对PPI的预测性能优秀。“整体法”预测7月PPI环比增长0.46%,同比下滑2.36%,与真实值几乎相同。根据最新的数据,预测8月PPI环比增长0.32%,同比下跌1.99%。

由于PPI不具备良好的季节性,难以通过历史均值法进行环比增速预测,因此进行远月PPI预测,必须加入投资者对主流大宗商品价格先入为主的判断。为了尽量减少判断因子数量和判断误差,我们的模型仅采用变频后的布伦特原油期货连续合约价格作为唯一指标,构建单因素模型。

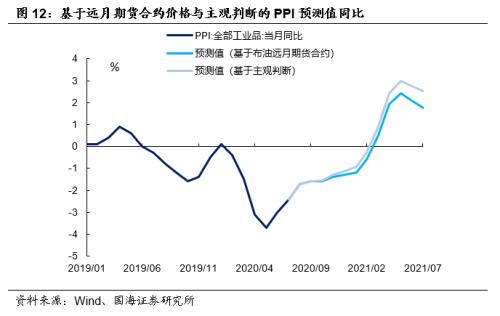

若以未来一年的布伦特原油远月期货结算价,作为未来布伦特原油连续合约的真实价格走势带入模型(2022年7月份,布伦特原油连续合约46美元/桶),计算得到明年3月份PPI回正,5月份达到阶段性高点2.0%。如果假设2021年7月份布伦特原油期货连续合约价格达到55美元/桶,那么根据我们的模型计算,PPI同比在明年5月份的阶段性高点,将上行至2.6%附近。

风险提示

油价波动超预期。

一、PPI预测模型

通胀是影响资产价格的核心指标之一,关于通胀的讨论,也是一个经久不衰的话题。为此,我们精心准备了系列专题,通过数据模型预测中国、美国通胀在下一阶段的走势,并回答当前市场上的热点问题。

2017年下半年开始,中国PPI增速经历近三年的下行,期间与CPI的趋势出现背离,一度成为市场热议的焦点。尽管近年来PPI向CPI的传导力度减弱,但PPI仍是体现通胀的核心指标,特别是它在指导工业品、周期行业投资方面,具有重要地位。

因此,我们聚焦于PPI近月跟踪与远月测算模型,力图梳理出更准确、快捷的的计算方法。

1.1、

PPI

近月预测

与CPI近月预测方法类似,利用高频数据进行PPI近月预测,测算方法同样分为两大类——“分项法”与“整体法”。

(1) 分项法

由于统计局未公布PPI各分项行业的具体权重,因此我们直接从贡献较大的行业——石油、煤炭、黑色、有色入手,选取有代表性的高频指标进行检验。

通过指标间共线性及显著性检验,最后我们筛选出4个关键指标:中国煤炭价格指数、布伦特原油期货价格、南华沪铜指数、南华螺纹钢指数。我们发现,上述高频数据的当期与滞后一期,均对PPI均有良好的预测效果(系数显著)。之所以使用大宗商品价格的滞后一期,是体现出了大宗商品价格由上游向中下游的传导存在时滞。

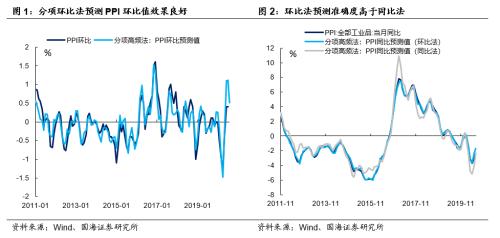

确定跟踪指标后,为了得到PPI同比的预测值,我们可以直接用相关高频数据月度同比,拟合计算PPI同比(同比法)。或先用相关高频数据月度环比,拟合计算PPI环比,在得到PPI同比(环比法)。

从最终效果来看,“同比法”容易放大数据的波动,造成预测值的偏离,而“环比法”得到的PPI同比,与真实PPI同比之间的差值更小。四项高频数据及其滞后一期项,对PPI环比的拟合优度为76%,“环比法”预测同比值与真实值之差小于0.20%的概率为60%。

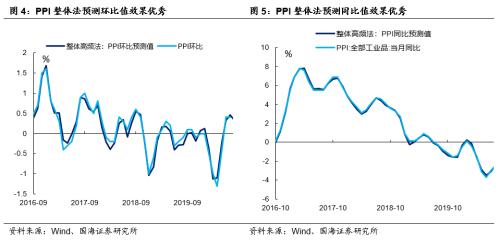

由于上述“分项法”属于静态回测,即用过去的数据拟合过去的PPI结果,通过回归拟合测算得到各大宗商品在PPI中的权重。如果样本有限而参数过多的话(上述模型有8个参数),存在过度拟合的可能。同时PPI各分项权重也可能随着统计局调查篮子的更新而改变,因此应采用动态回测予以检验和修正。

以5年为样本窗口,同样采用“环比法”动态回测,我们发现“分项法”预测PPI环比的拟合优度从76%下降至68%。虽然效果可以接受,但确实提醒我们模型中存在过度拟合的可能性。

(2) 整体法

(2) 整体法

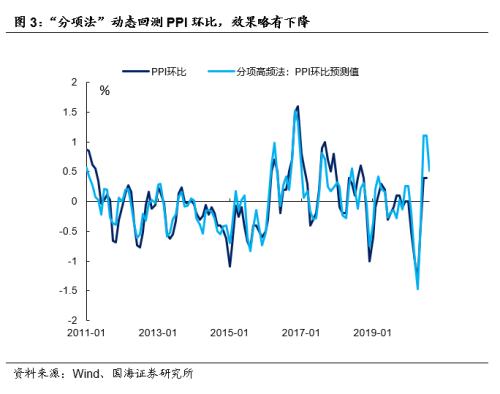

“整体法”需要仅用一个指标高频跟踪PPI,经过筛选,我们发现商务部监测的周度数据——“生产资料价格指数”对PPI的预测性能优秀。

将“生产资料价格指数”变频后,选用当期及滞后一期数据,对历史PPI环比进行回归拟合。从结果来看,“整体法”对PPI环比的拟合优度高达96%,准确性较“分项法”更高。且仅跟踪一个指数,操作起来更加方便,因此我们更推荐使用整体法预测近月PPI。

“整体法”预测7月PPI环比增长0.46%,同比下滑2.4%,与真实值几乎相同。根据最新的数据,预测8月PPI环比增长0.32%,同比下跌2.0%。

由于“生产资料价格指数”这一数据样本量较少,我们暂不对其进行动态回测检验,但“整体法”模型中仅包含2个参数,存在过度拟合的可能性很小。

1.2、

PPI

远月预测

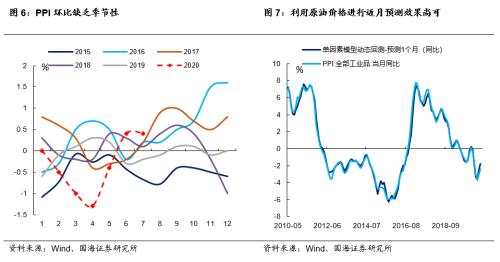

与CPI远月预测方法不同,由于PPI不具备良好的季节性,难以通过历史均值法进行环比增速预测,因此进行远月PPI预测,必须加入投资者对主流大宗商品价格先入为主的判断。为了尽量减少判断因子数量和判断误差,我们的模型仅采用变频后的布伦特原油期货连续合约价格作为唯一指标,构建单因素模型。

将PPI环比与布伦特原油当期(T)、滞后一期(T-1)、滞后两期(T-2)进行回归拟合,同时进行动态回测检验。从结果上看,如果利用单因素模型进行PPI环比近月预测,拟合优度为45%,效果一般。其中体现出螺纹钢、铜等其他大宗商品价格相对于原油价格的变化,无法被纳入到单因素模型的考量范围内。

动态回测检验中,我们将历史上真实的原油期货连续合约价格带入模型,发现预测时间越长、预测值较真实值的偏离越大。6个月预测结果尚能协助判断半年后的PPI同比具体点位,12个月预测结果仅能协助预判PPI同比的长期趋势。

动态回测检验中,我们将历史上真实的原油期货连续合约价格带入模型,发现预测时间越长、预测值较真实值的偏离越大。6个月预测结果尚能协助判断半年后的PPI同比具体点位,12个月预测结果仅能协助预判PPI同比的长期趋势。

若以未来一年的布伦特原油远月期货结算价,作为未来布伦特原油连续合约的真实价格走势带入模型(2022年7月份,布伦特原油连续合约46美元/桶),计算得到明年3月份PPI回正,5月份达到阶段性高点2.0%。

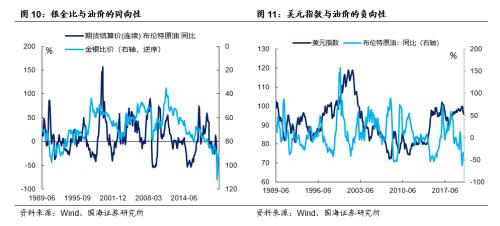

历史上看,银金比与油价趋势有较高的同向性,背后反映的是经济周期对大宗商品和黄金、白银的共同推动。当前银金比正处于底部均值回归的过程,反映出全球经济正在步入复苏通道,全球石油需求的复苏,为油价提供了向上的动力。同时疫情后美联储的货币宽松,引导了美元指数的下行,对油价也形成良好支撑。

虽然未来一年油价向上的趋势较为明确,但目前油价上行的空间也不大。一是由于当前国际原油库存尚处高位,库存消化需要时间;二是油价大幅上行会引发美国页岩油的大幅增产。

虽然未来一年油价向上的趋势较为明确,但目前油价上行的空间也不大。一是由于当前国际原油库存尚处高位,库存消化需要时间;二是油价大幅上行会引发美国页岩油的大幅增产。

55美元/桶与多数美国页岩油生产商的成本线较为接近。如果假设2021年7月份布伦特原油期货连续合约价格达到55美元/桶,那么根据我们的模型计算,PPI同比在明年5月份的阶段性高点,将上行至2.6%附近。

二、结论

综上所述,我们发现高频指标“生产资料价格指数”,在跟踪近月PPI方面具有优良表现。根据此模型预测8月份PPI同比下滑2.0%。

在PPI远月预测方面,我们构建了基于布伦特原油期货价格的单因素模型,有助于帮助判断PPI远期趋势。根据此模型,年内PPI将延续上行趋势,但难以回正。明年3月份PPI同比回正,并快速上行。若假设明年年中布伦特原油连续合约价格在46美元至55美元每桶之间,则对应PPI同比在明年5月份阶段性高点位于2.0%至2.6%之间。

风险提示:油价波动超预期。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。