广发证券(行情000776,诊股)首席宏观分析师 郭磊博士

报告摘要

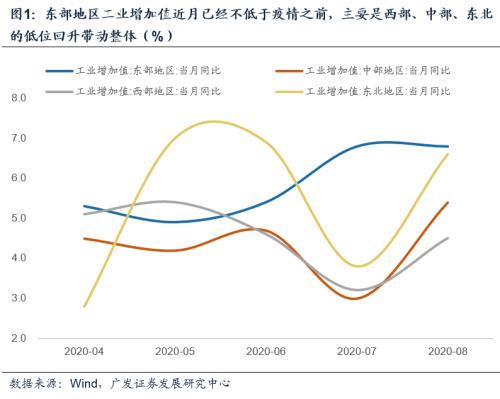

第一,工业增加值8月进一步回升至疫情后的新高。从区域结构看,东部地区近月已经不低于疫情之前,本月高位持平;主要是西部、中部、东北的低位回升带动整体。

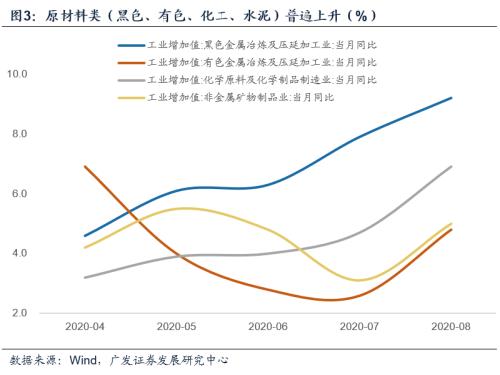

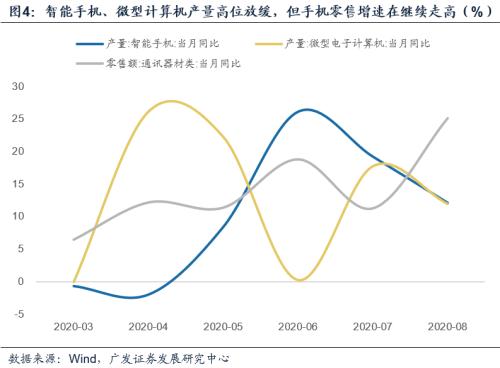

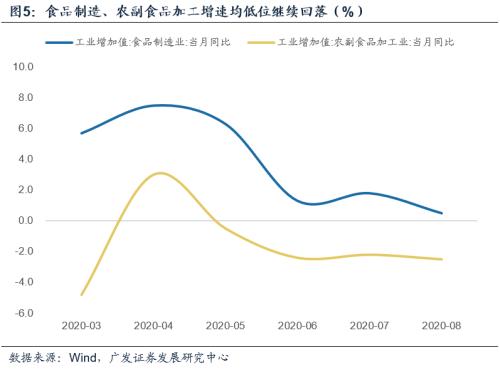

第二,从主要工业行业来看,一是中游行业(通用设备、电气机械)继续维持高增,二是原材料类(黑色、有色、化工、水泥)产量和增加值普遍上升;三是智能手机、微型计算机产量高位放缓,计算机通讯电子增加值增速有所回落,但实际上手机零售增速在继续走高;四是食品制造、农副食品加工增速均低位继续回落。

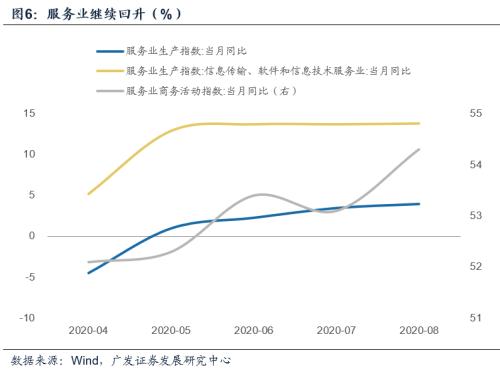

第三,服务业继续回升,和我们在《8月PMI的中观特征》中所指出的特征类似,住宿、餐饮、文化体育娱乐等行业呈回暖迹象。

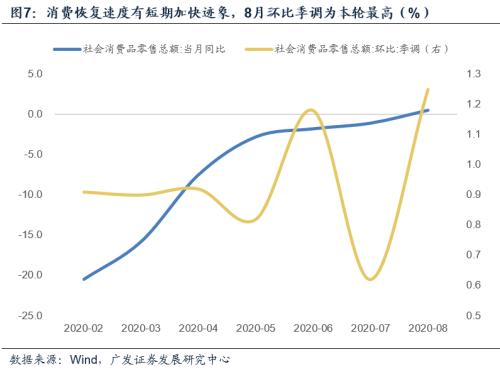

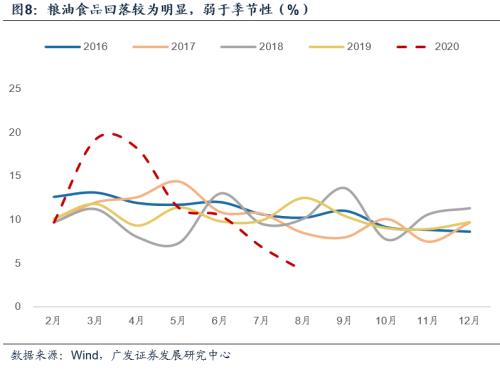

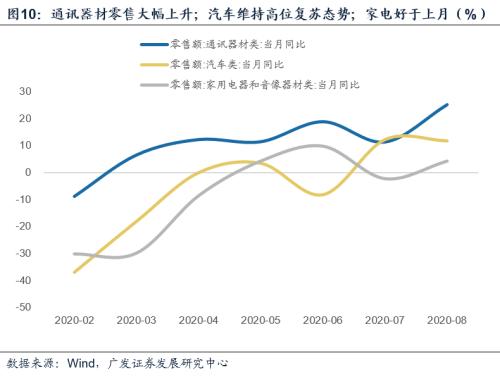

第四,消费恢复速度有短期加快迹象,8月环比季调为本轮最高。其中粮油食品回落较为明显,弱于季节性,似乎再次印证了它和餐饮部门存在替代关系。对其他部分来说,通讯器材零售大幅上升;汽车维持高位复苏态势;家电好于上月。

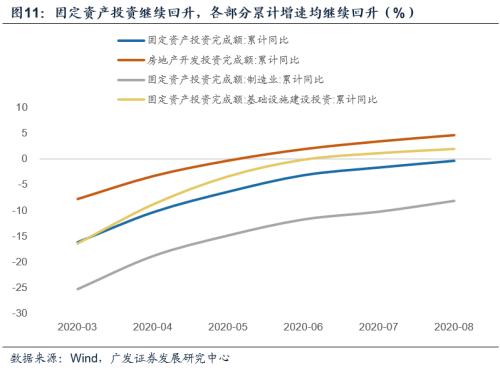

第五,固定资产投资继续回升,各部分累计增速均有所回升。其中基建增速从1.2%至2.0%,但隐含的单月增速(7%)略低于预期,可能和专项债节奏以及7-8月专项债投向向棚改的分流有关。地产投资维持在11.8%的高位。

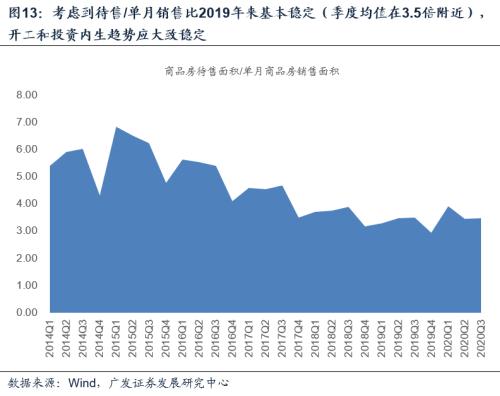

第六,房地产销售继续强劲回升,单月增速达13%以上。我们理解本轮地产销售偏强和上半年需求后置、经济预期好转、资产型通胀预期均有关系。考虑到待售/单月销售比2019年来基本稳定,地产投资内生趋势目前大致稳定。

第七,若我们把宏观经济数据分为工业、服务业、投资、消费、出口、房地产六块,疫后大趋势都是回升的,但5-6月是出口徘徊,7月是工业徘徊,8月基本上是全线回升,环比有所强化。经济好则政策压力减轻,8月社融数据继续呈现“宽财政稳货币”的结构,流动性预期继续收敛。这是深度影响股票和债券市场的两条主线。

正文

工业增加值8月进一步回升至疫情后的新高。从区域结构看,东部地区近月已经不低于疫情之前,本月高位持平;主要是西部、中部、东北的低位回升带动整体。

8月工业增加值同比增长5.6%,较7月份加快0.8个百分点。和7月相比,制造业增速高位持平,采矿业、公用事业增速加快。8月采矿业增加值同比增长1.6%,而7月为下降2.6%;制造业同比增长6.0%,持平7月;电力、热力、燃气及水生产和供应业同比增长5.8%,较7月加快4.1个点。

区域特征相对更为明显,东部地区7-8月连续为6.8%的增速,已经不低于疫情前;8月主要是内陆省份的工业回升,其中西部上升1.3个点至4.5%,中部上升2.4个点至5.4%,东北上升2.8个点至6.6%。

这一特征可能包含着洪涝灾害的影响减弱,以及外需订单的传递效应。

从主要工业行业来看,一是中游行业(通用设备、电气机械)继续维持高增,二是原材料类(黑色、有色、化工、水泥)产量和增加值普遍上升;三是智能手机、微型计算机产量高位放缓,计算机通讯电子增加值增速有所回落,但实际上手机零售增速在继续走高;四是食品制造、农副食品加工增速均低位继续回落。

一是中游行业,通用设备行业增加值增速为10.9%,显著快于上月的9.6%;电气机械增加值增速为15.1%,略低于上月的15.6%,但维持高位。

二是上中游原材料和建材类,黑色冶炼、有色冶炼、化学原料及化学制品、非金属矿造(水泥玻璃等)四个行业工业增加值分别回升1.3、2.2、2.2、1.9个点。

三是计算机通讯及其他电子设备制造业,增加值回落3.1个点至8.7%,属连续第二个月回落。对应智能手机产量增速为12.1%,低于上月的19.2%;微型电子计算机产量增速为12.0%,低于上月的17.8%。微型电子计算机(平板和笔记本电脑)增速放缓应和线上办公需求所带来的一轮出口脉冲逐步减弱有关;但手机部分零售类数据(通讯器材)在继续走高,生产回落可能和去库存节奏有关。

四是食品制造、农副食品加工行业,增速分别为0.5%、-2.5%,分别回落1.3、0.3个点。

服务业继续回升,和我们在《8月PMI的中观特征》中所指出的特征类似,住宿、餐饮、文化体育娱乐等行业呈回暖迹象。

8月服务业生产指数同比为4.0%,较上月的3.5%继续回升。其中信息传输、软件和信息技术服务业13.8%,前期已在高位,本月比7月加快0.1个点,房地产业,交通运输、仓储和邮政业生产指数同比分别增长9.4%、3.3%,分别较7月加快1.6、1.2个点。8月服务业商务活动指数为54.3%,比7月上升1.2个点。其中住宿、餐饮、文化体育娱乐等行业呈现回暖迹象,商务活动指数均高于57.0%。

消费恢复速度有短期加快迹象,8月环比季调为本轮最高。其中粮油食品回落较为明显,弱于季节性,似乎再次印证了它和餐饮部门存在替代关系。对其他部分来说,通讯器材零售大幅上升;汽车维持高位复苏态势;家电好于上月。

社会消费品零售总额同比为0.5%,较上月加快1.6个点(6月和7月分别为1.0、0.7个点)。环比季调增速为1.25%,超过6月成为本轮以来最高,也显著高于疫情之前的环比。这意味着消费恢复速度确有短期加快迹象。

其中粮油食品类增速为4.2%,显著低于上月的6.9%,自3月高位后已属连续第五个月回落,本月表现亦弱于季节性。同期餐饮部门收入在继续上升,本月回升4个点至-7%。这似乎再次印证了食品零售和餐饮部门存在替代关系,即疫情防控常态化期间,部分对餐饮的消费需求转移到粮油食品;在复苏的过程中则相反。

通讯器材类增速为25.1%,大幅快于上月的11.3%。

汽车零售增速为11.8%,略低于上月的12.3%但维持了高位复苏的态势。家电零售增速为4.3%,好于上月。

固定资产投资继续回升,各部分累计增速均有所回升。其中基建增速从1.2%至2.0%,但隐含的单月增速(7%)略低于预期,可能和专项债节奏以及7-8月专项债投向向棚改的分流有关。地产投资维持在11.8%的高位。

固定投资累计增速从7月的-1.6%回升至-0.3%,其中制造业投资累计增速从-10.2%升至-8.1%,地产从3.4%升至4.6%,基建从1.2%升至2.0%。

基建隐含的单月增速为7.0%,略低于预期。未来尚需进一步观测其背后原因,我们猜测一则可能和专项债节奏有关,即7月为特别国债让路,8月才是专项债发行高峰,从而开工向投资完成额传递也相对滞后;二则可能和专项债投向7-8月向棚改分流有关,具体见我们报告《7-8月专项债:投向有哪些具体变化》。

房地产销售继续强劲回升,单月增速达13%以上。我们理解本轮地产销售偏强和上半年需求后置、经济预期好转、资产型通胀预期均有关系。考虑到待售/单月销售比2019年来基本稳定,地产投资内生趋势目前大致稳定。

地产销售面积增速从-5.8%收缩至-3.3%,隐含的单月销售增速为13.7%,较上月的9.5%继续上升。我们理解本轮地产销售偏强一则源于上半年受渠道约束的需求后置;二则源于二季度后经济和收入预期好转;三则源于疫后全球货币供应偏高导致的资产型通胀预期。

地产投资当月增速为11.8%,新开工单月略弱,为2.4%(上月11.3%)。当前偏高的投资后续可能有短期回落,但考虑到待售/单月销售比2019年来基本稳定(季度均值在3.5倍附近),开工和投资内生趋势应大致稳定。

若我们把宏观经济数据分为工业、服务业、投资、消费、出口、房地产六块,疫后大趋势都是回升的,但5-6月是出口徘徊,7月是工业徘徊,8月基本上是全线回升,环比有所强化。经济好则政策压力减轻,8月社融数据继续呈现“宽财政稳货币”的结构,流动性预期继续收敛。这是深度影响股票和债券市场的两条主线。

我们可以把经济数据工业、服务业、投资、消费、出口、房地产六块(同时包含了生产法和支出法视角),其中5-6月出口在-3%至0增长附近徘徊;7月工业增加值持平于4.8%。8月则基本是各块数据同步回升。这在预期上会进一步强化经济复苏的印象。本月城镇调查失业率进一步下行至5.6%。

经济好转一则意味着货币供给没必要太宽,二则意味着实体融资需求增加,金融市场货币环境进一步收敛。8月社融虽然偏高,但主要是政府债券带来,实际上是既定的财政政策落地的影子;信贷部分同比增量在继续朝全年预期指引值收敛。而且即使不考虑货币供给问题,融资需求回升也会导致金融市场流动性相对偏紧。

实际上,8月的BCI数据就是一个完美的映射:8月BCI经营状况指数在继续上升,但BCI融资环境指数出现本轮以来首次回落(见《从BCI数据看8月经济特征》)。这是深度影响股票和债券市场的两条主线,宏观面从上半年简单的“经济承压、货币宽松”组合中进一步走出。实际上,7月以来我们在逐步看到这一变化的发生。总的来说,这是一个赚钱难度有所上升,但资产的基本面定价线索有所强化的阶段。

核心假设风险:宏观经济变化超预期,外部环境变化超预期。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。