事件

9月15日,国家统计局公布了我国8月份经济数据。其中,8月份社会消费品零售总额(简称“社消”)同比名义增长0.5%,较上期回升1.6个百分点,扣除价格因素实际下降0.6%。固定资产投资累计同比下降0.3%,累计增速较上期回升1.3个百分点。规模以上工业增加值同比实际增长5.6%,较上期上行0.8个百分点。

点评

8月份制造业、房地产投资与生产数据表现亮眼,我国经济展现出强韧的一面,但“短板”依然存在。内需方面,基建、地产是经济复苏的主要推动力,但以汽车零售为代表的消费仍显疲软,并且在前期需求释放过后,有边际走弱的倾向;外需方面,海外疫情以及贸易环境波动风险较大,出口增长的前景仍不明朗。

结构性问题同样存在于就业市场当中。当前生产活动的走高减轻了就业压力,城镇调查失业率较上月下行0.1个百分点,特别是外来农业户籍人口调查失业率,比上个月下降了0.3个百分点。但大专及以上受教育程度人员调查失业率比上年同期高了5.4个百分点,情况较7月份进一步恶化。

因此,当前无论是财政还是货币政策,都难言到了全面转向的时刻。下一阶段,进行精准调控的结构性政策,将会进一步常态化。

1、社会消费品零售总额

社会消费品零售总额方面,多数门类消费品零售增速回升,总体社消增速符合预期,具体来看:

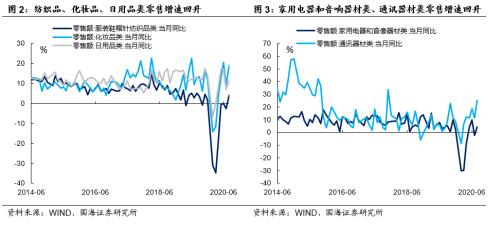

“618”网络购物节带来的虹吸效应消退,部分商品零售恢复往年正常水平。继7月份的销售低迷后,一些在网络购物中占比较大的商品门类,8月份零售额增速明显回升。其中,纺织品类、化妆品类、日用品类、家用电器和音响器材类、通讯器材类零售额同比增长4.2%、19%、11.4%、4.3%、25.1%,增速均较7月份明显回升,且达到疫情前的正常水平。

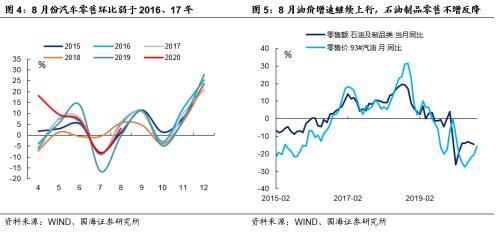

需求释放进入尾声,汽车零售复苏势头有所弱化。8月份汽车零售额同比增长11.8%,较上期下滑0.5个百分点。4月份以来,由于疫情期间积累的需求逐步释放,汽车零售增速复苏较快,5至7月份环比增速达到2016-2017年的水平。但随着需求释放步入尾声,8月份汽车零售环比增速开始弱于2016、17年同期,但仍好于2019年。若后续汽车需求继续走弱,年末汽车零售额增速可能回落至10%以下。

假期出行需求偏弱,石油制品零售不增反降。8月份石油制品销售同比下降14.5%,延续了7月份的下行趋势。一般来说,石油制品零售额与国内汽、柴油价格高度相关,然而8月国内汽油价格同比继续走高,石油制品零售增速不增反降。主要原因在于今年夏季旅游出行大幅低于往年同期水平,造成了实际石油制品消费量的明显下滑。

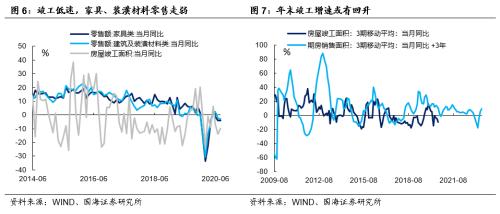

地产竣工低迷,地产后周期品类消费继续走弱。8月份家具类、建筑及装潢材料类商品零售额增速较上月继续下降,主要源于近期地产竣工低迷,房屋交工量较。考虑到期房销售领先竣工3年左右,年末随着竣工的回暖,相关品类消费或有起色。

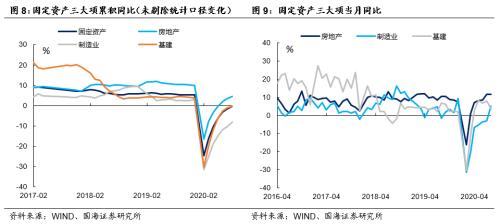

2、固定资产投资

固定资产投资三大项中,制造业1-8月份累计投资同比下降8.1%,8月份单月投资同比增长5.03%,单月同比较7月份大幅上行8.15个百分点;基建(不含电力)1-8月累计投资同比下降0.3%,单月投资同比增长3.97%,单月投资同比较7月份下行3.92个百分点;房地产1-8月份累计投资同比增长4.6%,8月份单月投资同比增长11.78%,单月投资同比较7月份增长0.11个百分点。

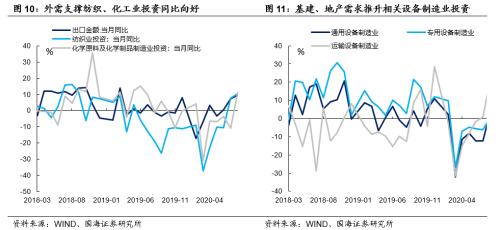

本月制造业投资表现亮眼。受海外因疫情停工的影响,近期我国出口增速继续走高,受外需持续复苏的推动,纺织业、化工业投资大幅好转,当月同比增长10.34%、11.5%。近期基建、地产开工需求旺盛,带动通用、专用、运输设备制造业投资大幅上行,8月当月同比增长2.99%、0.43%、20.96%。新兴行业中,医药制造业、计算机、通信和其他电子设备制造业投资继续保持高速增长,当月同比分别增长38.32%、17.90%,增速较上月提升。

但在制造业总体向上的情况下,仍有部分行业投资持续低迷,其中8月份金属制品业与汽车制造业投资增速同比分别下滑14.81%、14.72%,连续两个月表现不佳。5-7月份工业企业利润同比转正,成为我国经济企稳向好的积极表现。但一般工业利润向投资的传导时间在1年左右,叠加外部贸易环境不稳定,年内制造业投资预计仍将维持弱复苏的态势。

8月份基建增速较上月下行,一方面是由于6、7月份政府债务融资较少,对基建投资的支撑力度边际减弱,另一方面是由于去年同期基数偏高。随着8月份第二轮政府发债高峰的出现,我们预计接下来两个月基建仍会有明显支撑。同时高频数据也显示基建继续向好的态势不变。

8月份房地产销售持续火爆,销售面积同比增长13.69%。区域上,东部地区单月销售面积增长最快,而中部、西部地区销售面积增速也均较上月上行。从30大中城市数据上看,8月份一线城市商品房成交面积大幅增长43.98%;三线城市成交面积增长28.43%,保持较高增速;而前期受到调控的二线城市成交面积同比继续下滑。

销售情况向好的同时,新开工增速却意外下行,主因疫情期间房企土储不足。8月份新开工面积单月同比仅增长2.41%,较上月下行8.91个百分点;施工面积累积同比增长3.3%。由于疫情期间土地招拍挂工作中断,前期房企土地储备不足。而土地成交向新开工的传导时间在半年左右,由此导致三季度新开工增速维持低迷。

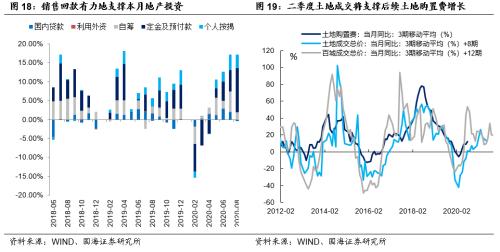

资金方面,本月地产销售带来的购房户预付款、按揭款,继续支撑房地产投资高增长。但国内贷款对房地产投资的拉动由正转负,同时房企自筹资金增速大幅下滑,体现出当前政策上对房企融资的全面收紧。下一阶段,“三条红线”将对房企融资施加“紧箍咒”,同时近期热点城市限售、限购调控持续升级,对房企销售回款产生负面影响,

在“房住不炒”的红线下,房企从融资端到销售端,都面临不小的政策压力。但二季度高增的土地成交,将从土地购置费及新开工两方面支持地产投资,年内地产投资预计仍将保持韧性。

3、工业增加值

8月工业增加值数据增长较好。三大门类中,采矿类、电力、燃气及水的生产和供应业分别同比增长1.6%、5.8%,增速较上月上行4.2、4.1个百分点。制造业增加值同比增长6.0%,增速较上月持平。

受基建、地产需求的推动,8月份钢材、有色、水泥产量增速向上,发电量增速回升。汽车零售数据边际走弱,导致生产活动有所下滑。8月份出口交货值同比增长1.2%,较上月下行0.4个百分点。

8月份制造业、房地产投资与生产数据表现亮眼,我国经济展现出强韧的一面,但“短板”依然存在。内需方面,基建、地产是经济复苏的主要推动力,但以汽车零售为代表的消费仍显疲软,并且在前期需求释放过后,有边际走弱的倾向;外需方面,海外疫情以及贸易环境波动风险较大,出口增长的前景仍不明朗。

结构性问题同样存在于就业市场当中。当前生产活动的走高减轻了就业压力,城镇调查失业率较上月下行0.1个百分点,特别是外来农业户籍人口调查失业率,比上个月下降了0.3个百分点。但大专及以上受教育程度人员调查失业率比上年同期高了5.4个百分点,情况较7月份进一步恶化。

因此,当前无论是财政还是货币政策,都难言到了全面转向的时刻。下一阶段,进行精准调控的结构性政策,将会进一步常态化。

风险提示:“新冠”疫情超预期,政策支持力度不及预期。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。