投资要点

本周流动性跟踪本周央行超量评价续作MLF,缓解中长端流动性压力。9月18日,相较于上周五(9月11日,下同),银行间质押式回购利率方面,R001上行74.81BP,R007上行45.52BP,R014上行55.27BP。存款类质押式回购利率方面,DR001上行66.68BP,DR007上行18.82BP,DR014上行42.38BP。SHIBOR利率短端上行,长端下行。9月18日,SHIBOR隔夜为2.1010%,上行63.70BP;SHIBOR1周为2.2330%,上行7.10BP;1月期SHIBOR报收2.6090%,上行4.50BP,3月期SHIBOR报收2.6790%,下行1.80BP。

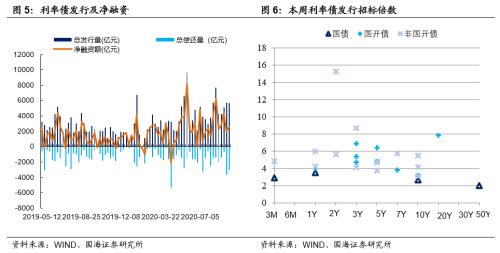

本周一二级市场一级市场方面,本周利率债净融资额较上周增加。本周一级市场共发行105支利率债,实际发行总额为5624.36亿元,较上周减少85.35亿元;总偿还量为3051.68亿元,较上周减少669.13亿元;净融资额为2572.68亿元,净融资较上周增加583.79亿元。利率债投标倍数多在4-6倍之间,表现一般。二级市场方面,国债、国开收益率涨跌不一,中短端利率下行居多。9月18日,1年期国债收益率为2.6088%,较周五上行1.24BP;10年期国债收益率报3.1162%,下行1.84BP。1年期国开债收益率报2.8033%,较上周五下行0.68BP;10年期国开债收益率报3.6813%,上行0.02BP。

风险提示银行间信用风险,新冠疫情变化。

1、 流动性跟踪

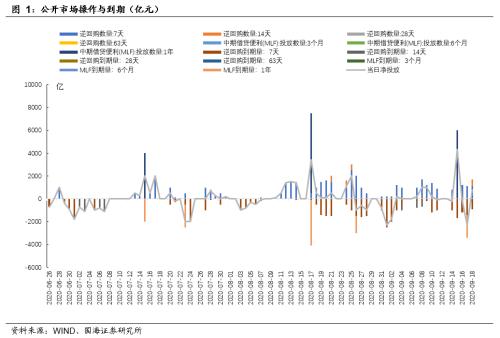

1.1、 公开市场操作

本周央行超量平价续作MLF,缓解中长端流动性压力。本周央行公开市场共投放4800亿元逆回购、6000亿元MLF。其中周一(9月14日)有800亿元7天逆回购,周二(9月15日)有6000亿元1年期MLF,周三(9月16日)有1200亿7天逆回购,周四(9月17日)有1100亿元7天逆回购,周五(9月18日)有1100亿元7天逆回购、600亿元14天逆回购。本周共有6200亿元逆回购到期、2000亿元MLF到期、500亿元国库现金定存到期,公开市场全口径净投放2100亿元。下周央行公开市场将有4200亿元逆回购到期,将进行800亿元国库现金定存操作。

1.2、 货币市场利率

银行间资金利率全线上行。9月18日,相较于上周五(9月11日,下同),银行间质押式回购利率方面,R001上行74.81BP,R007上行45.52BP,R014上行55.27BP。存款类质押式回购利率方面,DR001上行66.68BP,DR007上行18.82BP,DR014上行42.38BP。

SHIBOR利率短端上行,长端下行。9月18日,SHIBOR隔夜为2.1010%,上行63.70BP;SHIBOR1周为2.2330%,上行7.10BP;1月期SHIBOR报收2.6090%,上行4.50BP,3月期SHIBOR报收2.6790%,下行1.80BP。

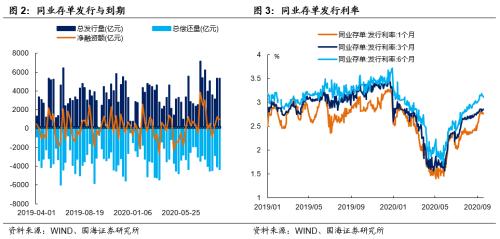

1.3、 同业存单发行

同业存单净融资额较上周减少。本周,同业存单总发行量为5342.60亿元,总偿还量为4355.60亿元,净融资额为987.00亿元,净融资额较上周减少233.10亿元。

同业存单发行利率出现分化。9月18日,1月期品种发行利率为2.7838%,较上周五上行2.07BP;3月期品种利率为2.8409%,下行1.54BP;6月期品种发行利率为3.1378%,下行1.22BP。

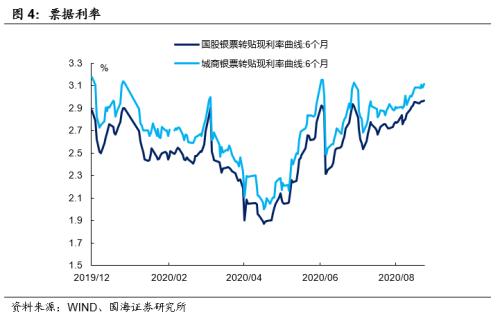

1.4、 实体经济流动性

票据转帖利率全线上行。根据最新数据,截至9月18日,股份行6个月的票据转贴利率为2.9633%,较上周五上行1.06BP。城商行6个月的票据转贴利率3.1111%,较上周五上行2.99BP。

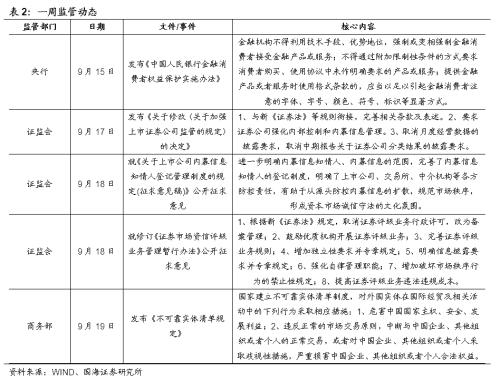

1.5、 一周监管动态

2、 利率债

2.1、 一级市场发行及中标

本周利率债净融资额较上周增加。本周一级市场共发行105支利率债,实际发行总额为5624.36亿元,较上周减少85.35亿元;总偿还量为3051.68亿元,较上周减少669.13亿元;净融资额为2572.68亿元,净融资较上周增加583.79亿元。

本周重庆、四川等8地开展地方债发行工作。重庆发行3支地方债,发行总额为429.00亿元;四川发行16支地方债,发行总额为386.47亿元;内蒙古发行14支地方债,发行总额为377.25亿元;河北发行5支地方债,发行总额为327.28亿元;福建发行19支地方债,发行总额为261.00亿元;广东发行3支地方债,发行总额为210.28亿元;湖北发行16支地方债,发行总额为190.13亿元;云南发行2支地方债,发行总额为81.94亿元。

2.2、 利率债到期收益率

国债收益率短升长降。9月18日,1年期国债收益率为2.6088%,较周五上行1.24BP;3年期国债收益率为2.8300%,下行7.92BP;5年期国债收益率报2.9710%,下行6.61BP;7年期国债收益率报3.1682%,下行2.04BP;10年期国债收益率报3.1162%,下行1.84BP。

国开债收益变化不一。9月18日,1年期国开债收益率报2.8033%,较上周五下行0.68BP;3年期国开债收益率报3.2524%,下行5.89BP;5年期国开债收益率报3.4306%,下行5.84BP;7年期国开债收益率报3.6627%,上行8.37BP;10年期国开债收益率报3.6813%,上行0.02BP。

2.3、 利率债利差

各期限利差变化不一。9月18日,与上周五相比,10Y-1Y利差收窄3.08BP,10Y-5Y利差走阔4.77BP,10Y-7Y利差上行0.20BP。

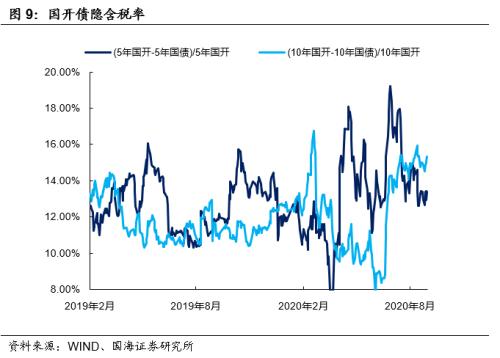

国开债5年期和10年期隐含税率均上行。9月18日,5年期国债、国开债利差为45.96BP,5年期国开债隐含税率走阔0.44个百分点。10年期国债、国开债利差为56.51BP,10年期国开债隐含税率走阔0.50个百分点。

3、 海外债市跟踪

美国2年期、10年期国债收益率均上行。本周五(9月18日),2年期美债收益率为0.14%,较上周五上行1.00BP;10年期美债收益率为0.70%,较上周五上行3.00BP;10年期美债与2年期美债利差为56BP,较上周五走阔2BP。

德国10年期国债收益率、日本10年期国债收益率均下行。本周四(9月17日),德国10年期国债收益率为-0.49%,较上周五下行1.00BP;本周四(9月17日),日本10年期国债收益率为0.022%,较上周五下行0.70BP。

4、 通胀追踪

蔬菜价格下跌。9月18日,农业部菜篮子批发价格指数收于124.730,较上周五下跌0.42%;山东蔬菜批发价格指数收于131.45,较上周五下跌5.78%。

生猪价格、猪肉价格均下跌。根据最新数据,9月18日,22个省市生猪平均价为35.33元/千克,较上期(9月11日)回落3.10%。猪肉平均价为51.50元/千克,较上期下跌3.54%。

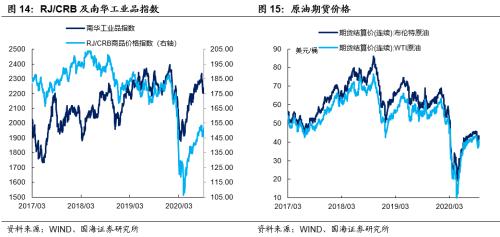

商品价格指数、石油期货价格均上涨。9月18日,南华工业品价格报2237.10点,较上周五上涨1.30%;RJ/CRB商品价格指数收于151.54点,较上周五上涨3.50%;9月18日,布伦特原油期货和WTI期货结算价分别报43.15美元和41.11美元,较上周五分别上涨8.34%和10.13%。

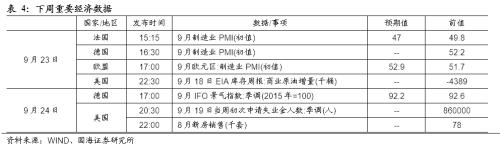

5、 下周重要经济数据和事件

6、风险提示

银行间信用风险,新冠疫情变化。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。