投标政府债券居然没把钱交齐,这家券商的操作实在太迷了。

日前,渤海证券因为中标3.75亿债券却仅缴纳0.3亿资金,这一举动也彻底惹怒了债券发行人。据河南省财政厅最新出具公告显示,因渤海证券“严重违约”取消其债券承销团成员资格。一时之间,渤海证券“违约事件”遭遇刷屏。

随后,渤海证券方面也给出回应称:“此事系个别员工未勤勉尽责所致。”据称,中标后承销人员并未及时知晓、错过缴纳该标段中标资金时机,进而构成违约。

有业内人士称,类似渤海证券这样,承销政府债券错失缴款、进而被踢出承销团的事件,可能也属于国内首例。这种违约行为大概率也会对证券公司信用及债券业务构成一定影响。

中标债券没及时缴款

渤海证券被“踢出”承销团

券商员工居然因为“没及时缴款”而摆了一个大乌龙,而且这事情还闹到了地方省政府财政厅了。到底怎么回事呢?

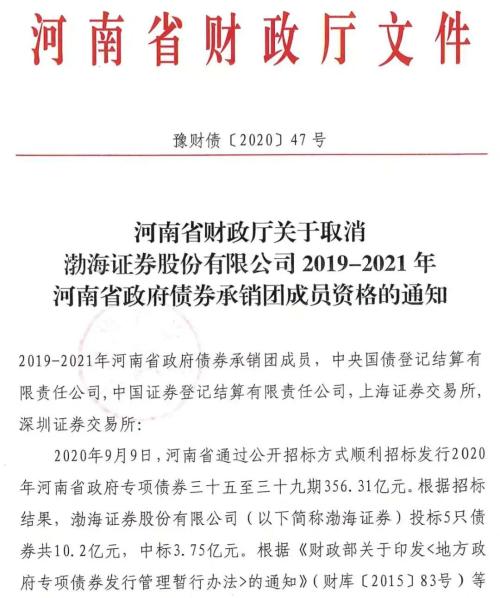

9月21日,河南省财政厅在官网发布一则《关于渤海证券股份有限公司未履约足额缴纳河南省政府债券发行款的公告》。

根据公告,河南省于2020年9月9日通过公开招标方式顺利招标发行2020年河南省政府专项债券35至39期356.31亿元。根据招标结果,渤海证券投标5只债券共10.2亿元,中标3.75亿元。

根据有关规定,3.75亿元发行款应在招标日后第一个工作日(即9月10日)前缴入河南省财政厅指定账户。但渤海证券9月10日前实际仅缴纳0.3亿元,其他3.45亿元未按约定缴纳,构成严重违约行为。

对此,河南省财政厅决定,解除河南省财政厅与渤海证券签订的政府债券承销协议,取消其2019年至2021年河南省政府债券承销团成员资格。

据了解,这也是河南省财政厅2018年末组建该批次债券承销团以来首例被取消资格。而该批次承销团负责承销2019-2021年公开招标发行的河南省政府债券,包括一般债券和专项债券。

公开信息显示,上述五期专项债券的发行总额为356.31亿元,主要用于棚户区改造及交通基础设施建设等领域,其中2020年河南省棚改专项债券(一至三期)发行总额331.79亿元。

具体而言,在356.31亿元的发行总额中,5年期、7年期、10年期、30年期的专项债券发行金额分别为256. 35亿元、57. 82亿元、25.77亿元和16.37亿元。

违约原因竟然“错过缴款时间”

公司称系员工个人失误

渤海证券违约事件很快引发了业内广泛的关注,更有多方猜测其违约的原因。

据券商内部人士猜测,此次渤海证券的违约动作大概率属于技术性违约,当然也可能是券商合作的投资者资金周转困难、对债券收率前景不佳等造成。

不过,在河南省本期专项债券发行时,中债资信在信用评级报告中指出,“河南省经济和财政实力较强,政府治理水平较高,债券违约风险极低”,因此评定债券的信用等级为AAA。这也意味着,不可能存在是渤海证券方面因债券信用等级或资质问题而“反悔动作”。

而从渤海证券自身的资金情况看,也不存在因资金紧张造成的违约。截至2019年末,渤海证券有货币资金68.74亿元,其中客户存款为59.99亿元;金融资产账面价值422.07亿元。

据渤海证券2019年年报显示,2019年渤海证券累计协助各类主体发行企业债、公司债、金融债项目29支,涉及融资规模258.25亿元,并作为多个地方政府债承销团团员共计中标规模21.8亿元。

据上海证券报报道称,渤海证券于9月23日表示,公司投行债券承销岗位某员工与发标方和意向投资人信息沟通不充分,未能及时全面掌握中标信息,直到9月11日傍晚才知悉第35至38期中标情况,错过缴纳该标段中标资金时机。

事后,渤海证券曾积极协调有关方面,希望补缴中标资金,但最终未能成功,导致意向投资人的资金未能缴纳。

违约或构成连锁反应

券商债券业务或遭遇打击

不过,此次违约产生的负面影响可能并没有结束。

在业内人士看来,渤海证券此次的违约动作,不仅是公司内控管理暴露出严重的漏洞,也会对公司整体的固收业务和债券承销造成负面影响。

据券商投行相关人士分析,证券公司原本在债券承销方面的业务经验都比较丰富,尤其是很多中小券商,将债券承销作为其收入来源的重要组成部分,被一个省直接取消承销资格,不仅会错失很多项目机会,还会对公司信用构成严重影响。

更有人判断,渤海证券经此一事之后,其债券业务将会遭遇严重打击。

苏宁金融研究院特约研究员何南野表示,“被取消某地政府债券承销团成员资格后,意味着券商的债券承销收入都会大受影响。同时,被取消债券承销团资格,对公司品牌影响也会产生较大的负面影响,甚至会在其他省份债券投标时被理解为不诚信的表现,这都不利于债券业务的开展。

公开资料显示,渤海证券成立于1988年,总部在天津市,第一大股东为天津市泰达国际控股(集团)有限公司,实控人是天津市国资委,是一家地方国有企业。在全国重要省市和地区设有20家分公司和46家证券营业部。2019年、2020年的券商分类监管年度评级中,渤海证券连续两年获得A类A级。

根据2019年年报,渤海证券主要业务条线营业总收入为28.05亿元。其中自营业务收入占比最大为54.15%,较上年增长126.21%;其次是经纪业务,营收占比为15.57%。再次是投行业务和信用业务,营业收入占比分别为14.89%、9.33%。

按照渤海证券此前规划,2020年其投行业务将进一步推进布局IPO、并购重组、上市公司再融资和债券类业务,将继续增加业务辐射范围,加大创新力度,打造业务合作模式,推动公司改革攻坚,逐步实现单一投行向综合投行的转变。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。