大势研判:短期震荡持续,市场情绪谨慎

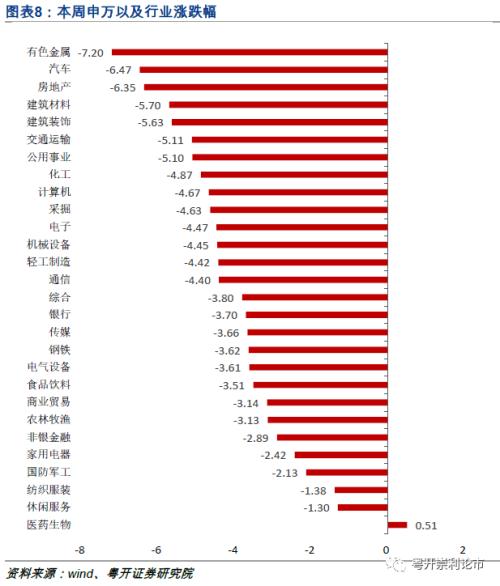

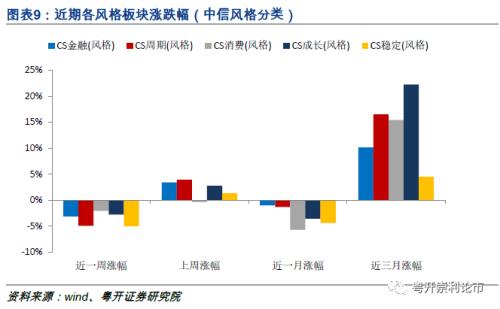

本周A股震荡下行,截至周五(9月25日)收盘,沪指收于3219点,周跌3.56%;创业板指收于2540点,周跌2.14%。本周沪深两市总成交额3.37万亿元,相比上周减少4017.13亿元。盘面上看,申万一级行业除医药生物上涨,其余板块均下跌,有色金属、汽车、房地产领跌。

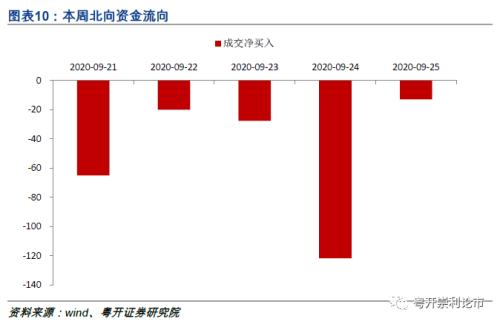

本周在外围股市调整、卫生事件二次爆发担忧等外围扰动的背景下,北向资金大幅流出247.10亿元。本周北向资金集中减持的方向集中在大消费领域,特别是医药、食品饮料,金融行业也遭到减持;增持方面,北向资金缺乏明确的加仓方向,新能源汽车领域保持了进攻态势,但规模有限,且集中在少数几只蓝筹股。节前的避险情绪仍在,北向资金表现短期波动较大。

9月25日早间,富时罗素宣布中国国债将自明年10月起正式被纳入世界政府债券指数,本次纳指成功后,中国债市将有望迎来1250-1500亿美元的资金流入。继A股被纳入三大指数后,中国债券市场也被纳入三大主要债券指数。外资长期流入中国资本市场的趋势下,长期增量资金值得期待。

近期大盘仍处于震荡调整过程中,市场下跌主要有以下几方面因素:

(1) 欧美股市二次下跌,投资者担心十一长假期间如果出现外围扰动,将对节后的风险偏好造成影响;

(2)蚂蚁集团等大盘股即将发行,部分二级市场资金可能会被分流;

(3) 临近季末,资金面偏紧,市场成交量萎缩。

历年A股各指数国庆前后表现

双节临近,我们统计了过去10年A股指数在国庆假期前后5个交易日的市场表现,统计结果表明国庆假期后5个交易日上涨次数显著高于国庆假期前。过去十年上证指数、中小板综指、创业板综指在国庆前5个交易日上涨概率分别为40%、30%、50%;而国庆假期之后5个交易日的上涨概率分别为90%、90%、80%。

配置方向:短期A 股仍在风险释放中,投资宜保持谨慎,重点关注三方面

(1)顺周期板块,关注三季报预喜率较高且低估值板块。如白酒、水泥、航空板块,以及当前处于库存周期底部区域的中游原材料、工业品等。消费板块如食品饮料、白酒、医药是A股的核心资产,具备真正的品牌价值与增长能力。消费股和医药股经过前期估值持续消化,可以趁调整布局;

(2)大金融板块,重点关注券商、金融科技、保险。受益于经济持续复苏叠加我国资本市场深化改革的持续推进,券商行业具备政策与盈利的双重催化,优先关注综合实力出众的头部券商和差异化特色鲜明的中小型券商,创新型业务的展开需要配套设施的完善,金融科技迎来发展机遇。车险综合改革及配套规定均已落地,短期影响相对有限,依旧看好资产端与负债端合力推动保险行业的估值修复。

(3)科技板块值得中长期关注,待外部扰动平息后等待机会。重点关注调整已基本到位的科技龙头、“十四五”受益标的、Q3业绩向好的军工、光伏、新能源车、消费电子、工程机械、汽车零配件、生产线设备等。

A股三季度业绩预告点评:关注低估值高预喜率板块

截至2020年9月26日,沪深两市共580家公司披露三季度业绩预告,其中预喜率为35.51%,共206家企业。

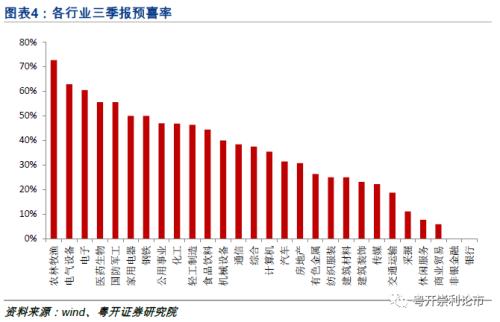

目前科创板和中小板的三季报业绩披露率相对较高。从已披露企业的预喜率来看,各板块中创业板和中小板的预喜率较高。从各行业(申万一级行业)业绩披露率来看,休闲服务、交通运输、轻工制造、汽车、商业贸易披露率居前;银行、建材、钢铁、非银金融、公用事业披露率较低。从各行业已披露企业预喜率来看,农林牧渔、电气设备、电子行业、医药生物、国防军工的预喜率较高,商业贸易、休闲服务、采掘、交运、传媒行业的预喜率较低。业绩增速行业分布方面,以披露的预计增速平均值统计,净利润增速在20%以上的公司主要分布在医药生物、化工、电气设备、电子、机械设备、计算机行业。

总的来看,共有10个行业预喜率超过40%,披露率超过10%,其中农林牧渔、家用电器、化工行业估值较低。随着20H2经济弱修复,顺周期板块的盈利预期也会弱改善,估值处于低位且盈利预期改善空间较大的行业,具有更高性价比。

风险提示:经济恢复不及预期、外围环境超预期走弱、政策推进不及预期

一、A股三季度业绩预告点评:关注低估值高预喜率板块

截至2020年9月26日,沪深两市共580家公司披露三季度业绩预告,其中预喜率为35.51%,共206家企业。分行业来看,披露数量前五的行业为化工(64家)、医药生物(54家)、机械设备(45家)、电子(38家)、电气设备(35家)。

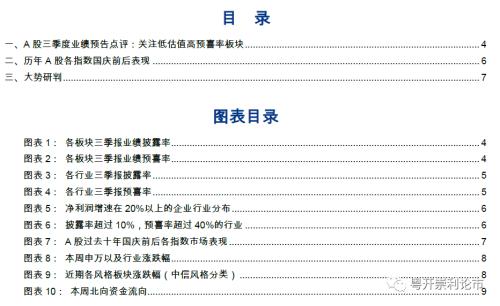

目前科创板和中小板的三季报业绩披露率相对较高。科创板、中小板、全部A股、主板、创业板的业绩披露率分别为32.42%、21.03%、14.37%、13.26%、5.66%。

从已披露企业的预喜率来看,各板块中创业板和中小板的预喜率较高。创业板、中小板、全部A股、科创板、主板的业绩预喜率分别为85.71%、53.17%、40.52%、37.29%、23.22%。

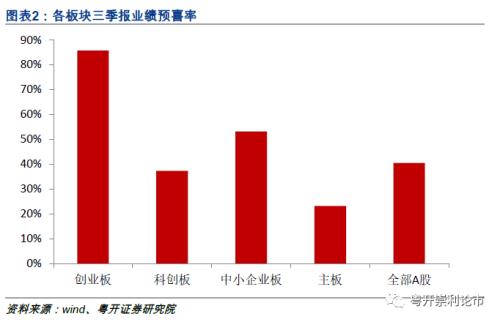

从各行业(申万一级行业)业绩披露率来看,休闲服务、交通运输、轻工制造、汽车、商业贸易披露率居前,分别为35.14%、26.67%、20.59%、19.02%、17.53%;银行、建材、钢铁、非银金融、公用事业披露率较低,分别为0、5.71%、5.71%、5.95、9.55%。

从各行业已披露企业预喜率来看,农林牧渔、电气设备、电子行业、医药生物、国防军工的预喜率较高,均超过50%,分别为72.73%、62.86%、60.53%、55.56%、55.56%,商业贸易、休闲服务、采掘、交运、传媒行业的预喜率较低,分别为5.88%、7.69%、11.11%、18.75%、22.22%。

业绩增速行业分布方面,以披露的预计增速平均值统计,净利润增速在20%以上的公司共178家,主要分布在医药生物(23家)、化工(21家)、电气设备(19家)、电子(18家)、机械设备(14家)、计算机(11家)行业。

总的来看,共有10个行业预喜率超过40%,披露率超过10%,其中农林牧渔、家用电器、化工行业估值较低。随着20H2经济弱修复,顺周期板块的盈利预期也会弱改善,估值处于低位且盈利预期改善空间较大的行业,具有更高性价比。

二、历年A股各指数国庆前后表现

双节临近,我们统计了过去10年上证指数、中小板综指、创业板综指在国庆假期前后5个交易日的市场表现。统计结果表明国庆假期后5个交易日上涨次数显著高于国庆假期前。过去十年国庆前5个交易日上涨概率分别为40%、30%、50%;而国庆假期之后5个交易日的上涨概率分别为90%、90%、80%。

三、大势研判

本周A股震荡下行,截至周五(9月25日)收盘,沪指收于3219点,周跌3.56%;创业板指收于2540点,周跌2.14%。本周沪深两市总成交额3.37万亿元,相比上周减少4017.13亿元。盘面上看,申万一级行业除医药生物上涨,其余板块均下跌,有色金属、汽车、房地产领跌。

本周在外围股市调整、卫生事件二次爆发担忧等外围扰动的背景下,北向资金大幅流出247.10亿元。本周北向资金集中减持的方向集中在大消费领域,特别是医药、食品饮料,金融行业也遭到减持;增持方面,北向资金缺乏明确的加仓方向,新能源汽车领域保持了进攻态势,但规模有限,且集中在少数几只蓝筹股。上周北向资金净流入108.32亿元,在周五在券商股的带领下,大盘指数完成周度反转,而上周日国金国联证券(行情601456,诊股)的合并公告并未带来本周大金融板块的持续行情。节前的避险情绪仍在,北向资金表现短期波动较大。

9月25日早间,富时罗素宣布中国国债将自明年10月起正式被纳入世界政府债券指数,本次纳指成功后,中国债市将有望迎来1250-1500亿美元的资金流入。继A股被纳入三大指数后,中国债券市场也被纳入三大主要债券指数。外资长期流入中国资本市场的趋势下,长期增量资金值得期待。

近期大盘仍处于震荡调整过程中,市场下跌主要有以下几方面因素:

(1) 欧美股市二次下跌,投资者担心十一长假期间如果出现外围扰动,将对节后的风险偏好造成影响;

(2) 蚂蚁集团等大盘股即将发行,部分二级市场资金可能会被分流;

(3) 临近季末,资金面偏紧,市场成交量萎缩

配置方向上, 短期A 股仍在风险释放中,投资宜保持谨慎。可以重点关注几个方面:

(1)顺周期板块,关注三季报预喜率较高且低估值板块。如白酒、水泥、航空板块,以及当前处于库存周期底部区域的中游原材料、工业品等。消费板块如食品饮料、白酒、医药是A股的核心资产,具备真正的品牌价值与增长能力。消费股和医药股经过前期估值持续消化,可以趁调整布局;

(2)大金融板块,重点关注券商、金融科技、保险。受益于经济持续复苏叠加我国资本市场深化改革的持续推进,券商行业具备政策与盈利的双重催化,优先关注综合实力出众的头部券商和差异化特色鲜明的中小型券商,创新型业务的展开需要配套设施的完善,金融科技迎来发展机遇。车险综合改革及配套规定均已落地,短期影响相对有限,依旧看好资产端与负债端合力推动保险行业的估值修复。

(3)科技板块值得中长期关注,待外部扰动平息后等待机会。重点关注调整已基本到位的科技龙头、“十四五”受益标的、Q3业绩向好的军工、光伏、新能源车、消费电子、工程机械、汽车零配件、生产线设备等。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。