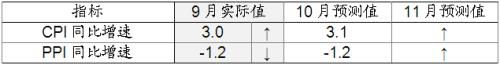

9月经济基本面数据表现参差不齐,CPI则超预期上行,滞涨风险继续上升。展望10月,预计逆周期调节和减税等政策的效果将有所体现,经济数据出现企稳迹象;CPI进一步上升至3.1%、PPI维持-1.2%的地位,金融数据有所改善。展望11月,预计工业与投资增速相对稳定,消费增速有所回升,PPI触底回升。

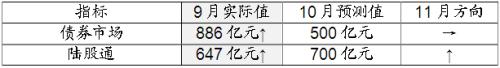

9月央行表现出了较强的维稳人民币汇率的意愿,无序贬值的风险大幅下降,中美利差维持高位,使得外资增持我国债券的动力较强。10月人民币汇率小幅升值,但对冲掉汇率风险之后的中美利差小幅收窄,预计外资流入债市规模约为500亿元,陆股通流入规模为170亿元左右。

风险提示:中美关系再度恶化,经济走弱的程度超预期,商品价格显著调整。

以下为正文内容:

1、经济基本面数据

预计10月制造业PMI为49.7,11月为49.9。经济下行压力趋于缓解的方向没有变化,但考虑到9月可能存在季末效应,因此预测10月制造业PMI短暂回调至49.7,11月再次向临界值50迈进,主要考虑以下因素:正面力量来自于财政政策发力、工业品存货周期进入底部、PPI企稳回升;制约因素主要是货币政策空间受制于通胀率上行、房地产调控保持定力、贸易摩擦影响持续深化;综上,预计年内制造业PMI收缩的幅度将持续缩小,但突破至50以上难度较大。

当前工业增加值同比走势的主要矛盾在出口行业的生产情况。对于10月而言,工业生产的不利因素包括9月出口交货值继续负增长、出口季节性因素影响的消退等,有利因素有美国对中国3000亿美元加征关税清单产品启动排除程序,如果排除申请得到批准,自2019年9月1日起已经加征的关税可以追溯返还。另外10月电厂耗煤量等高频数据表现明显好于9月。再考虑到今年以来上季末与下季初工业增速有较大幅度的回落,我们预计10月工业增加值同比增长5.0%。

目前,逆周期调节力度加大已经在投资数据上有所反映,8、9两月基建投资增速持续回升,我们预计10月基建投资增速将延续回升态势。9月房地产销售形势较好,地产投资资金来源增速小幅回升,这有助于房地产投资维持较快增长。而制造业投资将继续低位震荡。综上,我们预计10月固定资产投资增速为5.3%。

三季度全国居民人均消费支出增速反弹0.8个百分点至8.3%,这显示个税减税效应可能开始对居民消费产生刺激作用,再考虑十一长假对消费的刺激因素以及双11对部分商品消费的推迟,我们预计10月社零同比增长7.8%。

展望11月,我们预计社零同比增速将明显反弹,一是由于去年11月汽车零售的低基数影响,二是考虑双11对部分商品销售的刺激作用。工业生产可能会受到环保方面的限制而继续在5.0%附近波动。只要房地产投资增速保持稳定,基建投资增速的持续回升可能有助于年末投资增速不再下跌。

2、通胀

预计CPI同比增速将持续上升,10月为3.1%,11月为3.2%。由于猪瘟持续影响导致供应偏紧,猪肉价格持续上升将导致未来两个季度CPI保持上升趋势,在2020年3月前后达到高点。

预计PPI同比增速在未来3个月受到库存见底、逆周期调节加力、基数效应的影响,将企稳回升,且11月后的上升速度会比较快。不过基数效应作用在2020年1月之后会再次回落。

综合来看,目前我国经济处于CPI破3、PPI企稳回升的结构性通胀环境中,预计GDP平减指数将在2019Q4、2020Q1趋于回升,2020Q2后趋于回落。

3、金融数据

9月我们对于M2、贷款余额和社融余额增速的预估都略低于实际值,表明9月金融数据比之前预计的更加乐观。

预计10月M2同比增速稳定在8.4%,M1同比增速稳定在3.4%,信贷投放约8000亿,新口径社融规模约8500亿。9月M2同比增长8.4%,高于前值8.2%。分结构来看,非金融企业、非银金融机构存款余额同比增速均高于前值;M0、政府存款余额同比增速则均低于前值;家庭部门存款余额增速与前值持平。合并来看,实体部门存款余额同比增速与前值持平。新口径下9月社融余额同比增长10.8%,与前值持平;贷款余额同比增速小幅上升至12.5%,前值12.4%。高频数据显示,8月底、9月初以来,商品价格环比上升的情况仍在延续,而10月的实体数据亦没有太多走弱迹象。我们维持之前的判断,在政策选择上,现在问题的关键并不在于进一步刺激融资规模,而在于如何有效运用前期积累的信用创造。因此,我们预计,10月金融数据或较9月有小幅改善。

考虑的盈利改善和政策边际松弛,预计11月金融数据较10月继续小幅改善。

4、外贸数据

9月出口增速基本符合预期,进口进一步下行,低于预期,主因是加工贸易进口进一步下滑,继续预示着出口前景难言乐观。

展望10月,虽然短期中美贸易关系有所改善,但仍处于变化之中,企业仍将保持观望,对实体经济和全球需求的改善作用有限,预计出口短期不会有明显起色,去年基数相对上月较为平稳,而海外基本面新兴与发达国家有分化,目前来看未形成明显向上趋势,综上,预计出口同比增速大体持平;进口方面,去年同期基数较高,且中美贸易问题未彻底解决、过去征收的关税仍未取消,仍将抑制加工贸易及相关进口,预计进口增速小幅下降。预计10月出口、进口分别同比增长-3.1%、-9.2%,贸易顺差为430亿美元。

展望11月,由于去年进出口增速在这一时期出现明显下滑,中美关系短期趋于乐观,商品价格近期企稳回升,国内投资需求也有望企稳,预计11月进出口增速均回升,贸易顺差较10月小幅扩大。

5、国际资本流动数据

9月央行表现出了较强的维稳人民币汇率的意愿,无序贬值的风险大幅下降,对于外资增持同业存单的负面拖累明显消退,对陆股通的流动也带来了积极影响,中美利差高达140BP,使得外资增持我国债券的动力较强,印证了我们对于8月的增持量下降是短期扰动的判断。

从10月的情况来看,中美贸易磋商形势至少短期转暖,人民币汇率小幅升值且贬值压力明显下降,美债收益率有所上升,但我国国债收益率亦有所抬升,预计中美利差仍维持在140bp的高位,人民币债券的收益率优势仍较为明显,不过对冲掉汇率风险之后的利差为92bp左右,有所下降。此外摩根大通宣布将于明年逐步纳入人民币债券,结构性因素也将继续支撑外资流入,预计本月外资流入债市规模大致为500亿元。股票市场方面,虽然中美贸易关系改善,但美联储的货币政策宽松难以进一步超出市场预期,美国经济下行压力加大抑制了风险偏好的改善,我国市场表现也较为平淡,预计本月股票市场的外资流入较上月明显收窄至170亿元左右。

展望11月,国内通胀形势的制约可能使得我国长端利率难以明显下行,美国经济基本面又将抑制美债长端利率的上行空间,预计中美利差维持较高水平,且中美关系好转有助于人民币汇率保持稳定。国内价格、基本面触底回升有利于A股反弹,预计陆股通流入将有所回升,而中国债券市场的外资流入可能将持平于10月的情况。

招商宏观团队:谢亚轩、罗云峰、张一平、刘亚欣、高明、张秋雨

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。