未来未至,但正在预演。

刚刚过去的10.1长假里:美国风电公司新纪元能源(NYSE:NEE),市值一度超过埃克森美孚(NYSE:XOM),成为美国最大的能源公司;福莱特(行情601865,诊股)玻璃(HK:06865)与信义玻璃(HK:00868),两家太阳能(行情000591,诊股)光伏玻璃公司,则在领涨港股;电动车主干道上,特斯拉(NASDAQ:TSLA)与比亚迪(行情002594,诊股)股份(HK:01211),依然各自红透半边天。

比起新能源赛道的熙熙攘攘,另一个故事显然还在酝酿。

同样在10.1长假里,诺贝尔化学奖被颁给了法、美两位致力于基因组编辑方法研究的女科学家——埃马纽埃尔·沙尔庞捷与詹妮弗·杜德纳。

而在更早一点,全球基因组学领域硬件技术龙头公司Illumina(NASDAQ:ILMN),抛出了80亿美元现金和股票,拟将一家基于基因测序技术的肿瘤早筛公司GRAIL重新并入怀中。

再早一点,则是Illumina针对其潜在竞争对手华大基因(行情300676,诊股)(SZ:300676)的全球性专利战。

春江水暖鸭先知。在基因编辑/基因疗法帷幕徐徐张开的2020年代,一个比肩新能源的新故事即将开讲的此时,是时候需要对基因测序这个黄金赛道做一次粗砺梳理了。

01

技术演变史

“21世纪是基因的世纪”。自1977年诞生第一代测序技术以来,基因测序产业已进行多次技术变革。

分子诊断是体外诊断(IVD)中发展速度最快、技术最高的领域,主要技术包括PCR(聚合酶链式反应)、核酸原位杂交、基因测序和基因芯片等。其中,基因测序是分子诊断的主流技术方向。

从定义来看,基因测序是一种新型基因检测技术,能够从血液或唾液中分析测定基因全序列,预测罹患多种疾病的可能性,个体的行为特征及行为合理。例如,此次疫情大批量使用的新冠核酸检测试剂盒,就是基于基因测序技术研发而来。

技术发展与进步是行业驱动的核心要素,也推动着基因测序从科研走向临床。基因测序的演变史,就是一部“技术进化史”。

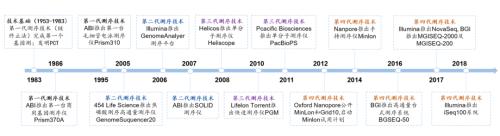

自1977年诞生第一代DNA测序技术以来,共进行过四次技术变革:

图1:基因测序技术发展历程来源:前瞻产业研究院、国元证券(行情000728,诊股)研究中心

第一代DNA测序技术是基于Sanger双脱氧终止法的测序原理,结合荧光标记和毛细管阵列电泳技术来实现测序的自动化,基本方法是链终止或降解法。

不过,虽然Sanger测序技术具有测序读长长、准确率高的优点,但由于通量低、成本高,没有得到大规模应用。

第二代测序技术(高通量测序)的诞生,给行业带来了颠覆性的变化。

高通量测序技术(NGS),是指通过模板DNA分子的化学修饰,将其锚定在纳米孔或微载体芯片上,利用碱基互补配对原理,在DNA聚合酶链反应或DNA连接酶反应过程中,通过采集荧光标记信号或化学反应信号,实现碱基序列的解读,一次性可完成几十万至上百万条序列的测定。

简而言之,NGS就是一种可以边合成边测序的高通量测序技术,能通过一个样本获取多种基因类型的信息,不仅效率高,而且一次性检测大量基因的费用更低。

凭借高通量、低成本、测序时间端等优势,NGS技术在全球测序市场中占据主导地位,应用领域包括无创产前检测(NIPT)、胚胎植入前遗传学诊断/筛查(PGD/PGS)、遗传病诊断、肿瘤诊断和个性化治疗、致病基因检测、病原微生物检测等。

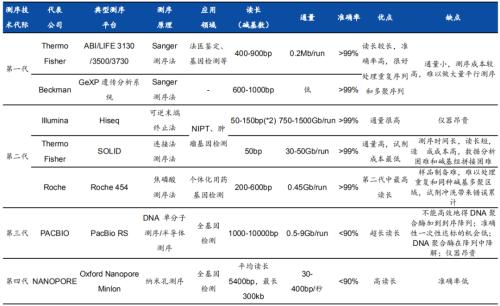

图2:四代测序技术对比来源:公开资料整理,国元证券研究中心

而第三代(单分子测序)和第四代(纳米孔外切酶测序),虽然在ctDNA测序、单细胞测序等具有明显优势,但由于错误率较高、分析软件不够丰富等原因,商用受到一定限制。

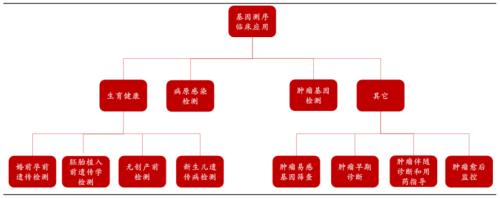

目前,基因测序已经能够通过不同的检测技术来满足多元化的临床需求,主要应用在肿瘤诊断、遗传病检测和产前诊断中。基因检测的结果主要用于临床用药参考与用药指导。

例如,在肿瘤治疗中,医生可以借助基因测序技术来诊断肿瘤患者基因突变的种类与状态,从而选择最适合的靶向药物,并且制定个体化治疗方案,达到精准治疗的目的。

图3:基因测序临床应用 来源:科学网,中银证券(行情601696,诊股)

根据测序中国统计,我国国产肿瘤分子诊断产品的技术应用趋势与欧美市场基本一致,目前PCR技术仍是伴随诊断的主流技术,主要应用在非小细胞肺癌、结直肠癌、乳腺癌、卵巢癌、黑色素瘤等方面。

不过,PCR技术的缺点就在于只能检测已知突变,NGS技术却可以一次性检测出全部突变。未来,两种检测技术将形成“优势互补,长期共存”的格局,加速推动肿瘤伴随诊断行业的发展。

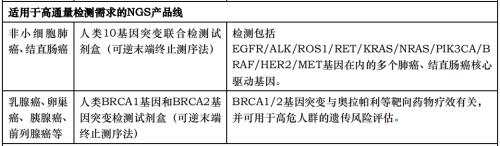

以NGS测序技术为例。

艾德生物(行情300685,诊股)(SZ:300685)在2018年11月获国家药监局批准的人类10基因突变联合检测试剂盒(商品名:维惠健),是我国首个跨癌种的NGS检测产品,能用于定性检测非小细胞肺癌(NSCLC)、结直肠癌(CRC)患者EGFR/ALK /ROS1/RET/KRAS/NRAS/PIK3CA/BRAF/HER2/MET基因变异。

图4:艾德生物的NGS产品线 来源:公司财报

另外,基因测序巨头Illumina和华大基因也分别基于自身的NGS平台推出了癌症panel检测产品,前者可以检测48个基因,后者的检测基于NimbleGen探针杂交捕获测序技术,包含1053个肿瘤相关基因。

02

外资占主导地位

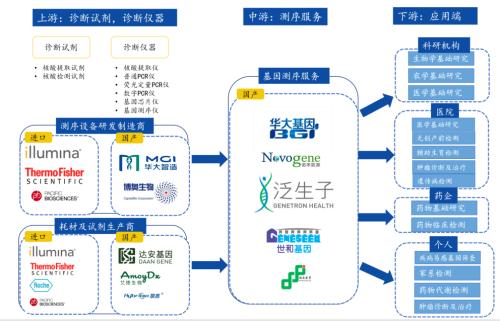

基因测序的产业链分为上游(设备、耗材及试剂)、中游(测序服务)、下游(科研机构、医院、药企、个人)。

从上游的竞争格局来看,主要以Illumina、ThermoFisher(赛默飞)等外资和华大智造、博奥生物等国内设备厂商为主;国内的耗材及试剂生产商则以达安基因(行情002030,诊股)、艾德生物为主。中游测序服务方面,华大基因、贝瑞基因(行情000710,诊股)(SZ:000710)、泛生子、燃石医学等占据大部分市场份额。

图5:基因测序产业链来源:公开资料整理,国元证券研究中心

虽然我国诊断试剂发展迅速,已基本实现国产化。但是,我国基因测序技术整体仍落后于发达国家。

在诊断仪器领域,我国仪器占比较小。尤其是技术壁垒极高的数字PCR仪和基因测序仪等高端仪器,仍被Illumina、LifeTech、Roche等外资品牌占主导。

目前,国内仅有华大基因等个别品牌拥有自主研发生产的基因测序仪,且代际落后;大部分企业仍是通过OEM(贴牌)和合作研发的模式来完善产业链布局。例如,达安基因(SZ:002030)的DA Proton、贝瑞基因的NextSeqCN500、安诺优达的NextSeq550AR等。

根据数据显示,Illumina和Thermo Fisher合计占据国内基因测序仪67%的市场份额,华大智造(华大基因兄弟公司)则占33%。

而且,在国内测序服务市场,不仅企业众多竞争激烈,很多厂商还不具备自主研发基因测序仪和核心试剂的能力,导致议价能力弱。虽然目前由华大基因占据着主导地位,但是却屡屡受Illumina巨头“卡脖子”,成长之路颇为坎坷。

03

基因界的华为海思?

通信行业的核心在于芯片,基因行业的核心设备在于基因测序仪。如果说华大基因是“基因界的华为”,那么华大智造就是“基因界的华为海思”。

基因测序技术的不断演变,是华大智造(华大基因)与Illumina抗衡的最有力武器。

2013年,Illumina曾两度起诉美国测序仪厂商CG公司侵害其专利权,导致后者濒临破产,最终被华大基因以1.176亿美元收购。

2014年7月,在CG公司技术基础上研发的BGISEQ-100、BGISEQ-1000基因测序仪器及配套试剂获批,是我国首个基因测序仪。

同年,Illumina推出的HiSeq X Ten基因测序仪,能使测序成本大幅下降至1000美元,由此奠定了其在全球基因检测设备市场的龙头地位。

2015年,华大基因相继推出了自主研发的高通量测序系统“超级测序仪”Revolocity和桌面化测序系统BGISEQ-500,实现了基因测序全产业链布局。

2016年,华大智造成立,与华大基因同属华大集团旗下。一家负责先进制造,一家负责先进服务,两者形成“兄弟”关系。

2018年,华大智造发布了自主研发的超高通量基因测序仪MGISEQ-T7,单日数据产量可达6TB,是全球单日生产能力最强的基因测序仪。

目前,华大智造已发展成为国内唯一、全球第三家能自主研发并量产临床高通量基因测序仪的企业,全球服务超过600家客户,遍布全球50个国家和地区。2019年,为华大基因贡献了95%的测序仪。

根据官方数据显示,截至今年5月,华大智造基因测序仪全球装机量达到1700台,超过Illumina(公开资料显示1.1万台)的1/10,在国内的市场占有率超过1/3。

但是,由于核心元器件(测序仪与相关标准)仍被Illumina“卡脖子”,导致双方爆发了闻名中外的专利之争。

原创性技术或颠覆性技术掌握在他人手里,是技术型企业的核心风险。有了CG公司的前车之鉴,华大基因往后不仅要在核心技术上寻求颠覆性突破,还要在专利战上的法律策略以及经验等方面强化自身——而这也将在很大程度上决定其投资价值的大小与市值的走势。

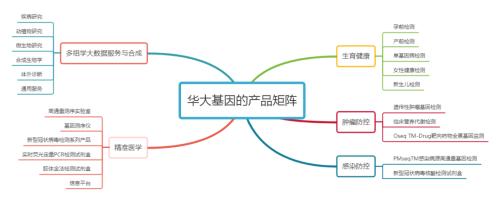

略感庆幸的是,基于高通量测序仪等平台,华大基因的产品覆盖了生育健康、肿瘤防控、感染防控、多组学大数据与合成业务四大领域,全产业链优势较为明显。

图6:华大基因的产品矩阵 来源:公司财报

业绩方面:生育健康是华大的核心业务,2019年实现收入11.76亿元,营收占比为42.11%,毛利率达69.53%;精准医学业务实现收入5.71亿元,占比20.45%,毛利率为66%。今年上半年,受新冠肺炎疫情的影响,核酸检测试剂盒销售大增,使得精准医学业务实现收入29.92亿元,营收占比大幅提升至72.88%,毛利率也提高至70.52%。

也正是在全产业链、多元化的产品结构支撑下,华大基因的整体业绩多年来一直保持着稳健增长。

除了在基因测序仪领域,华大基因要与跨国巨头竞争以外,在无创产前检测(NIPT)领域,也同样需要面临诸多国内龙头企业的竞争。

贝瑞基因凭借着先发优势、丰富的临床数据积累以及自身技术和平台优势,与华大基因占据着绝大部分市场份额,2018年市占率合计约为70%。

截至2019年,华大和贝瑞NIPT累计检测样本量分别达到600万例和350+万例,遥遥领先其他同行,形成双寡头格局。

贝瑞基因是国内最早布局NIPT领域的企业。早在2008年,公司创始人周代星博士便与“NIPT之父”卢煜明教授强强联合,在《PNAS》上发表了NIPT实验室的初步验证结果,开启了产前检测的时代。

2011年9月,贝瑞自主研发的全球首个NIPT检测产品“贝比安”获批上市。

同时,华大基因也在2012年推出了“NIFTY”检测产品。而且,2018年10月推出的升级版NIFTY®全因2.0产品,能检测出更多染色体或基因遗传疾病,弥补了国内NIPT在单基因疾病检测应用领域的空白。

04

结语:须以芯片产业为鉴

总的来说,在技术快速更新迭代的变革下,中国基因测序产业近年来发展迅速,诞生了华大基因、贝瑞基因、艾德生物等本土龙头企业;市场空间也在不断扩大——从早筛到诊断再到治疗,成长性非常高,的确是名副其实的黄金赛道。

但由于核心技术仍掌握在外资巨头手里,也使得华大基因与Illumina的专利战在当下显得极为突兀。可以预见,国内基因测序企业在走向全球化的进程中,势必要面对一场又一场的“卡脖子”攻坚战。

在国产化替代、精准医学等趋势下,国内基因测序企业要想顺利地走向全球化、打好“卡脖子”攻坚战,关键就在于能否掌握核心技术。反之,就会像当前的芯片产业那般,处处受制于人。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。