9月实体流动性依然宽松,总量仍然较高,结构的积极变化也在延续。9月不论是新增社融还是新增贷款,均超市场预期。此前市场的一些猜测,如银行是否会适当压缩投放,以及压缩居民中长期贷款,从9月数据来看均未出现。过去几个月体现出来的积极因素,无论是整体社融仍然较高,还是结构上企业存款活期化(M1增速上升),企业融资结构改善(中长期贷款占比持续上升),均在9月得以延续。

年初以来的持续宽松,已为实体部门后续复苏提供良好的流动性环境。从政府、企业、居民三个部门来看:

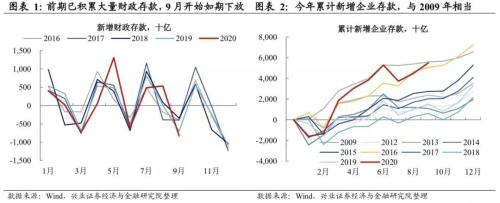

-政府部门:前期已积累大量财政存款,9月也开始如期下放,这可能对后续基建投资需求的释放将形成支撑;

-企业部门:今年以来累计新增企业存款,与2016年、2009年相当,且M1增速在回升,这意味着后续制造业投资或能继续“填坑”;

-居民部门:今年以来累计新增居民存款已显著超过2019年,当然这与资管新规下理财规模难增也有关系,同时8月~9月连续两个月的超季节性增长的背后可能也是股市“降温”后资金回流的结果,但整体这也为后续消费的继续复苏提供条件。

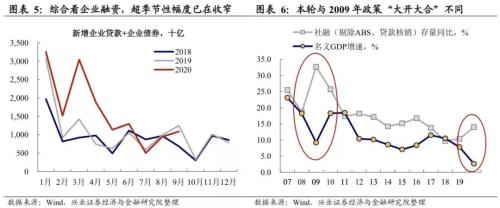

但政策预调微调也已出现:宽松程度在边际下降。我们也注意到,企业融资上的超季节性幅度已在逐步收窄,这显示政策的预调微调可能已出现。今日央行阮司长在指出“应当允许宏观杠杆率阶段性上升”的同时,也指出“应该说这个政策现在已经取得了显著成效”,可能指向政策将逐步回归正常化,社融增速可能在4季度见顶。

但与2009年政策“大开大合”不同,本轮政策的调整可能较为温和。但与2009年不同的是,本轮经济波幅较大,但政策始终相对克制。与2009年社融存量增速上升了15个百分点不同的是,今年可能仅上升4个百分点。因此后续政策的调整以及对经济的冲击可能也较为温和。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。